Coca Cola, Procter & Gamble, Philip Morris & Co.: Warum Gebrauchsgüter der am meisten gehasste Aktiensektor ist

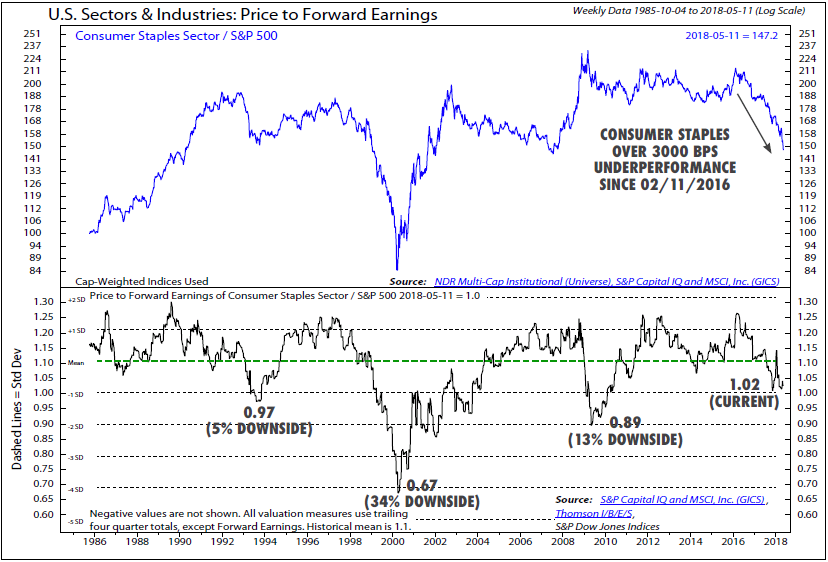

Seit Februar 2016 schneidet der Sektor Consumer Staples erheblich schlechter ab als der S&P 500 Index. Laut dem Finanzdienstleister Ned Davis Research haben sich Basiskonsumgüter wegen dieser schwachen Wertentwicklung den Titel als meist gehasster Sektor verdient. Offiziell habe der S&P 500 Telecom Services-Sektor zwar noch eine schlechtere Performance vorzuweisen, aber dieser Sektor sei auszuklammern, weil er nur aus 3 Mitgliedern bestehe, heißt es.

Weil die unter anderem Lebensmittel, Lebensmitteleinzelhandel sowie Haushalts- und Pflegeprodukte umfassenden Consumer Staples zuvor viele Jahre, wenn nicht sogar Jahrzehnte lang, zu den von den Anlegern begehrtesten Aktien überhaupt gehörten, stellt sich natürlich die Frage nach den Gründen für den schon seit längerem anhaltenden Liebesentzug.

Mit der Fragestellung, warum der Sektor inzwischen so gehasst wird, hat sich auch Ned Davis Research US-Aktienstratege Pat Tschosik beschäftigt. Bei seinem Erklärungsversuch weist er darauf hin, dass es sich bei den Consumer Staples im Großen und Ganzen um sehr defensive Titel handelt. Das sei in einer Wirtschaft, die sich seit Februar 2016 in einem zyklischen Aufschwung befinde, ein Nachteil.

Weitere Negativfaktoren und Gründe für die schwache Wertentwicklung von Verbrauchsgütern-Aktien sei eine Bewertung, die auf KGV-Basis noch immer als relativ teuer anzusehen sei. Zudem sei das Ergebniswachstum in dem Segment relativ schwach und außerdem würden steigende Anleiherenditen die von den Sektor-Vertretern gebotenen Dividendenrenditen weniger attraktiv machen.

Zum Bewertungsfaktor heißt es von Tschosiks-Seite, dass die Schätzungen für den S&P 500 Index von 2016 bis 2018 von einer Ergebnisverbesserung von 106,26 USD auf 157,00 USD und damit von 48 % ausgehen. Dem S&P 500 Consumer Staples trauen Analysten im Schnitt im gleichen Zeitraum aber nur einen Ergebnisanstieg von 25,33 USD auf 30,15 USD zu oder umgerechnet von plus 19 %.

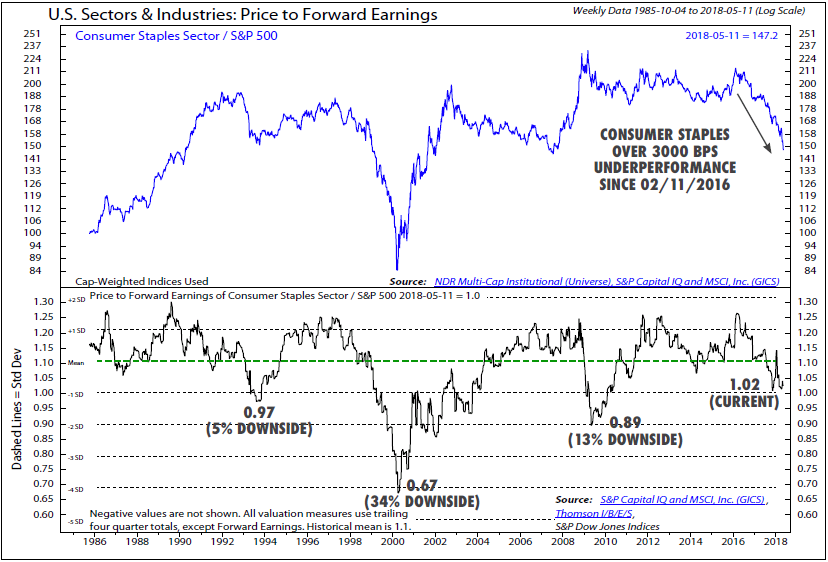

Vor diesem Hintergrund stellt sich die Frage, wie tief es mit den zugestandenen Bewertungen nach unten gehen kann. Und basierend auf historischen Erfahrungen zu früher gültigen KGVs im Bewertungstief kommt Tschosik zu dem Schluss, dass sich das weitere Rückschlagpotenzial in einer Spanne von 5 % bis 34 % bewegt.

Performance des Consumer Staples-Sektor im Vergleich mit dem S&P 500 Index (Chart oben) und KGV des Consumer Staples-Sektor im Verhältnis zum S&P 500 Index (Chart unten)

Quelle: Ned Davis Research

Schwaches relatives Wachstum trotz Steuerreform

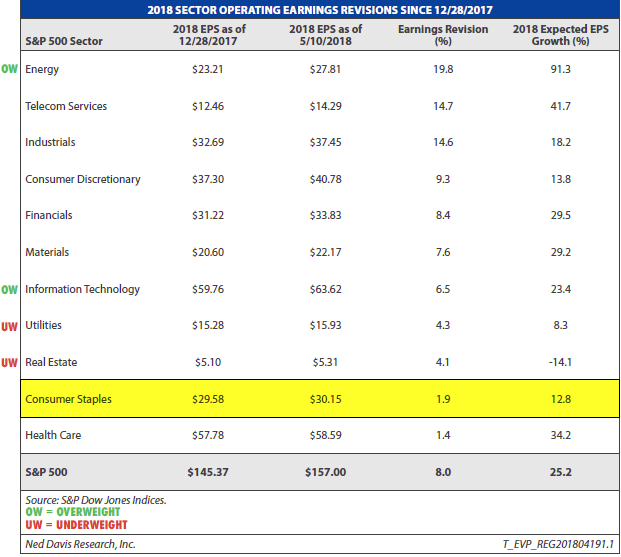

Zu den Dingen, welche die Analysten von Ned Davis Research im ersten Quartal überraschend fanden, ist, gehörte die nur bei den Consumer Staples-Vertretern im Schnitt nur geringe Aufwärtskorrektur bei den Gewinnschätzungen. Dabei hatten mehr als 50 % der Mitglieder aus dem Segment im Vorjahr Steuersätze von mehr als 30 %. Das deutet darauf hin, dass viele dieser Unternehmen den Schwerpunkt ihrer geschäftlichen Aktivitäten in den USA haben. Das hätte wegen der US-Steuerreform eigentlich steigende Gewinnschätzungen erwarten lassen und in den meisten anderen Sektoren sei das auch der Fall gewesen.

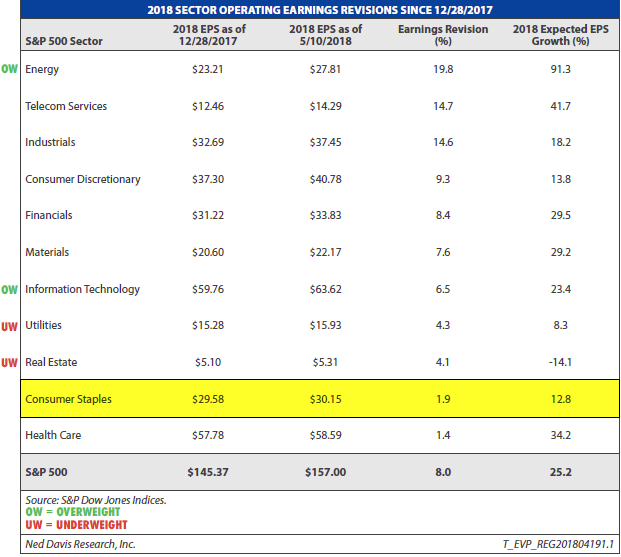

Konkret ging es mit den Prognosen für den operativen Gewinn in diesem Jahr für den S&P 500 verglichen mit den Schätzungen Ende 2017 um 8 % nach oben. Im Wesentlichen sei das durch die zur Steuerreform bedingt gewesen. Die Consumer Staples hätten gleichzeitig aber nur eine Aufwärtsrevision von 1,9 % verzeichnet. Das sei sogar weniger als die plus 4,3 % für die Versorger sowie die plus 4,1 % für die Immobilientitel gewesen, obwohl diese kaum von der Steuerreform profitieren dürften.

Auch der nachfolgenden Tabelle ist auch zu sehen, dass das erwartete operative Ergebnisplus für die Verbrauchsgüter für das Gesamtjahr 12,8 % beträgt. In einem normalen Jahr das ein sehr guter Ausblick. Aber im US-Steuerreformjahr ist das weniger als die Hälfte des Zuwachses, der dem S&P 500 Index insgesamt mit plus 25,2 % zugetraut wird. Versorger und Immobilienwerte kämen zwar mit noch niedrigeren erwarteten Wachstumsraten beim operativen Ergebnis für 2018 daher und nicht zuletzt auch deshalb rät Ned Davis Research hier ebenso wie bei den Consumer Staples zu einer Untergewichtung der Aktien aus diesem Sektoren.

Entwicklung der Schätzungen für den operativen Gewinn seit Ende 2017

Steigende Zinsen machen die Dividendenrenditen weniger attraktiv

Die Verbrauchsgüter-Aktie zählen laut Ned Davis Research zu jenen Sektoren, die als Ersatz für festverzinsliche Anlagen gelten. Jedenfalls würden 4 von 6 Industrien (Tabak, Haushaltsprodukte, Getränke, Lebensmittel) aus dem Sektor typischerweise mit überdurchschnittlich hohen Dividendenrenditen daherkommen. Zudem würden sie eine negative Korrelation mit der Rendite der 10-jährigen US-Staatsanleihen aufweisen. Das heißt, wenn die Anleiherenditen steigen, dann fallen die Aktienkurs der Consumer Staples und umgekehrt.

Abgesehen der Tabakwerte, die noch mehr brachten, kamen diese Industrien in den vergangenen 5 Jahren im Schnitt auf Dividendenrenditen im Bereich von 2,5-3,0 %. Das war lange Zeit sehr attraktiv, nachdem sich die Rendite für die 10-jähjrigen US-Staatsanleihen sich vom 07. Juli 2014 bis zum 19. Januar 2018 bei unter 2,65 % bewegte.

Doch inzwischen seien die Anleiherenditen deutlich gestiegen und das bedeute Ärger für Sektoren mit hohen Dividendenrenditen. Das bestätige auch die seit dem 26. Januar vergleichsweise schwache Wertentwicklung der Sektoren Immobilien, Versorger, Basiskonsumgüter, Telekommunikation) die ebenfalls als zinssensitiv gelten.

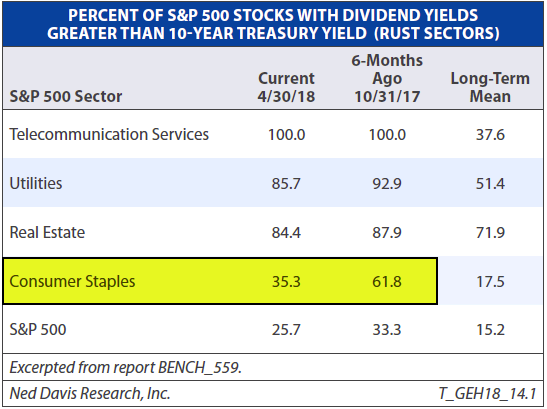

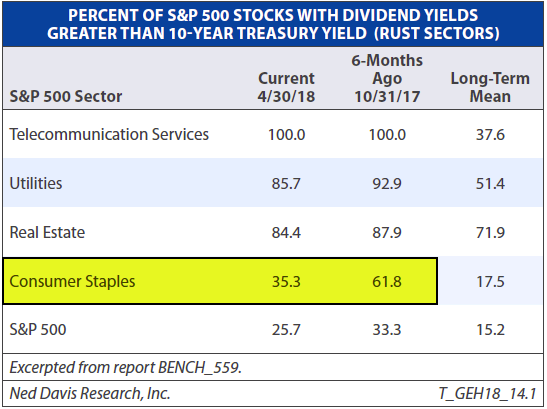

Bei Ned Davis Research ist man der Ansicht, dass sich der Verbrauchsgütersektor deshalb besonders schwach entwickelt habe, weil hier mittlerweile nur noch 35,3 % der Unternehmen mit einer Dividendenrendite aufwarten können, die über der Rendite für 10-jährige US-Staatsanleihen liegt. Das sei zwar noch immer mehr als im langjährigen Durchschnitt, liege gleichzeitig aber deutlich unter dem noch vor 6 Monaten gültigen Satz, als das noch bei 61,8 % der Unternehmen aus dem Sektor der Fall gewesen sei. Bei den Versorgern betrage dieser Prozentsatz auch jetzt noch immer 85,7 %, verglichen mit 92,9 % vor 6 Monaten. Das zeige, wie sich die Wettbewerbsfähigkeit der Consumer Staples in Sachen Dividendenrendite entwickelt habe.

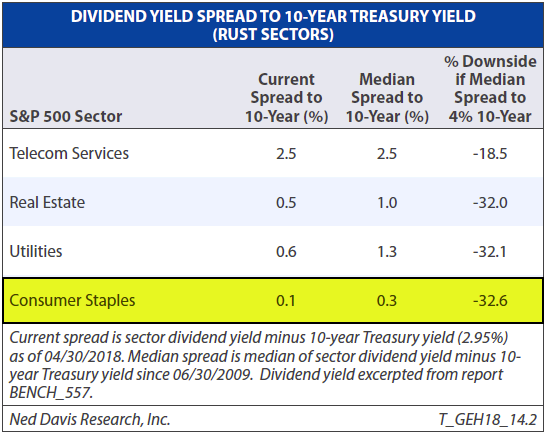

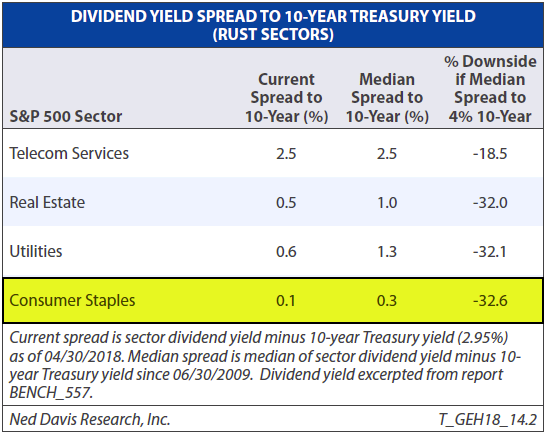

Weil sich die Rendite für 10-jährige US-Staatsanleihen in Richtung 3,1 % bewege und sich die US-Notenbank weiter auf einem Zinserhöhungspfad befinde, sei im kommenden Jahr eine Anleiherendite von 4 % denkbar. Würden die Anleger da dann weiterhin den historisch typischen Abschlag gemessen an der Anleiherendite verlangen, hätten Consumer Staples noch ein weiteres Kursabwärtspotenzial von 33 % heißt es.

Zusammengefasst: Ein starkes Ergebniswachstum in den zyklischen Branchen und steigenden Anleiherenditen haben dazu geführt, dass Consumer Staples gemessen am KGV und an den gebotenen Dividendenrenditen relativ teurer aussehen, so Ned Davis Research. Und um die zuletzt relative Schwäche des Sektors umzudrehen, sei vermutlich eine schwächere Wirtschaftsentwicklung sowie eine Fed erforderlich, die nicht mehr an der Zinsschraube dreht.

Prozentsatz der S&P 500 Aktien mit Dividendenrenditen über der Rendite 10-jähriger US-Staatsanleihen

Spread der Dividendenrenditen gegenüber der derzeitigen Rendite 10-jähriger US-Staatsanleihen und bei einer Anleiherendite von 4 %

Letztlich habe die zuletzt dürftige Performance der Consumer Staples auch mit der jüngst gezeigten Vorliebe der Anleger für zyklische Sektoren mit höherem Wachstum zu tun. Die Phase, in dem zyklische Werte gegenüber defensiven Titeln bevorzugt werden, sei bereits ziemlich strapaziert und irgendwann hätten auch wieder die defensiven Sektoren die Nase vorne. Deshalb beobachtet man bei Ned Davis Research auch genau alle Indikatoren, die Hinweise darauf geben können, wann das der Fall sein wird.

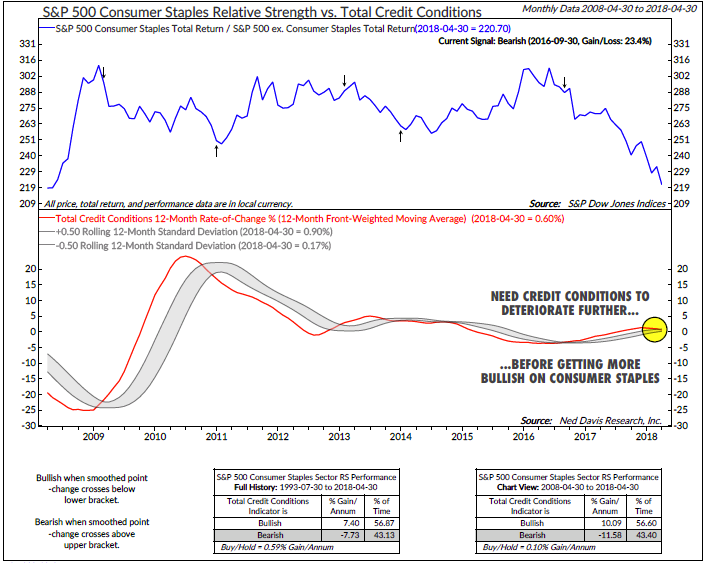

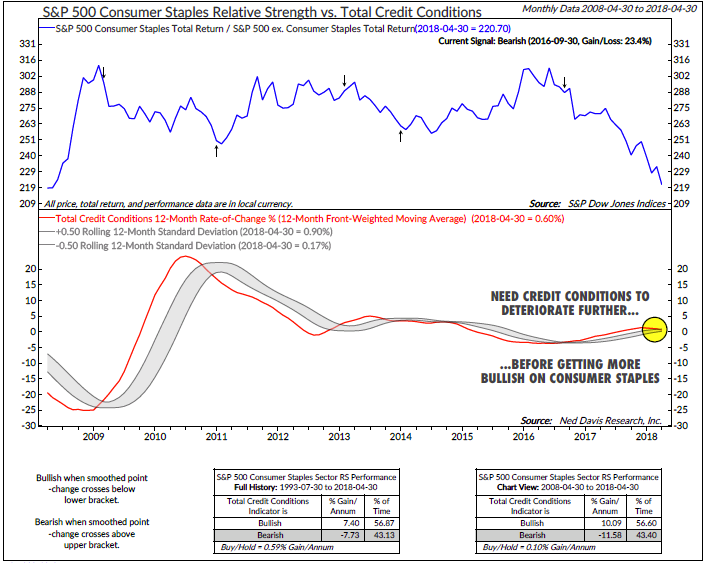

Ein guter Makroindikator zur Überwachung der zyklischen und der defensiven Positionierung seien die Kreditbedingungen. Die folgende Grafik zeigt mit einem halben Standardabweichungsband für den 12-Monatszeitraum die prozentuale Veränderung (mit 12-monatiger Glättung) des Kreditkonditionen-Index von Ned Davis Research. Dieser Indikator wird zinsbullisch (negativ für die Wirtschaft), wenn dieser Momentum-Indikator unter den unteren Rand des Standardabweichungsbandes fällt. Interessanterweise dreht die Kurve aufgrund der jüngsten Verschlechterung beim Kreditkonditionen-Index bereits nach unten, die entscheidende Marke ist aber noch nicht ganz erreicht, heißt es.

Ned Davis Research achtet außerdem auch auf die relative Stärke der zyklischen Sektoren gegenüber den defensiven Sektoren. Hier sei es aber so, dass die Zykliker jüngst sogar ein neues Hoch erklommen hätten, was die relative Stärke verglichen mit den defensiven Sektoren angehe. Somit gebe es derzeit noch wenig Signale für eine echte Trendumkehr beim Kräfteverhältnis zwischen defensiven und zyklischen Aktien.

Relative Stärke der S&P 500 Consumer Staples verglichen mit dem Kreditkonditionen-Index von Ned Davis Research

Bildherkunft: Fotolia #167836301

Weil die unter anderem Lebensmittel, Lebensmitteleinzelhandel sowie Haushalts- und Pflegeprodukte umfassenden Consumer Staples zuvor viele Jahre, wenn nicht sogar Jahrzehnte lang, zu den von den Anlegern begehrtesten Aktien überhaupt gehörten, stellt sich natürlich die Frage nach den Gründen für den schon seit längerem anhaltenden Liebesentzug.

Mit der Fragestellung, warum der Sektor inzwischen so gehasst wird, hat sich auch Ned Davis Research US-Aktienstratege Pat Tschosik beschäftigt. Bei seinem Erklärungsversuch weist er darauf hin, dass es sich bei den Consumer Staples im Großen und Ganzen um sehr defensive Titel handelt. Das sei in einer Wirtschaft, die sich seit Februar 2016 in einem zyklischen Aufschwung befinde, ein Nachteil.

Weitere Negativfaktoren und Gründe für die schwache Wertentwicklung von Verbrauchsgütern-Aktien sei eine Bewertung, die auf KGV-Basis noch immer als relativ teuer anzusehen sei. Zudem sei das Ergebniswachstum in dem Segment relativ schwach und außerdem würden steigende Anleiherenditen die von den Sektor-Vertretern gebotenen Dividendenrenditen weniger attraktiv machen.

Zum Bewertungsfaktor heißt es von Tschosiks-Seite, dass die Schätzungen für den S&P 500 Index von 2016 bis 2018 von einer Ergebnisverbesserung von 106,26 USD auf 157,00 USD und damit von 48 % ausgehen. Dem S&P 500 Consumer Staples trauen Analysten im Schnitt im gleichen Zeitraum aber nur einen Ergebnisanstieg von 25,33 USD auf 30,15 USD zu oder umgerechnet von plus 19 %.

Vor diesem Hintergrund stellt sich die Frage, wie tief es mit den zugestandenen Bewertungen nach unten gehen kann. Und basierend auf historischen Erfahrungen zu früher gültigen KGVs im Bewertungstief kommt Tschosik zu dem Schluss, dass sich das weitere Rückschlagpotenzial in einer Spanne von 5 % bis 34 % bewegt.

Performance des Consumer Staples-Sektor im Vergleich mit dem S&P 500 Index (Chart oben) und KGV des Consumer Staples-Sektor im Verhältnis zum S&P 500 Index (Chart unten)

Quelle: Ned Davis Research

Schwaches relatives Wachstum trotz Steuerreform

Zu den Dingen, welche die Analysten von Ned Davis Research im ersten Quartal überraschend fanden, ist, gehörte die nur bei den Consumer Staples-Vertretern im Schnitt nur geringe Aufwärtskorrektur bei den Gewinnschätzungen. Dabei hatten mehr als 50 % der Mitglieder aus dem Segment im Vorjahr Steuersätze von mehr als 30 %. Das deutet darauf hin, dass viele dieser Unternehmen den Schwerpunkt ihrer geschäftlichen Aktivitäten in den USA haben. Das hätte wegen der US-Steuerreform eigentlich steigende Gewinnschätzungen erwarten lassen und in den meisten anderen Sektoren sei das auch der Fall gewesen.

Konkret ging es mit den Prognosen für den operativen Gewinn in diesem Jahr für den S&P 500 verglichen mit den Schätzungen Ende 2017 um 8 % nach oben. Im Wesentlichen sei das durch die zur Steuerreform bedingt gewesen. Die Consumer Staples hätten gleichzeitig aber nur eine Aufwärtsrevision von 1,9 % verzeichnet. Das sei sogar weniger als die plus 4,3 % für die Versorger sowie die plus 4,1 % für die Immobilientitel gewesen, obwohl diese kaum von der Steuerreform profitieren dürften.

Auch der nachfolgenden Tabelle ist auch zu sehen, dass das erwartete operative Ergebnisplus für die Verbrauchsgüter für das Gesamtjahr 12,8 % beträgt. In einem normalen Jahr das ein sehr guter Ausblick. Aber im US-Steuerreformjahr ist das weniger als die Hälfte des Zuwachses, der dem S&P 500 Index insgesamt mit plus 25,2 % zugetraut wird. Versorger und Immobilienwerte kämen zwar mit noch niedrigeren erwarteten Wachstumsraten beim operativen Ergebnis für 2018 daher und nicht zuletzt auch deshalb rät Ned Davis Research hier ebenso wie bei den Consumer Staples zu einer Untergewichtung der Aktien aus diesem Sektoren.

Entwicklung der Schätzungen für den operativen Gewinn seit Ende 2017

Steigende Zinsen machen die Dividendenrenditen weniger attraktiv

Die Verbrauchsgüter-Aktie zählen laut Ned Davis Research zu jenen Sektoren, die als Ersatz für festverzinsliche Anlagen gelten. Jedenfalls würden 4 von 6 Industrien (Tabak, Haushaltsprodukte, Getränke, Lebensmittel) aus dem Sektor typischerweise mit überdurchschnittlich hohen Dividendenrenditen daherkommen. Zudem würden sie eine negative Korrelation mit der Rendite der 10-jährigen US-Staatsanleihen aufweisen. Das heißt, wenn die Anleiherenditen steigen, dann fallen die Aktienkurs der Consumer Staples und umgekehrt.

Abgesehen der Tabakwerte, die noch mehr brachten, kamen diese Industrien in den vergangenen 5 Jahren im Schnitt auf Dividendenrenditen im Bereich von 2,5-3,0 %. Das war lange Zeit sehr attraktiv, nachdem sich die Rendite für die 10-jähjrigen US-Staatsanleihen sich vom 07. Juli 2014 bis zum 19. Januar 2018 bei unter 2,65 % bewegte.

Doch inzwischen seien die Anleiherenditen deutlich gestiegen und das bedeute Ärger für Sektoren mit hohen Dividendenrenditen. Das bestätige auch die seit dem 26. Januar vergleichsweise schwache Wertentwicklung der Sektoren Immobilien, Versorger, Basiskonsumgüter, Telekommunikation) die ebenfalls als zinssensitiv gelten.

Bei Ned Davis Research ist man der Ansicht, dass sich der Verbrauchsgütersektor deshalb besonders schwach entwickelt habe, weil hier mittlerweile nur noch 35,3 % der Unternehmen mit einer Dividendenrendite aufwarten können, die über der Rendite für 10-jährige US-Staatsanleihen liegt. Das sei zwar noch immer mehr als im langjährigen Durchschnitt, liege gleichzeitig aber deutlich unter dem noch vor 6 Monaten gültigen Satz, als das noch bei 61,8 % der Unternehmen aus dem Sektor der Fall gewesen sei. Bei den Versorgern betrage dieser Prozentsatz auch jetzt noch immer 85,7 %, verglichen mit 92,9 % vor 6 Monaten. Das zeige, wie sich die Wettbewerbsfähigkeit der Consumer Staples in Sachen Dividendenrendite entwickelt habe.

Weil sich die Rendite für 10-jährige US-Staatsanleihen in Richtung 3,1 % bewege und sich die US-Notenbank weiter auf einem Zinserhöhungspfad befinde, sei im kommenden Jahr eine Anleiherendite von 4 % denkbar. Würden die Anleger da dann weiterhin den historisch typischen Abschlag gemessen an der Anleiherendite verlangen, hätten Consumer Staples noch ein weiteres Kursabwärtspotenzial von 33 % heißt es.

Zusammengefasst: Ein starkes Ergebniswachstum in den zyklischen Branchen und steigenden Anleiherenditen haben dazu geführt, dass Consumer Staples gemessen am KGV und an den gebotenen Dividendenrenditen relativ teurer aussehen, so Ned Davis Research. Und um die zuletzt relative Schwäche des Sektors umzudrehen, sei vermutlich eine schwächere Wirtschaftsentwicklung sowie eine Fed erforderlich, die nicht mehr an der Zinsschraube dreht.

Prozentsatz der S&P 500 Aktien mit Dividendenrenditen über der Rendite 10-jähriger US-Staatsanleihen

Spread der Dividendenrenditen gegenüber der derzeitigen Rendite 10-jähriger US-Staatsanleihen und bei einer Anleiherendite von 4 %

Letztlich habe die zuletzt dürftige Performance der Consumer Staples auch mit der jüngst gezeigten Vorliebe der Anleger für zyklische Sektoren mit höherem Wachstum zu tun. Die Phase, in dem zyklische Werte gegenüber defensiven Titeln bevorzugt werden, sei bereits ziemlich strapaziert und irgendwann hätten auch wieder die defensiven Sektoren die Nase vorne. Deshalb beobachtet man bei Ned Davis Research auch genau alle Indikatoren, die Hinweise darauf geben können, wann das der Fall sein wird.

Ein guter Makroindikator zur Überwachung der zyklischen und der defensiven Positionierung seien die Kreditbedingungen. Die folgende Grafik zeigt mit einem halben Standardabweichungsband für den 12-Monatszeitraum die prozentuale Veränderung (mit 12-monatiger Glättung) des Kreditkonditionen-Index von Ned Davis Research. Dieser Indikator wird zinsbullisch (negativ für die Wirtschaft), wenn dieser Momentum-Indikator unter den unteren Rand des Standardabweichungsbandes fällt. Interessanterweise dreht die Kurve aufgrund der jüngsten Verschlechterung beim Kreditkonditionen-Index bereits nach unten, die entscheidende Marke ist aber noch nicht ganz erreicht, heißt es.

Ned Davis Research achtet außerdem auch auf die relative Stärke der zyklischen Sektoren gegenüber den defensiven Sektoren. Hier sei es aber so, dass die Zykliker jüngst sogar ein neues Hoch erklommen hätten, was die relative Stärke verglichen mit den defensiven Sektoren angehe. Somit gebe es derzeit noch wenig Signale für eine echte Trendumkehr beim Kräfteverhältnis zwischen defensiven und zyklischen Aktien.

Relative Stärke der S&P 500 Consumer Staples verglichen mit dem Kreditkonditionen-Index von Ned Davis Research

Bildherkunft: Fotolia #167836301