Der Aktienscreener: Steht bei dieser niedergeprügelten Phil Town-Aktie nach einem Monster-Gap-Up nun die Trendwende bevor?

Hallo Investoren, Hallo Trader

Wer sich von euch für den Value-Ansatz à la Warren Buffett und Benjamin Graham interessiert, aber damit noch nicht vertraut ist und es einfach und verständlich mag, der findet mit Phil Town einen guten Ansatz, um in das Thema einzusteigen.

Wenn ihr, anstatt den Artikel zu lesen, lieber den Beitrag als Video ansehen wollt, habt ihr hier die Möglichkeit dazu:

Phil Town´s Strategie zielt darauf ab, wundervolle Unternehmen zu einem attraktiven Preis zu finden. Als "wundervoll" bezeichnet Phil Town Unternehmen, die er mindestens zehn Jahre halten würde; wenn er ein Unternehmen findet das 1 $ wert ist und nur 50 ¢ kostet, dann hat es für ihn einen attraktiven Preis. Um solche Unternehmen zu finden, geht er folgendermaßen vor: Zuerst sucht er Unternehmen, welche die sogenannten "vier M´s" aufweisen:

Meaning: Also hat das Unternehmen für mich eine Bedeutung?

Moat: Hat das Unternehmen einen breiten Burggraben?

Management: Hat das Unternehmen ein gutes Management?

Margin of Safety: Hat das Unternehmen ein Sicherheitspolster?

Dann schaut sich Phil Town folgende Fundamentaldaten an:

- Gesamtkapitalrendite (ROIC)

Eigenkapitalwachstum

EPS-Wachstum

Umsatzwachstum

Operatives Cashflow-Wachstum

Wenn diese Zahlen als attraktiv angesehen werden, sprich, über alle ausgewählten Zeiträume mindestens 10% betragen, dann berechnet er einen Empfehlungspreis (Sticker Price) und einen Sicherheitspreis (Margin of Safety) für das Unternehmen. Liegt das Unternehmen am oder unter dem Sicherheitspreis, kommt es für einen Kauf in Frage. Ein Verkauf kann zum Empfehlungspreis erfolgen.

Es ist ersichtlich, dass Phil Town´s Vorgehen auf zwei Schwerpunkten beruht: Der eigenen Meinung und fundamentaler Analyse. Wir bei TraderFox haben unsere Interpretation von Phil Town´s Strategie als Template in unserem Tool „AKTIEN-RANKINGS“ hinterlegt und unser Vorgehen, um entsprechende Aktien zu finden, leicht verändert: Bevor wir uns mit den vier M´s beschäftigen, führen wir ein Screening durch, was uns hilft, das zu Grunde liegende Aktienuniversum drastisch zu reduzieren.

Wer sich näher für die Vorgehensweise interessiert, dem empfehle ich einerseits Phil Town´s Buch „Rule #1“ oder unser Erklärungsvideo zur Strategie anzusehen. Den Link hierzu findet ihr am Ende des Beitrages.

Und so gehe ich dabei vor!

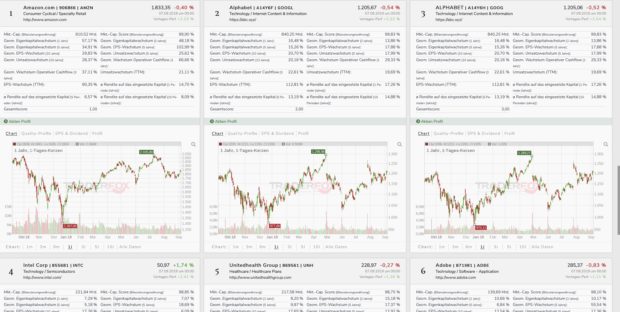

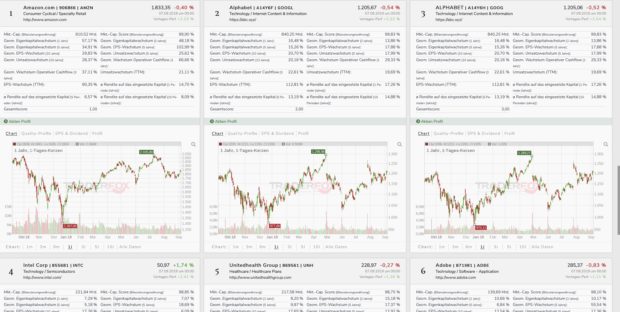

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS und gehe ich auf den Reiter „Templates“. Dort wähle ich „Phil Town Rule #1“ aus. Dann lade ich das Template und mir werden die voreingestellten Kriterien angezeigt. Dann gehe ich auf „scannen“. Insgesamt werden mir jetzt 47 Aktien angezeigt. Dabei erhalte ich in der Info-Boxen-Ansicht alle Kriterien und den Chart angezeigt.

Die Unternehmen unserer Auswahl sind nach Marktkapitalisierung gerankt. Auf den vordersten Plätzen finden wir somit lauter bekannte Unternehmen wie Amazon, Alphabet oder Adobe. Allerdings habe ich mich heute für ein Unternehmen auf den hinteren Rängen, nämlich Platz 45 entschieden. Dies liegt ganz einfach daran, dass es im Moment kaum Unternehmen gibt, die im Bereich des Sicherheitspreises notieren. Die gerade genannten Unternehmen, sind laut Phil Town´s Berechnungsmethode momentan alle überbewertet. Beim Unternehmen auf Platz 45 handelt es sich um G-III Apparel, das nicht nur nahe am Sicherheitspreis notiert, sondern auch, wie ich finde, charttechnisch spannend ist.

Die G-III Apparel Group Ltd. (GIII) produziert und vertreibt Mode- Straßen- und Sportbekleidung. Dem Unternehmen gehören u.a. die Marken Donna Karan und DKNY sowie zahlreiche Labels wie Vilebrequin, Andrew Marc, Eliza J. und Jessica Howard. Zudem hält der Konzern Lizenzen namhafter Marken wie Calvin Klein, Tommy Hilfiger, Karl Lagerfeld Paris, Guess, Levi’s und Dockers. Durch sein Mannschaftssportgeschäft verfügt es über Lizenzen bei der National Football League, National Basketball Association, Major League Baseball und National Hockey League. Außerdem betreibt G-III Einzelhandelsgeschäfte unter den Namen Donna Karan, Wilsons Leather, Bass, G.H. Bass & Co., Vilebrequin und Calvin Klein Performance.

Die Unternehmensgeschichte beginnt 1956 als Aron Goldfarb eine Fabrik eröffnet um Damenmode herzustellen. 1972 übernimmt der heutige CEO Morris Goldfarb, der Sohn des Gründers, die Führung und baut G-III zu einem internationalen Unternehmen auf. 1989 geht das Unternehmen, mit Hauptsitz in New York, an die Börse.

G-III fällt in den Sektor der zyklischen Konsumgüter. Die Marktkapitalisierung beträgt 1,17 Mrd. USD. Damit ist das Unternehmen aktuell den Small-Caps zuzuordnen.

Segmente

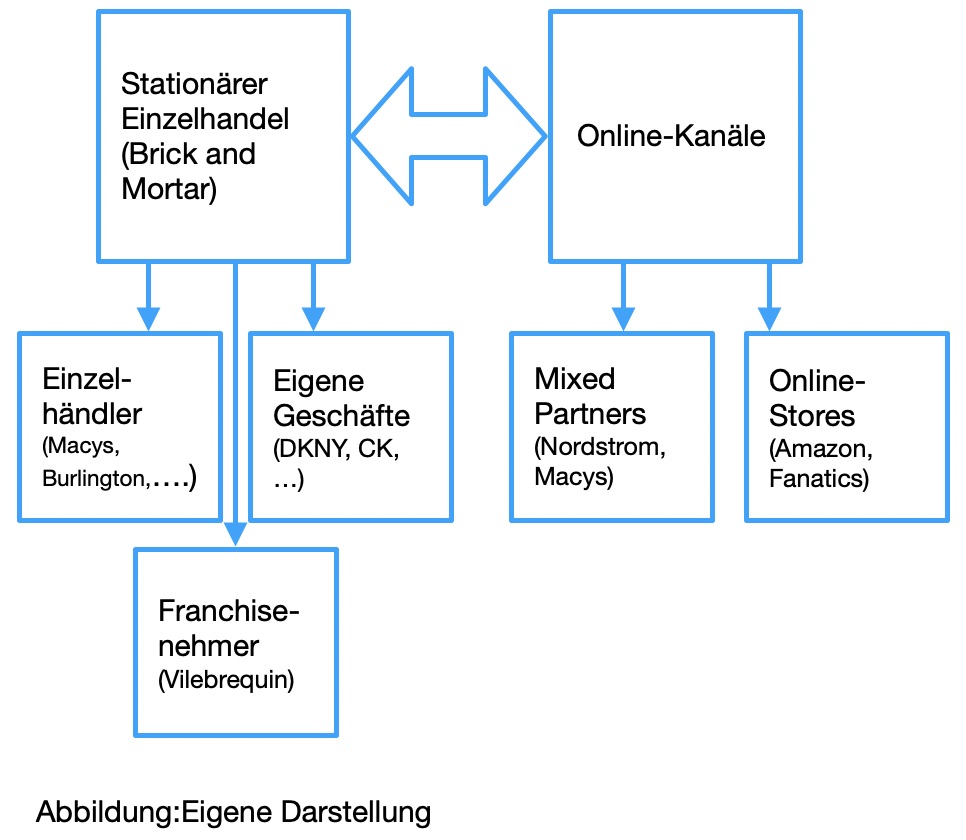

Das Geschäftsmodell von G-III ist einfach und verständlich: Es wird Bekleidung produziert und verkauft. Die Produkte werden weltweit vertrieben. Unternehmenszentralen gibt es in den USA, Kanada, Europa und China. Dabei ist das Unternehmen in den Geschäftssegmenten Wholesale Operations (Großhandel) und Retail Operations (Einzelhandel) tätig.

Das Segment Wholesale Operations umfasst den Verkauf von Produkten unter Marken, die von Dritten lizenziert wurden (mehr als 30, darunter CK, Guess,…), und den Verkauf von Produkten unter den Eigenmarken (DKNY, Donna Karan,….), sowie den Verkauf im Zusammenhang mit dem Vilebrequin-Geschäft. Für einen wesentlichen Teil der Umsätze ist G-III auf den Verkauf von Lizenzprodukten angewiesen. Im Geschäftsjahr 2019 , welches zum 31. Januar 2019 endete, machten die Nettoumsätze mit Lizenzprodukten 57,4% des Nettoumsatzes aus, verglichen mit 58,6% Geschäftsjahr 2018.

Das Segment Retail Operations umfasst den Direktvertrieb an Endverbraucher über eigene Geschäfte und den Produktvertrieb über eigene Websites für die Geschäfte DKNY, Donna Karan, Wilsons Leather, G.H. Bass und Karl Lagerfeld Paris. Das Segment Retail Operations besteht hauptsächlich aus den Wilsons Leather (139), G.H. Bass (111) und DKNY Stores (42), die im Wesentlichen alle als Outlet Stores betrieben werden, sowie einer begrenzten Anzahl von Calvin Klein Performance (5) und Karl Lagerfeld Paris Stores (11).

Die Nettoumsatzerlöse im Wohlesale-Bereich betrugen im Geschäftsjahr 2019 2.716.958 Mrd. USD. Die Nettoumsatzerlöse im Retail-Bereich betrugen im Geschäftsjahr 2019 476.764 Mio. USD. Dabei entfielen insgesamt 2.656.479 Mrd. USD auf das US-Geschäft.

Vertriebskanäle

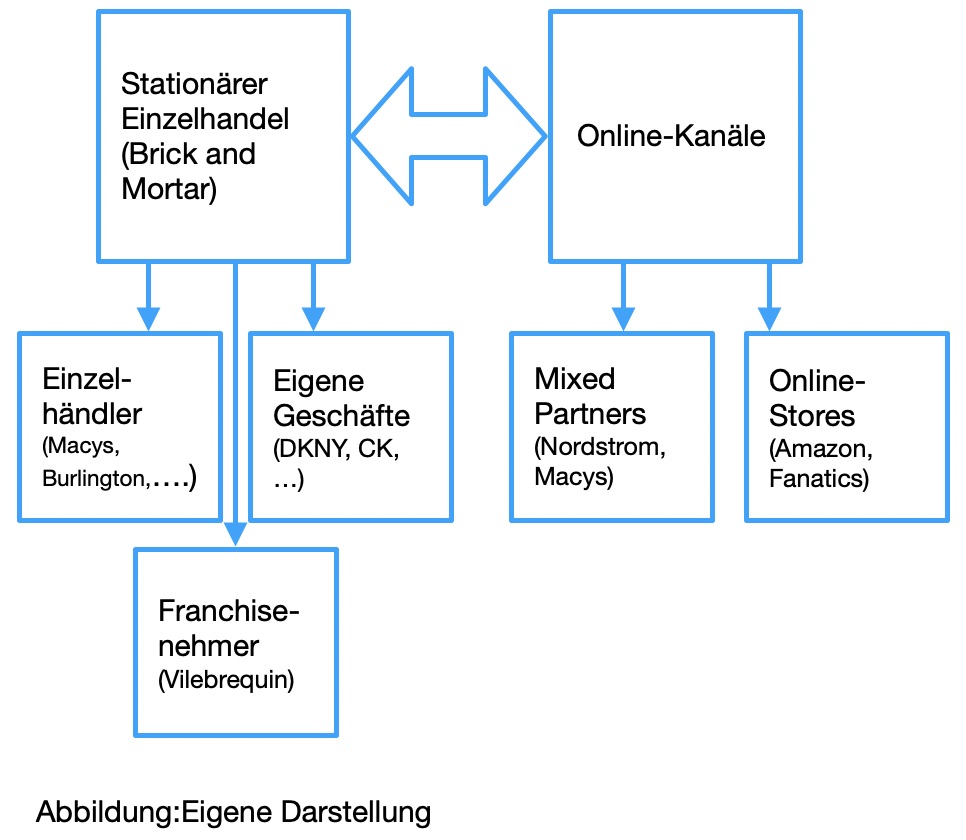

Die Produkte werden einerseits über einen Querschnitt führender Einzelhändler, eigene Geschäfte und Franchise-Nehmer verkauft. Andererseits findet der Verkauf aber auch über das Internet statt.

Meaning

Da das Unternehmen in das investiert werden soll, für einen Anleger immer eine Bedeutung haben soll, kommt G-III insbesondere für Anleger in Frage, die sich für Mode interessieren, die gerne schöne Kleidung tragen und gern modisch shoppen gehen oder die beruflich in der Modebranche tätig sind.

Management:

Morris Goldfarb (Jahrgang 1950) leitet das Unternehmen bereits seit 1972. Wie auch er, so sind viele Führungskräfte bereits seit über 30 Jahren im Unternehmen tätig. Dabei liegt die durchschnittliche Verweildauer eines Mitarbeiters bei 15 Jahren. In dieser Kontinuität sieht er u.a. den Erfolg seines Unternehmens. Er betrachtet G-III nach wie vor als „sein“ Unternehmen. Er hält aktuell 7,89% der Unternehmensanteile in Aktien und dürfte auch aus diesem Grund sehr darauf bedacht sein, das aktuell geringe Wachstum wieder anzukurbeln. Im Juni und Juli dieses Jahres kaufte er jeweils Aktien im Wert von über einer Million USD. Dividenden zahlt das Unternehmen keine. Dies wird es auch in Zukunft nicht tun wie Goldfarb erst kürzlich verkündete, da er das Geld lieber in zukünftiges Wachstum stecken will. Dafür kaufte das Unternehmen erst Ende des Jahres 723 000 Aktien zu einem Durchschnittspreis von 28 USD zurück. In diesem Zusammenhang verkündete Goldfarb, dass er sich freue, dass das Unternehmen Aktien zu einem so günstigen Preis zurückkaufen konnte.

Moat

Hat ein Unternehmen einen Burggraben, verringert dies auf langfristige Sicht die Gefahr einer Insolvenz enorm. Im Fall von G-III könnte ein Burggraben allenfalls im Bereich der Marke (Menschen vertrauen einer Marke und bezahlen deswegen mehr fürs Produkt) zu finden sein. Mit Karl Lagerfeld, Donna Karan, DKNY, CK und Tommy Hilfiger (die sogenanten „Five Global Power Brands“) hat G-III durchaus Marken an der Hand die beim Kunden Vertrauen schaffen. Gleichzeit bleibt aber zu berücksichtigen, dass G-III in einem hart umkämpfen Markt tätig ist. Als Wettbewerber fungieren hier u.a. Burberry, Hugo Boss, Polo Ralph Lauren um nur einige zu nennen. Zudem hängt der Erfolg bei G-III ganz stark von den Strategien und dem Ruf der Lizenzgeber ab. Kann ein Unternehmen, trotz schwieriger Marktlage und hartem Wettbewerb immer wieder Preiserhöhungen durchsetzen, deutet dies darauf hin, dass ein Graben vorhanden ist. Preiserhöhungen konnten bei G-III im letzten Jahr nicht durchgesetzt werden und laut Analystin Heather Balsky (Merrill Lynch) dürfte dies auch im laufenden Jahr nicht möglich sein. Weiterhin ist zu bedenken, dass sowohl die Gesamtkapitalrendite als auch das Eigenkapitalwachstum in den letzten Jahren rückläufig waren, was nicht für einen Burggraben spricht.

Wachstumsaussichten und aktuelle Zahlen:

Nachdem 2017 die beiden Marken DKNY und Donna Karan von LVMH übernommen wurden, besitzt das Unternehmen nun fünf sehr bekannte Marken mit hohem Bekanntheitsgrad, die laut CEO zukünftig erhebliche Wachstumschancen bieten sollen. Dabei ist G-III dabei, durch internationale Expansion und Lizenzierung (Mittleren Osten, Russland, Südostasien, Korea und China) die beiden neuen Marken weltweit noch bekannter zu machen. Dabei wird Donna Karan als aufstrebende Luxusmarke aggressiv beworben. Die Strategie scheint sich bereits auszuzahlen: In 2019 konnten beide Geschäftsbereiche um über 50% wachsen und einen Jahresumsatz von 400 Mio. USD bei gleichzeitiger Profitabilität erreichen.

Weiter soll die Beziehung zu Calvin Klein, der wichtigsten Lizenzbeziehung (Umsatz in 2019: 1 Mrd. USD) weiter ausgebaut werden. Nachdem kürzlich die Karl Lagerfeld Paris-Geschäfte auf den nordamerikanischen Markt gebracht wurden und einen beeindruckenden Umsatz, laut CEO, von über 100 Mio. USD erzielten, soll hier, wie in allen anderen Bereichen, aufgrund der Erkenntnis, dass sich das Kundenverhalten immer mehr Richtung Online-Kauf verschiebt, vor allem der E-Commerce-Bereich weiter ausgebaut werden. Dafür wird zukünftig kräftig in Marketing, Logistik, Planung und Vertrieb investiert.

Im Gegenzug sollen die Verluste im Retail-Bereich (2019: knapp 400 Mio. USD) reduziert werden, indem langfristige Mietverträge neu verhandeln werden, Kostensenkungsprogramme initiiert werden und mehrere Wilsons und G.H. Bass Stores zugunsten von Karl Lagerfeld Paris und DKNY-Stores geschlossen werden. Darüber hinaus sieht sich das Unternehmen nach potenzielle Übernahmekandidaten um.

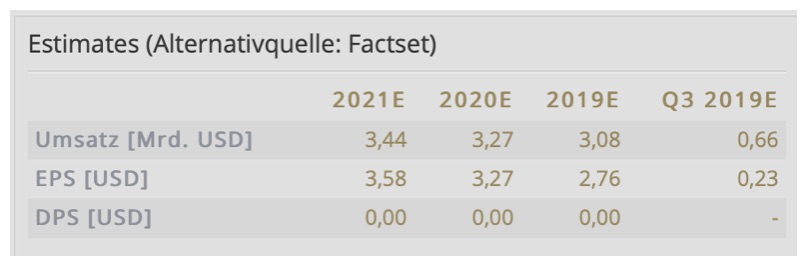

Laut dem CEO Morris Goldfarb war das Geschäftsjahr 2019 das bisher beste Jahr für G-III. So wurden Rekordergebnisse beim Nettoumsatz, der zum Vergleichsjahr um 10% auf 3,08 Mrd. USD stieg, und dem Betriebsergebnis, welches um 50% auf 230,70 Mio. USD gesteigert werden konnte, erzielt. Sehen wir uns die Zahlen, die laut Phil Town sehr wichtig sind an, sehen wir, dass der Gewinn unstet ist, aber im letzten Jahr überproportional zulegen konnte. Der operative Cashflow konnte sich in den letzen Jahren ausgezeichnet entwickeln. Das ROIC und das Eigenkapitalwachstum gingen in den letzten Jahren allerdings beständig zurück.

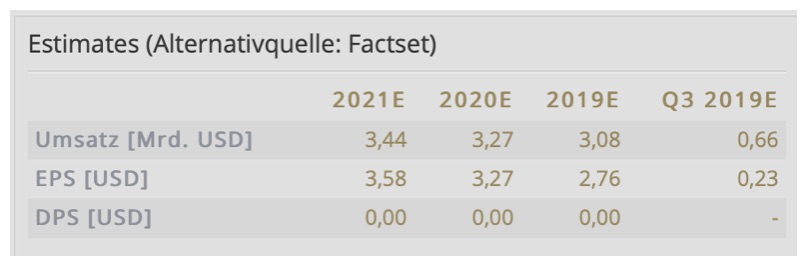

Der Analystenkonsens geht für die kommenden zwei Jahre von einer durchschnittlichen, jährlichen Umsatzsteigerung von etwa 5 % aus. Ebenso sehen die Analysten beim EPS eine durchschnittliche, jährliche Steigerung von etwa 15%. Das Management aktualisierte am 5. September seine Einschätzung für das Geschäftsjahr 2020. Dabei erwartet G-III aufgrund der Zollerhebungen Kosten von rund 12 Millionen USD für das laufende Fiskaljahr. Gleichzeitig wurde allerdings die Umsatzprognose leicht von 3,27 Mrd. USD auf 3,30 Mrd. USD, angehoben. Der erwartete Gewinn pro Aktie (EPS) wurde dagegen leicht von 3,25 - 3,35 USD auf 3,15 - 3,25 USD nach unten revidiert.

Nun lässt sich natürlich fragen, warum die Aktie nach den durchwachsenen Zahlen so ein Monster Gap-Up hinlegte. Dies liegt vor allem daran, dass viele Anleger hier wesentlich schlechtere Zahlen befürchtete hatten, und dass der CEO ermunternde Worte für die nahe Zukunft des Unternehmens bezüglich Umsatzwachstum fand. Weiterhin spielte die Tatsache eine Rolle, dass das Unternehmen, im Gegensatz zu vielen Wettbewerbern, in der Lage war, die Zölle etwas auszugleichen.

Das vierte M (Sicherheitspolster)

Um das Sicherheitspolster berechnen zu können, ist die unverbindliche Preisempfehlung nötig, und hierfür brauchen wir vier Zahlen: Die minimale Ertragsrate, die immer mit 15 % angesetzt wird. Das aktuelle EPS, welches sich auf 2,85 USD beläuft. Die geschätzte Wachstumsrate der nächsten zehn Jahre. Hierfür betrachten wir das ROIC-Wachstum der letzen 10 Jahre. Dieses liegt bei 22 %. Um das geschätzte KGV in zehn Jahren zu bestimmen beziehe ich mich auf das geschätzte KGV der Analysten auf Sicht der nächsten drei Jahre. Dies liegt bei 8.

Anhand der Berechnungen kommen wir so auf einen Empfehlungspreis von 44 USD. Der Sicherheitspreis, der durch die Halbierung des Empfehlungspreises entsteht, liegt somit bei 22 USD. Der Kurs liegt momentan bei knapp 24 USD und damit leicht über dem Sicherheitspreis, wodurch sich ein Einstieg anbieten würde, da laut dieser Berechnung eine Unterbewertung vorliegt.

Jetzt schaue ich mir noch die Kursentwicklung an:

Anhand des Langfristcharts lässt sich erkennen, dass die Aktie in den letzten Jahren durchaus eine beeindruckende Performance hingelegt hat. Ausgehend vom Jahr 2009 als sie bei 6,42 USD stand, konnte sie trotz schärferer Rücksetzer innerhalb von sechs Jahren bis auf 73,93 USD steigen, was einer durchschnittlichen Performance, bezogen auf die sechs Jahre von 166 % entspricht. Ab Mitte 2015 wendete sich jedoch das Blatt und die Aktie ging in eine scharfe Korrektur über, wobei sie innerhalb von nur zwei Jahren um etwa 70% auf 20 USD nachgab. Aktuell notiert sie wieder oberhalb der wichtigen Unterstützung bei 20 USD.

Aufgrund des massiven Up-Gaps unter hohem Volumen und der Tatsache, dass die Aktie nun genau am mittelfristigen Abwärtstrend notiert, ergibt sich hier meiner Meinung nach eine spannende Einstiegs-Situation. Zudem zeigen Phil Town´s technische Hilfsmittel (GD 10, MACD, Stochastik) allesamt nach oben. Ich kann mir zwei Punkte zum Einstieg vorstellen. Sollte die Aktie einerseits zeitnah den Abwärtstrend verlassen, würde ich mit einem Risiko von 7% auf eine nachhaltige Erholung spekulieren. Geht die Aktie andererseits in eine Konsolidierung über, würde ich beim Aufsetzen auf die Pivotal Price Line eine Position eröffnen. Hier würde ich mein Risiko auf 5% begrenzen. Sollte das Gap geschlossen werden und die langfristige Unterstützung bei 20 USD fallen, kann es schnell tiefer gehen. Sollte der Abwärtstrend allerdings gebrochen werden, könnte als Ziel das Mai-Hoch bei knapp 45 USD anvisiert werden, was in etwa Phil Town´s Empfehlungspreis entspricht.

Fazit:

Negativ zu bewerten ist das rückläufige ROIC sowie das rückläufige Eigenkapitalwachstum. Außerdem fehlt dem Unternehmen ein Burggraben. Ein Langfristinvestment würde ich somit nicht in Betracht ziehen. Da das Unternehmen laut Berechnungsmethode unterbewertet und die charttechnische Situation vielversprechend ist, kann ich mir allerdings einen mittelfristigen Einstieg gut vorstellen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Tipp: Der Aktien-Screener aktien RANKINGS unter http://rankings.traderfox.com beinhaltet ein vorgefertigtes Template mit der Anlagephilosophie "Rule #1" von Phil Town.

Wer sich von euch für den Value-Ansatz à la Warren Buffett und Benjamin Graham interessiert, aber damit noch nicht vertraut ist und es einfach und verständlich mag, der findet mit Phil Town einen guten Ansatz, um in das Thema einzusteigen.

Wenn ihr, anstatt den Artikel zu lesen, lieber den Beitrag als Video ansehen wollt, habt ihr hier die Möglichkeit dazu:

Phil Town´s Strategie zielt darauf ab, wundervolle Unternehmen zu einem attraktiven Preis zu finden. Als "wundervoll" bezeichnet Phil Town Unternehmen, die er mindestens zehn Jahre halten würde; wenn er ein Unternehmen findet das 1 $ wert ist und nur 50 ¢ kostet, dann hat es für ihn einen attraktiven Preis. Um solche Unternehmen zu finden, geht er folgendermaßen vor: Zuerst sucht er Unternehmen, welche die sogenannten "vier M´s" aufweisen:

Meaning: Also hat das Unternehmen für mich eine Bedeutung?

Moat: Hat das Unternehmen einen breiten Burggraben?

Management: Hat das Unternehmen ein gutes Management?

Margin of Safety: Hat das Unternehmen ein Sicherheitspolster?

Dann schaut sich Phil Town folgende Fundamentaldaten an:

- Gesamtkapitalrendite (ROIC)

Eigenkapitalwachstum

EPS-Wachstum

Umsatzwachstum

Operatives Cashflow-Wachstum

Wenn diese Zahlen als attraktiv angesehen werden, sprich, über alle ausgewählten Zeiträume mindestens 10% betragen, dann berechnet er einen Empfehlungspreis (Sticker Price) und einen Sicherheitspreis (Margin of Safety) für das Unternehmen. Liegt das Unternehmen am oder unter dem Sicherheitspreis, kommt es für einen Kauf in Frage. Ein Verkauf kann zum Empfehlungspreis erfolgen.

Es ist ersichtlich, dass Phil Town´s Vorgehen auf zwei Schwerpunkten beruht: Der eigenen Meinung und fundamentaler Analyse. Wir bei TraderFox haben unsere Interpretation von Phil Town´s Strategie als Template in unserem Tool „AKTIEN-RANKINGS“ hinterlegt und unser Vorgehen, um entsprechende Aktien zu finden, leicht verändert: Bevor wir uns mit den vier M´s beschäftigen, führen wir ein Screening durch, was uns hilft, das zu Grunde liegende Aktienuniversum drastisch zu reduzieren.

Wer sich näher für die Vorgehensweise interessiert, dem empfehle ich einerseits Phil Town´s Buch „Rule #1“ oder unser Erklärungsvideo zur Strategie anzusehen. Den Link hierzu findet ihr am Ende des Beitrages.

Und so gehe ich dabei vor!

Im ersten Schritt melde ich mich bei www.traderfox.de an. Dann klicke ich auf das Tool AKTIEN-RANKINGS und gehe ich auf den Reiter „Templates“. Dort wähle ich „Phil Town Rule #1“ aus. Dann lade ich das Template und mir werden die voreingestellten Kriterien angezeigt. Dann gehe ich auf „scannen“. Insgesamt werden mir jetzt 47 Aktien angezeigt. Dabei erhalte ich in der Info-Boxen-Ansicht alle Kriterien und den Chart angezeigt.

Die Unternehmen unserer Auswahl sind nach Marktkapitalisierung gerankt. Auf den vordersten Plätzen finden wir somit lauter bekannte Unternehmen wie Amazon, Alphabet oder Adobe. Allerdings habe ich mich heute für ein Unternehmen auf den hinteren Rängen, nämlich Platz 45 entschieden. Dies liegt ganz einfach daran, dass es im Moment kaum Unternehmen gibt, die im Bereich des Sicherheitspreises notieren. Die gerade genannten Unternehmen, sind laut Phil Town´s Berechnungsmethode momentan alle überbewertet. Beim Unternehmen auf Platz 45 handelt es sich um G-III Apparel, das nicht nur nahe am Sicherheitspreis notiert, sondern auch, wie ich finde, charttechnisch spannend ist.

Die G-III Apparel Group Ltd. (GIII) produziert und vertreibt Mode- Straßen- und Sportbekleidung. Dem Unternehmen gehören u.a. die Marken Donna Karan und DKNY sowie zahlreiche Labels wie Vilebrequin, Andrew Marc, Eliza J. und Jessica Howard. Zudem hält der Konzern Lizenzen namhafter Marken wie Calvin Klein, Tommy Hilfiger, Karl Lagerfeld Paris, Guess, Levi’s und Dockers. Durch sein Mannschaftssportgeschäft verfügt es über Lizenzen bei der National Football League, National Basketball Association, Major League Baseball und National Hockey League. Außerdem betreibt G-III Einzelhandelsgeschäfte unter den Namen Donna Karan, Wilsons Leather, Bass, G.H. Bass & Co., Vilebrequin und Calvin Klein Performance.

Die Unternehmensgeschichte beginnt 1956 als Aron Goldfarb eine Fabrik eröffnet um Damenmode herzustellen. 1972 übernimmt der heutige CEO Morris Goldfarb, der Sohn des Gründers, die Führung und baut G-III zu einem internationalen Unternehmen auf. 1989 geht das Unternehmen, mit Hauptsitz in New York, an die Börse.

G-III fällt in den Sektor der zyklischen Konsumgüter. Die Marktkapitalisierung beträgt 1,17 Mrd. USD. Damit ist das Unternehmen aktuell den Small-Caps zuzuordnen.

Segmente

Das Geschäftsmodell von G-III ist einfach und verständlich: Es wird Bekleidung produziert und verkauft. Die Produkte werden weltweit vertrieben. Unternehmenszentralen gibt es in den USA, Kanada, Europa und China. Dabei ist das Unternehmen in den Geschäftssegmenten Wholesale Operations (Großhandel) und Retail Operations (Einzelhandel) tätig.

Das Segment Wholesale Operations umfasst den Verkauf von Produkten unter Marken, die von Dritten lizenziert wurden (mehr als 30, darunter CK, Guess,…), und den Verkauf von Produkten unter den Eigenmarken (DKNY, Donna Karan,….), sowie den Verkauf im Zusammenhang mit dem Vilebrequin-Geschäft. Für einen wesentlichen Teil der Umsätze ist G-III auf den Verkauf von Lizenzprodukten angewiesen. Im Geschäftsjahr 2019 , welches zum 31. Januar 2019 endete, machten die Nettoumsätze mit Lizenzprodukten 57,4% des Nettoumsatzes aus, verglichen mit 58,6% Geschäftsjahr 2018.

Das Segment Retail Operations umfasst den Direktvertrieb an Endverbraucher über eigene Geschäfte und den Produktvertrieb über eigene Websites für die Geschäfte DKNY, Donna Karan, Wilsons Leather, G.H. Bass und Karl Lagerfeld Paris. Das Segment Retail Operations besteht hauptsächlich aus den Wilsons Leather (139), G.H. Bass (111) und DKNY Stores (42), die im Wesentlichen alle als Outlet Stores betrieben werden, sowie einer begrenzten Anzahl von Calvin Klein Performance (5) und Karl Lagerfeld Paris Stores (11).

Die Nettoumsatzerlöse im Wohlesale-Bereich betrugen im Geschäftsjahr 2019 2.716.958 Mrd. USD. Die Nettoumsatzerlöse im Retail-Bereich betrugen im Geschäftsjahr 2019 476.764 Mio. USD. Dabei entfielen insgesamt 2.656.479 Mrd. USD auf das US-Geschäft.

Vertriebskanäle

Die Produkte werden einerseits über einen Querschnitt führender Einzelhändler, eigene Geschäfte und Franchise-Nehmer verkauft. Andererseits findet der Verkauf aber auch über das Internet statt.

Meaning

Da das Unternehmen in das investiert werden soll, für einen Anleger immer eine Bedeutung haben soll, kommt G-III insbesondere für Anleger in Frage, die sich für Mode interessieren, die gerne schöne Kleidung tragen und gern modisch shoppen gehen oder die beruflich in der Modebranche tätig sind.

Management:

Morris Goldfarb (Jahrgang 1950) leitet das Unternehmen bereits seit 1972. Wie auch er, so sind viele Führungskräfte bereits seit über 30 Jahren im Unternehmen tätig. Dabei liegt die durchschnittliche Verweildauer eines Mitarbeiters bei 15 Jahren. In dieser Kontinuität sieht er u.a. den Erfolg seines Unternehmens. Er betrachtet G-III nach wie vor als „sein“ Unternehmen. Er hält aktuell 7,89% der Unternehmensanteile in Aktien und dürfte auch aus diesem Grund sehr darauf bedacht sein, das aktuell geringe Wachstum wieder anzukurbeln. Im Juni und Juli dieses Jahres kaufte er jeweils Aktien im Wert von über einer Million USD. Dividenden zahlt das Unternehmen keine. Dies wird es auch in Zukunft nicht tun wie Goldfarb erst kürzlich verkündete, da er das Geld lieber in zukünftiges Wachstum stecken will. Dafür kaufte das Unternehmen erst Ende des Jahres 723 000 Aktien zu einem Durchschnittspreis von 28 USD zurück. In diesem Zusammenhang verkündete Goldfarb, dass er sich freue, dass das Unternehmen Aktien zu einem so günstigen Preis zurückkaufen konnte.

Moat

Hat ein Unternehmen einen Burggraben, verringert dies auf langfristige Sicht die Gefahr einer Insolvenz enorm. Im Fall von G-III könnte ein Burggraben allenfalls im Bereich der Marke (Menschen vertrauen einer Marke und bezahlen deswegen mehr fürs Produkt) zu finden sein. Mit Karl Lagerfeld, Donna Karan, DKNY, CK und Tommy Hilfiger (die sogenanten „Five Global Power Brands“) hat G-III durchaus Marken an der Hand die beim Kunden Vertrauen schaffen. Gleichzeit bleibt aber zu berücksichtigen, dass G-III in einem hart umkämpfen Markt tätig ist. Als Wettbewerber fungieren hier u.a. Burberry, Hugo Boss, Polo Ralph Lauren um nur einige zu nennen. Zudem hängt der Erfolg bei G-III ganz stark von den Strategien und dem Ruf der Lizenzgeber ab. Kann ein Unternehmen, trotz schwieriger Marktlage und hartem Wettbewerb immer wieder Preiserhöhungen durchsetzen, deutet dies darauf hin, dass ein Graben vorhanden ist. Preiserhöhungen konnten bei G-III im letzten Jahr nicht durchgesetzt werden und laut Analystin Heather Balsky (Merrill Lynch) dürfte dies auch im laufenden Jahr nicht möglich sein. Weiterhin ist zu bedenken, dass sowohl die Gesamtkapitalrendite als auch das Eigenkapitalwachstum in den letzten Jahren rückläufig waren, was nicht für einen Burggraben spricht.

Wachstumsaussichten und aktuelle Zahlen:

Nachdem 2017 die beiden Marken DKNY und Donna Karan von LVMH übernommen wurden, besitzt das Unternehmen nun fünf sehr bekannte Marken mit hohem Bekanntheitsgrad, die laut CEO zukünftig erhebliche Wachstumschancen bieten sollen. Dabei ist G-III dabei, durch internationale Expansion und Lizenzierung (Mittleren Osten, Russland, Südostasien, Korea und China) die beiden neuen Marken weltweit noch bekannter zu machen. Dabei wird Donna Karan als aufstrebende Luxusmarke aggressiv beworben. Die Strategie scheint sich bereits auszuzahlen: In 2019 konnten beide Geschäftsbereiche um über 50% wachsen und einen Jahresumsatz von 400 Mio. USD bei gleichzeitiger Profitabilität erreichen.

Weiter soll die Beziehung zu Calvin Klein, der wichtigsten Lizenzbeziehung (Umsatz in 2019: 1 Mrd. USD) weiter ausgebaut werden. Nachdem kürzlich die Karl Lagerfeld Paris-Geschäfte auf den nordamerikanischen Markt gebracht wurden und einen beeindruckenden Umsatz, laut CEO, von über 100 Mio. USD erzielten, soll hier, wie in allen anderen Bereichen, aufgrund der Erkenntnis, dass sich das Kundenverhalten immer mehr Richtung Online-Kauf verschiebt, vor allem der E-Commerce-Bereich weiter ausgebaut werden. Dafür wird zukünftig kräftig in Marketing, Logistik, Planung und Vertrieb investiert.

Im Gegenzug sollen die Verluste im Retail-Bereich (2019: knapp 400 Mio. USD) reduziert werden, indem langfristige Mietverträge neu verhandeln werden, Kostensenkungsprogramme initiiert werden und mehrere Wilsons und G.H. Bass Stores zugunsten von Karl Lagerfeld Paris und DKNY-Stores geschlossen werden. Darüber hinaus sieht sich das Unternehmen nach potenzielle Übernahmekandidaten um.

Laut dem CEO Morris Goldfarb war das Geschäftsjahr 2019 das bisher beste Jahr für G-III. So wurden Rekordergebnisse beim Nettoumsatz, der zum Vergleichsjahr um 10% auf 3,08 Mrd. USD stieg, und dem Betriebsergebnis, welches um 50% auf 230,70 Mio. USD gesteigert werden konnte, erzielt. Sehen wir uns die Zahlen, die laut Phil Town sehr wichtig sind an, sehen wir, dass der Gewinn unstet ist, aber im letzten Jahr überproportional zulegen konnte. Der operative Cashflow konnte sich in den letzen Jahren ausgezeichnet entwickeln. Das ROIC und das Eigenkapitalwachstum gingen in den letzten Jahren allerdings beständig zurück.

Der Analystenkonsens geht für die kommenden zwei Jahre von einer durchschnittlichen, jährlichen Umsatzsteigerung von etwa 5 % aus. Ebenso sehen die Analysten beim EPS eine durchschnittliche, jährliche Steigerung von etwa 15%. Das Management aktualisierte am 5. September seine Einschätzung für das Geschäftsjahr 2020. Dabei erwartet G-III aufgrund der Zollerhebungen Kosten von rund 12 Millionen USD für das laufende Fiskaljahr. Gleichzeitig wurde allerdings die Umsatzprognose leicht von 3,27 Mrd. USD auf 3,30 Mrd. USD, angehoben. Der erwartete Gewinn pro Aktie (EPS) wurde dagegen leicht von 3,25 - 3,35 USD auf 3,15 - 3,25 USD nach unten revidiert.

Nun lässt sich natürlich fragen, warum die Aktie nach den durchwachsenen Zahlen so ein Monster Gap-Up hinlegte. Dies liegt vor allem daran, dass viele Anleger hier wesentlich schlechtere Zahlen befürchtete hatten, und dass der CEO ermunternde Worte für die nahe Zukunft des Unternehmens bezüglich Umsatzwachstum fand. Weiterhin spielte die Tatsache eine Rolle, dass das Unternehmen, im Gegensatz zu vielen Wettbewerbern, in der Lage war, die Zölle etwas auszugleichen.

Das vierte M (Sicherheitspolster)

Um das Sicherheitspolster berechnen zu können, ist die unverbindliche Preisempfehlung nötig, und hierfür brauchen wir vier Zahlen: Die minimale Ertragsrate, die immer mit 15 % angesetzt wird. Das aktuelle EPS, welches sich auf 2,85 USD beläuft. Die geschätzte Wachstumsrate der nächsten zehn Jahre. Hierfür betrachten wir das ROIC-Wachstum der letzen 10 Jahre. Dieses liegt bei 22 %. Um das geschätzte KGV in zehn Jahren zu bestimmen beziehe ich mich auf das geschätzte KGV der Analysten auf Sicht der nächsten drei Jahre. Dies liegt bei 8.

Anhand der Berechnungen kommen wir so auf einen Empfehlungspreis von 44 USD. Der Sicherheitspreis, der durch die Halbierung des Empfehlungspreises entsteht, liegt somit bei 22 USD. Der Kurs liegt momentan bei knapp 24 USD und damit leicht über dem Sicherheitspreis, wodurch sich ein Einstieg anbieten würde, da laut dieser Berechnung eine Unterbewertung vorliegt.

Jetzt schaue ich mir noch die Kursentwicklung an:

Anhand des Langfristcharts lässt sich erkennen, dass die Aktie in den letzten Jahren durchaus eine beeindruckende Performance hingelegt hat. Ausgehend vom Jahr 2009 als sie bei 6,42 USD stand, konnte sie trotz schärferer Rücksetzer innerhalb von sechs Jahren bis auf 73,93 USD steigen, was einer durchschnittlichen Performance, bezogen auf die sechs Jahre von 166 % entspricht. Ab Mitte 2015 wendete sich jedoch das Blatt und die Aktie ging in eine scharfe Korrektur über, wobei sie innerhalb von nur zwei Jahren um etwa 70% auf 20 USD nachgab. Aktuell notiert sie wieder oberhalb der wichtigen Unterstützung bei 20 USD.

Aufgrund des massiven Up-Gaps unter hohem Volumen und der Tatsache, dass die Aktie nun genau am mittelfristigen Abwärtstrend notiert, ergibt sich hier meiner Meinung nach eine spannende Einstiegs-Situation. Zudem zeigen Phil Town´s technische Hilfsmittel (GD 10, MACD, Stochastik) allesamt nach oben. Ich kann mir zwei Punkte zum Einstieg vorstellen. Sollte die Aktie einerseits zeitnah den Abwärtstrend verlassen, würde ich mit einem Risiko von 7% auf eine nachhaltige Erholung spekulieren. Geht die Aktie andererseits in eine Konsolidierung über, würde ich beim Aufsetzen auf die Pivotal Price Line eine Position eröffnen. Hier würde ich mein Risiko auf 5% begrenzen. Sollte das Gap geschlossen werden und die langfristige Unterstützung bei 20 USD fallen, kann es schnell tiefer gehen. Sollte der Abwärtstrend allerdings gebrochen werden, könnte als Ziel das Mai-Hoch bei knapp 45 USD anvisiert werden, was in etwa Phil Town´s Empfehlungspreis entspricht.

Fazit:

Negativ zu bewerten ist das rückläufige ROIC sowie das rückläufige Eigenkapitalwachstum. Außerdem fehlt dem Unternehmen ein Burggraben. Ein Langfristinvestment würde ich somit nicht in Betracht ziehen. Da das Unternehmen laut Berechnungsmethode unterbewertet und die charttechnische Situation vielversprechend ist, kann ich mir allerdings einen mittelfristigen Einstieg gut vorstellen.

Tipp: Wenn ihr keine Webinaraufzeichnungen und Videos mehr verpassen wollt, dann abonniert jetzt unseren Youtube-Kanal und drückt das Glockensymbol. Damit bekommt ihr eine Benachrichtigung, wenn von uns ein neues Video erscheint!

Ich wünsche euch eine erfolgreiche Woche.

Bis zum nächsten Mal

Andreas Haslinger

Tipp: Der Aktien-Screener aktien RANKINGS unter http://rankings.traderfox.com beinhaltet ein vorgefertigtes Template mit der Anlagephilosophie "Rule #1" von Phil Town.