Der Finanzsektor zeigt relative Stärke – Welche Aktien werden akkumuliert?

Die Korrektur der breiten Aktienmärkte setzte sich in der vergangenen Woche mit zunehmender Beschleunigung fort. Ein Wendepunkt könnte die angelaufene Berichtssaison darstellen, wenn Aktien mehrheitlich mit besser als erwarteten Zahlen und optimistischen Prognosen die Investoren überzeugen können. Bis auf Weiteres sollten Börsianer jedoch das Gesamtbild im Blick behalten und nicht zu viel Risiko wagen.

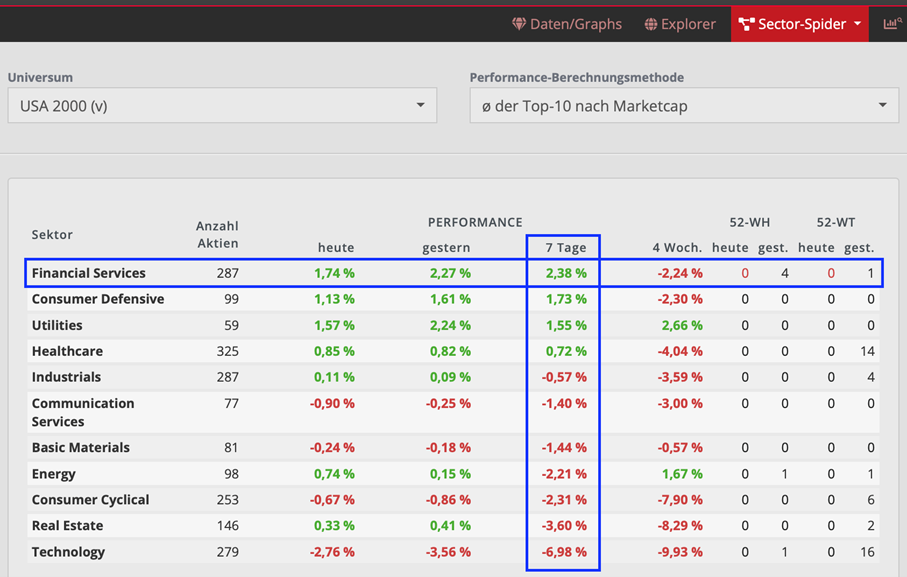

Um sich einen Überblick zu verschaffen, kann es helfen, die Performance einzelner Sektoren und Branchen im Blick zu behalten. Eine Untersuchung der Performance von Aktien hat ergeben, dass ca. 50 % auf die Performance der Branche und des Sektors zurückzuführen ist. Um als Trader erfolgreich zu sein, ist es daher sinnvoll, sich auf die besten Aktien in den stärksten Sektoren und Branchen zu konzentrieren. In diesem Artikel stellen wir ein Tool vor, mit dem ihr stets den Überblick über die stärksten und schwächsten Sektoren behaltet.

Mit dem Sector-Spider die besten Sektoren im Blick behalten

Um das Screening nach den stärksten und schwächsten Sektoren und Branchen durchzuführen, nutzen wir den Sector-Spider von TraderFox. Hierfür müsst ihr euch im Aktien-Terminal auf aktie.traderfox.com anmelden. Anschließend könnt ihr im Sector-Spider das Aktienuniversum, die Berechnungsmethode und die angezeigten Kennzahlen für die Kurslisten auswählen.

Finanzsektor führte letzte Woche den schwachen US-Markt an

Das Tool zeigt sehr deutlich, dass der Sektor Financial Services in der letzten Woche relative Stärke zum Gesamtmarkt zeigte, allen voran Banken und Versicherungen. Technologie wurde hingegen kräftig abverkauft. Im weiteren Artikel stellen wir daher drei Aktien aus dem Financial-Sektor genauer vor und zeigen, für welche Börsianer die Aktien Chancen bieten könnten.

Tipp: Für den Erfolg beim Trading und Investieren kommt es darauf an, die Screening-Routinen regelmäßig zu wiederholen. Um das Screening nach den besten Sektoren und Branchen selbst durchzuführen, benötigt ihr das „Morningstar Datenpaket“. Eine Übersicht aller Produkte findet ihr auf traderfox.com.

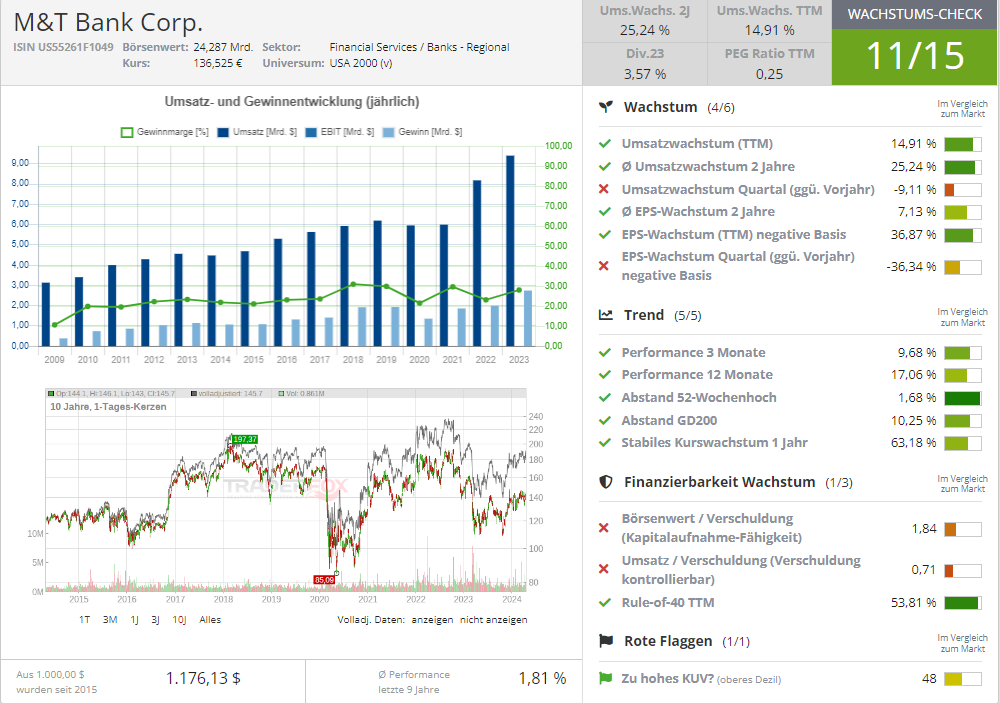

M&T Bank (ISIN: US55261F1049)

Die M&T Bank ist eine US-Regionalbank und bietet Finanzdienstleistungen in zwölf Bundesstaaten, überwiegend im Osten der USA. Über die Tochter Wilmington Trust werden zudem auch im Ausland ausgewählte Dienstleistungen für institutionelle Kunden und Treuhanddienste angeboten. Die Bank wurde 1856 als „Manufacturers and Traders Trust Company“ gegründet und ist seit 1980 an der Börse notiert.

Während von der Aktie eher keine großen Kurssprünge erwartet werden dürfen, ist sie für Dividenden-Investoren eine erstklassige Wahl mit einer Rendite von deutlich über 3 %. Die Bank gilt zudem als eine der stabilsten Regionalbanken in den USA und war neben Northern Trust die einzige Bank im S&P 500, die auch während der Finanzkrise 2007/08 die Dividende nicht senken musste.

Die Zahlen für das Q1 2024 wurden am 15.04.2024 vorgelegt und wiesen zwar auf einen gewissen Margendruck hin. So ging das Ergebnis je Aktie auf 3,02 USD zurück und lag damit deutlich unter den 4,01 USD aus dem Vorjahr. Dabei wurde das Wachstum der Gewerbe-, Industrie- und Verbraucherkredite im letzten Quartal durch das zurückgegangene Gewerbeimmobilienkredit-Geschäft ausgeglichen. Die Kapitalposition des Unternehmens konnte jedoch weiter verbessert werden. Mit einer CET1-Kapitalquote von inzwischen rund 11,07 % übertrifft die Bank die regulatorischen Anforderungen.

Im Chart zeigte sich nach Vorlage der Zahlen eine positive Reaktion. Investoren hatten wohl mit einem deutlich schlechteren Ergebnis gerechnet. Der charttechnische Ausbruch steht jedoch noch aus. Seit Mitte Dezember 2023 konsolidiert die Aktie in einer immer enger werdenden Seitwärtsphase.

Quelle: Wachstums-Check TraderFox

Tages-Chart der M&T Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Die M&T Bank gilt als stabile und zuverlässige US-Regionalbank. Die Aktie ist attraktiv für Dividenden-Investoren. Trotz eines leichten Margendrucks konnte das Unternehmen seine Kapitalposition stärken. Hält das Momentum im Finanzsektor an, eignet sich die M&T Bank als konservativer Pick für Trendfolger.

Ally Financial (ISIN: US02005N1000)

Ally Financial ist nach eigenen Angaben eine der größten volldigitalen Direktbanken in den USA. Zu den Angeboten gehören verschiedene Online-Bankdienstleistungen sowie ein Paket aus Wertpapiermakler- und Anlageberatungsdienstleistungen. Die Bank wurde als „General Motors Acceptance Corp.“ gegründet. Bis heute liegt ein Schwerpunkt auf dem Geschäft der Autofinanzierung sowie zugehöriger Versicherungen. Die Aktie wurde 2014 an die Börse gebracht.

In den kommenden Wochen dürfte bei Ally Financial noch so einiges an kleineren und größeren Änderungen anstehen. Zum 29.04.2024 wird Michael Rhodes als neuer CEO die Führung der Bank übernehmen. Zudem wurde nun der Abschluss des Verkaufs von „Ally Lending“ verkündet, wovon sich die Bank eine verbesserte CET1-Kapitalquote erhofft. Das zukünftige Wachstum verspricht man sich hingegen unter anderem vom Geschäft mit Autofinanzierungen. Hierfür sollen jetzt intensivere Kooperationen mit Händlern vereinbart werden, um die Qualität des Kreditportfolios mithilfe von einer guten Vorselektion zu verbessern.

Die Zahlen für das Q1 2024 wurden am 18.04.2024 präsentiert. Das bereinigte EPS lag mit 0,45 USD deutlich unter 0,82 USD aus dem Vorjahr. Analysten hatten jedoch nur mit einem Gewinn von 0,32 USD je Aktie gerechnet. Zudem meldete das Unternehmen rekordverdächtige Zahlen für Anträge auf neue Autokredite. Auch die verdienten Versicherungsprämien entwickelten sich laut Management weiter dynamisch.

Im Chart gelang der Aktie von Ally nach dem Quartalsbericht ein Gap-Up über die wichtige 50-Tagelinie. Im Anschluss wurde die Aktie trotz schwachem Marktumfeld nicht abverkauft und zeigte relative Stärke. Sollte der Aktie in den kommenden Tagen der Ausbruch über die Trendlinie gelingen, können Trendfolger dem Ausbruch folgen.

Tages-Chart der Ally Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Ally Financial ist eine Direktbank in den USA, spezialisiert auf Autofinanzierung und Versicherungen. Mit neuem CEO strebt die Bank nach Wachstumschancen im Autofinanzierungsbereich. Trotz gesunkenem EPS im Q1 2024 übertrafen die Quartalszahlen die Erwartungen, und die Aktie zeigt relative Stärke. Trendfolger sollten beobachten, ob in den kommenden Tagen der Ausbruch über die Trendlinie gelingt.

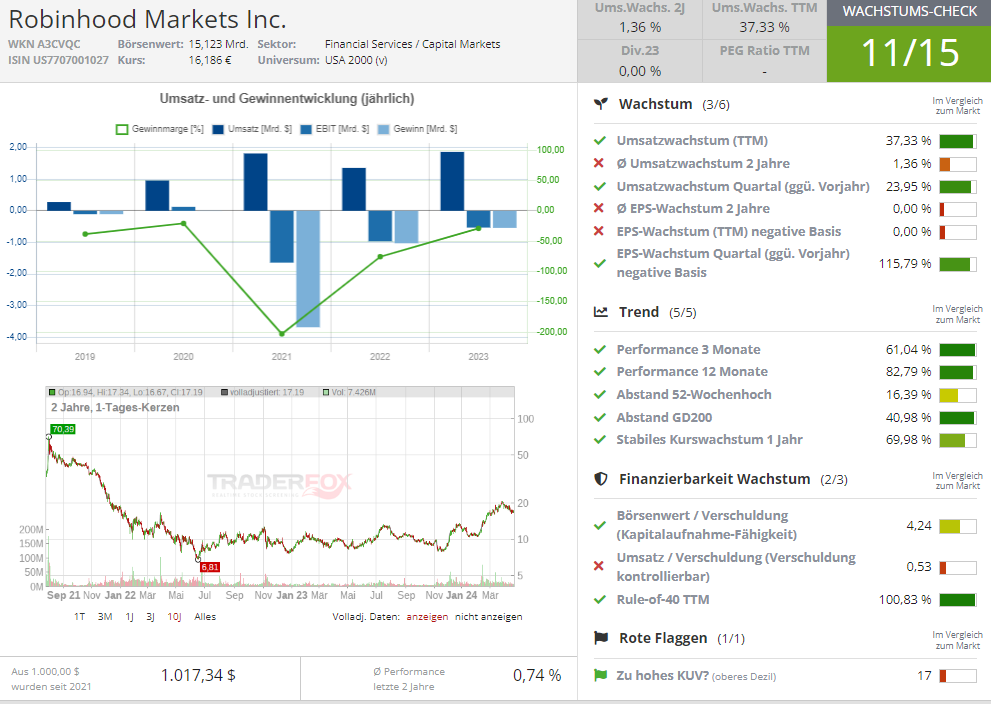

Robinhood Markets (ISIN: US7707001027)

Robinhood Markets ist ein Smart-Broker aus den USA. Über die Plattform können Kryptowährungen, Aktien und andere Finanzkontrakte gehandelt werden. Zudem können Kunden ergänzende Angebote nutzen und beispielsweise Boni kassieren oder Kredite für das Margin-Trading aufnehmen. Da ein Großteil der Transaktionen gebührenfrei erfolgt und auch Menschen ohne Mindestkontostand ein Depot bei Robinhood eröffnen können, gilt das noch junge Unternehmen als Türöffner zum Kapitalmarkt für viele Kleinanleger in den USA. Robinhood wurde 2013 gegründet und im Jahr 2021 an die Börse gebracht.

Der Erfolg des Unternehmens ist maßgeblich auf den Börsen-Hype während des Corona-Booms zurückzuführen. Viele Kleinanleger eroberten damals die Börse und brachten mit dem Handel von Meme-Stocks und Kryptocoins so manch erfahrene Börsenexperten aus der Fassung. Der anschließende Bärenmarkt führte jedoch zu einer deutlich eingetrübten Stimmung.

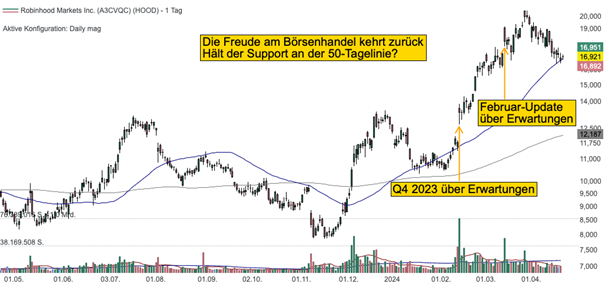

Nun kommen jedoch zunehmend wieder mehr Händler zurück, wie die jüngsten Updates des Unternehmens zeigten. Am 13.03.2024 veröffentlichte Robinhood einen Zwischenbericht zu den operativen Zahlen vom Februar 2024. Dabei lag die Zahl der Kunden Ende Februar bei 23,6 Mio., was einem Anstieg gegenüber dem Vormonat Januar 2024 von rund 130.000 Kunden entspricht. Noch deutlicher stiegen die Assets Under Custody (AUC). Im Vergleich zum Vormonat lag ein Wachstum von 16 % vor. Auf Jahressicht stiegen die AUC sogar um 29 %. Auch die Handelsvolumina stiegen gegenüber Januar 2024 in allen Asset-Klassen, wobei besonders das Aktienhandelsvolumen mit einem Wachstum von 36 % hervorzuheben ist. Einige Anleger könnten nun im aktuellen Rücksetzer am Aktienmarkt ihre Chance wittern und den „Dip“ kaufen.

Das Update von Robinhood knüpft an die starken Zahlen für das Q4 2023 an, die im Februar 2024 veröffentlicht wurden. Damals überraschte Robinhood mit einem positiven Quartalsergebnis, während Analysten noch mit einem geringen Verlust gerechnet hatten. Die Ergebnisse für das Q1 2024 werden in wenigen Tagen, am 08.05.2024 vorgestellt.

href="https://aktie.traderfox.com/visualizations/US7707001027/EI/robinhood-markets-inc/DI/calix-inc%E2%80%9Dtarget=”

target="_blank" rel="noopener noreferrer">

Quelle: Wachstums-Check TraderFox

Tages-Chart der Robinhood Aktie (Quelle: TraderFox Trading-Desk)

Fazit: Robinhood ist eine Aktien- und Kryptobörse, die besonders bei jungen Anlegern in den USA sehr beliebt ist. Ein jüngster Zwischenbericht zeigt das anhaltende Wachstum der Kundenbasis und der Handelsaktivitäten. Im Chart sucht die Aktie aktuell an der 50-Tagelinie Support. Bleibt der Finanzsektor weiter stark, könnte die Aktie von hier wieder den Weg nach oben suchen. Aufgrund der Volatilität ist die Aktie für risikofreudigere Trader geeignet.

Wir wünschen euch viel Erfolg für euer Handeln an den Kapitalmärkten!

Verwendete Tools:

• Trading-Desk: desk.traderfox.com

• Aktien-Terminal: aktie.traderfox.com

Bildherkunft: AdobeStock_644087407