Der Portfoliobuilder: Clean Energy Fuels erreicht Take-Profit - mit dieser Aktie geht es jetzt weiter!

Hallo Trader, Hallo Investoren

Wie immer könnt ihr euch sogleich entscheiden, ob ihr den neuen Artikel lieber lesen oder ob ihr ihn euch lieber auf You-Tube ansehen wollt.

Der TraderFox Portfolio-Builder ist ein Tool für Anleger, die ihr Geld regelbasiert anlegen wollen, und es ist sowohl bei Privatanlegern als auch bei Vermögensverwaltern beliebt. Dabei könnt ihr mit unserem Tool Portfoliosysteme nach eueren Regeln entwickeln und diese dann bis zu 30 Jahre backtesten. Es handelt sich nicht um ein Tool, mit dem ein Portfolio abgebildet werden kann. Um faktorbasierte Anlagestrategien umzusetzen, haben wir dagegen das Tool namens Systemfolio entwickelt. Wenn ihr ein Trading-System entwickelt habt, das auf fundamentalen und technischen Kriterien basiert, dann könnt ihr mit dem Portfolio-Builder, mit dem ihr die verschiedensten technischen und fundamentalen Kennzahlen beliebig kombinieren könnt, testen, wie gut die Strategie in der Vergangenheit funktioniert hätte und diese Strategie dann optimieren.

Wir bilden in diesem Format ein fiktives Depot nach, das sich auf US-amerikanische Wachstumsaktien konzentriert. Dabei ist darauf hinzuweisen, dass die Aktien, die dabei vorgestellt werden, sehr volatil sein können. Es gab bereits Monate in dem es bei so mancher Aktie zu Verlusten von 30 % und mehr kam. So weise ich auch ausdrücklich darauf hin, dass dieses Format nur Informationszwecken dient und keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapiers darstellt. Das Musterdepot, das wir hier beschreiben, findet ihr nur hier und nicht in unserem Aktien-Magazin. Denn dort haben wir ja bereits verschiedene Musterdepots, die transparent nachgebildet werden können und ebenfalls mit unserem Portfolio-Builder backgetestet wurden. Infos dazu findet ihr unter folgendem Link: https://aktien-mag.de/magazin

Ich wurde gefragt, warum wir hier in diesem Format ebenfalls eine Art Musterdepot nachbilden. Dies hat zwei Gründe: Wir wollen selbst mit eigenen Augen sehen, ob die Performance von durchschnittlich 46,74 % im Zeitraum zwischen Januar 1990 und Oktober 2019 sich so auch in der Gegenwart und Zukunft fortsetzt. Andererseits werden wir anhand des Portfolio-Builders immer wieder auf spannende Unternehmen aufmerksam. Und wenn man langfristig erfolgreich sein will, dann ist es von entscheidender Bedeutung, möglichst viele Unternehmen kennenzulernen. Beispielsweise hatten wir SolarEdge innerhalb dieses Formates bereits im November 2019 zu einem Kurs von 50 USD besprochen. Und Plug Power besprachen wir zum ersten Mal zu einem Kurs von 4,23 USD. Also weit früher, als die breite Anlegerschaft auf die Unternehmen aufmerksam wurde.

In diesem Sinne ist das Portfolio-Builder Tool, und dieses Format, nicht nur aufgrund seines regelbasierten Vorgehens spannend, sondern auch weil damit sehr früh, sehr spannende Unternehmen entdeckt werden können. Wenn ihr eure eigenen Strategien mit dem TraderFox Portfolio-Builder entwickeln und backtesten wollt, dann findet ihr alle Infos unter folgendem Link. https://traderfox.de/software/#portfolio-builder

Wie ihr mit unserem Portfoliobuilder eure eigenen Strategien entwickeln und diese über Jahrzehnte backtesten könnt, zeige ich euch jetzt.

Vorgehensweise

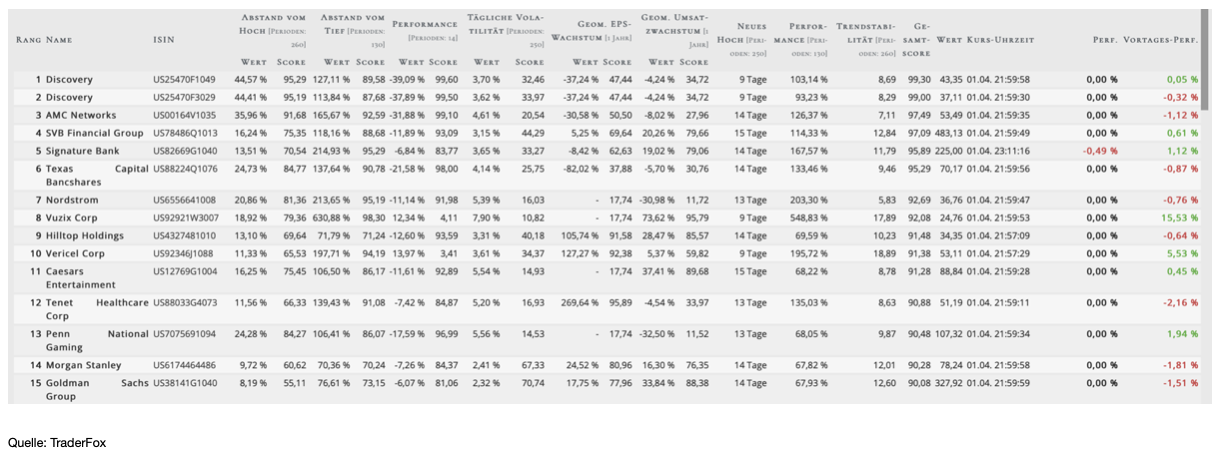

Nachdem ich mich bei www.traderfox.de angemeldet habe, wähle ich das Tool PORTFOLIO-BUILDER aus. Hier ist es mir möglich verschiedene Länder und Börsenplätze auszuwählen. Ich entscheide mich für die 1000 volumenstärksten US-Aktien und gebe hier als Datum den 1. April ein, denn da wurde die Umschichtung durchgeführt.

Die Ranking-Kriterien die wir für das Musterdepot anwenden und zusammen 100 % ergeben müssen, sind folgende:

Geometrisches EPS-Wachstum und Umsatzwachstum mit je 5 % ⬆️

Abstand vom Hoch und Abstand vom Tief mit je 35 % ⬆️

Performance auf Sicht von 14 Tagen mit 5 % ⬇️

Tägliche Volatilität mit 15 % ⬇️

Als Nächstes habe ich die Möglichkeit Einstiegskriterien festzulegen. Ihr könnt dabei unter Dutzenden auswählen, sowohl charttechnischen, fundamentalen als auch technischen Kriterien. Dann habt ihr unter den Transaktionsregeln u.a. die Möglichkeit zu bestimmen, wie viele Positionen euer Depot beinhalten soll. In unserem Fall sind es fünf. Ihr habt mit dem Portfoliobuilder die Möglichkeit sowohl die Depotgröße frei zu wählen, als auch das Umschichtungsintervall frei zu bestimmen. Ihr könnt entscheiden, ob ihr einen automatischen Take-Profit anwenden wollt und selbstverständlich könnt ihr verschiedene Ausstiegsregeln definieren.

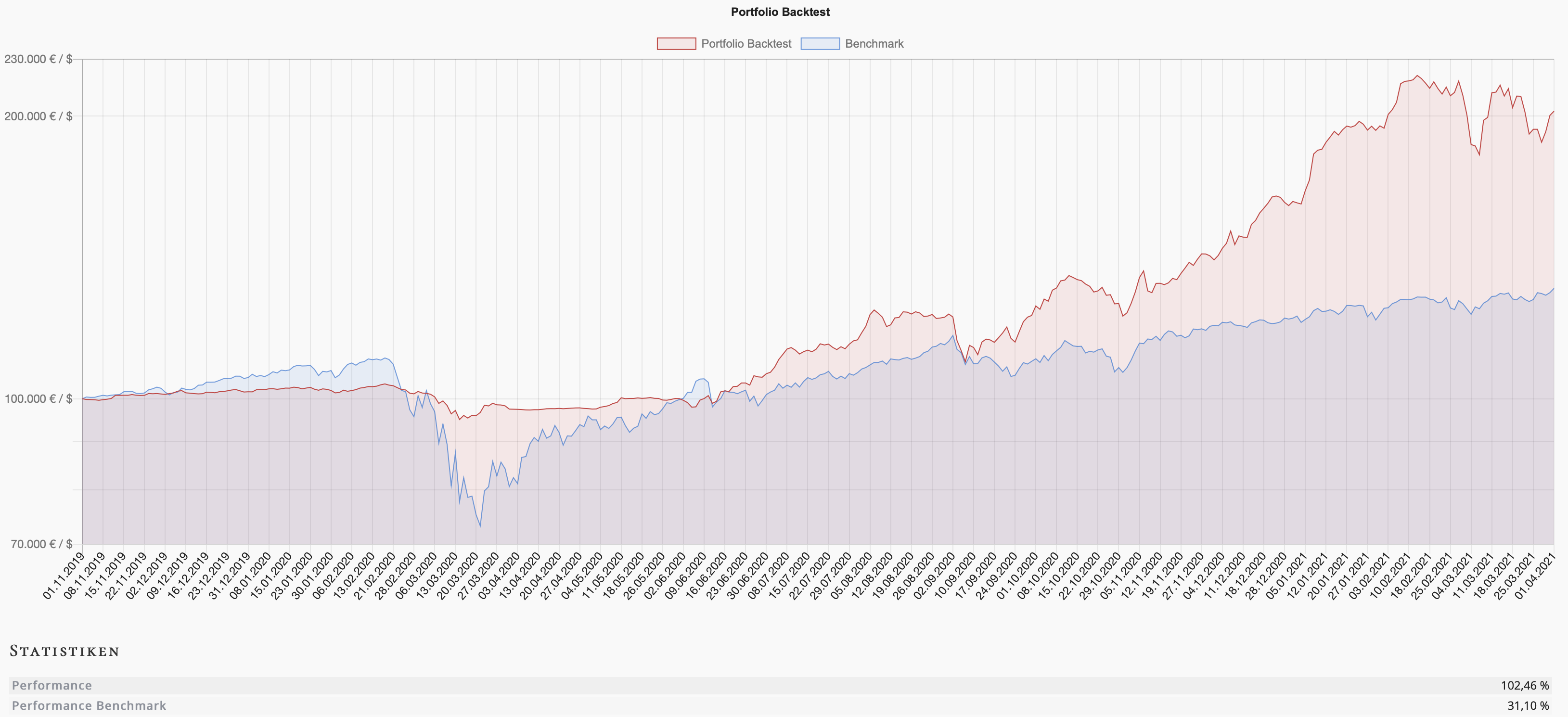

In unserem Fall wird immer zu Monatsbeginn umgeschichtet und wir haben einen Take-Profit von 23 %, was dazu führte, dass in diesem Monat eine Aktie mit Take Profit verkauft werden konnten. Seit dem 1. November 2019 konnte das Musterdepot eine Performance von gut 100 % erzielen und damit kann das Depot den S&P 500, der als Benchmark eingestellt ist, und eine Performance von 31,1 % im selben Zeitraum erzielte, deutlich schlagen.

Performance mit S&P 500 im Vergleich; Quelle: TraderFox

Die ausgebuchten Aktien

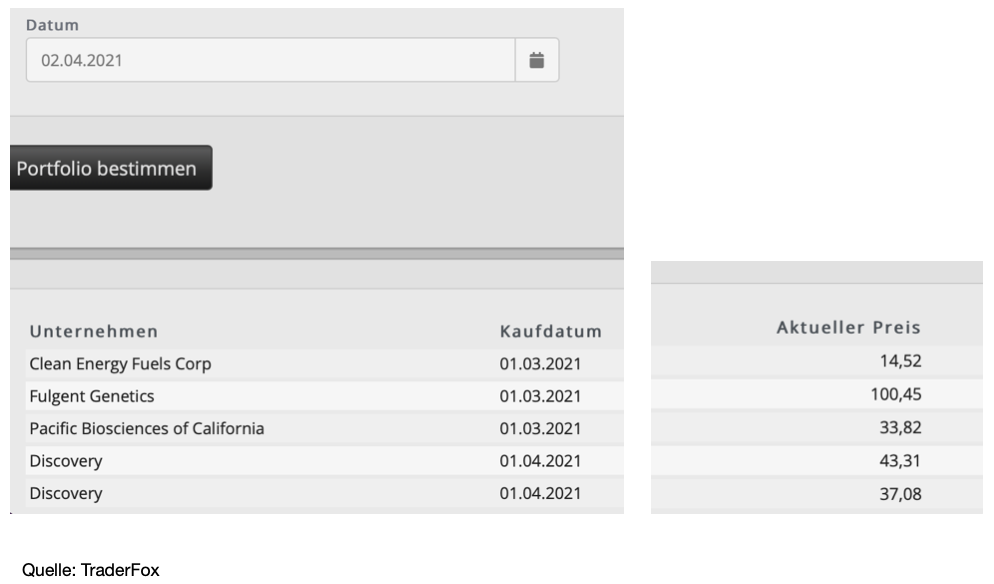

Der März war für unser Musterdepot ein Monat der Konsolidierung und im Gegensatz zum Vormonat gab das Musterdepot um einige Prozentpunkte nach. Mit Clean Energy Fuels konnte nur eine Aktie mit einem Take-Profit verkauft werden. Pacific Biosciences of California wurde mit Plus-Minus Null verkauft. Bei Ultragenyx erzielten wir einen Verlust von - 20 %, während Fuel Cell und Fulgent je ein Minus von 10 % aufweisen. Dabei wurden die Aktien von Clean Energy Fuels, Pacific Biosciences of California und Fulgent Genetics erneut eingebucht, beziehungsweise verbleiben im Musterdepot.

Weiterhin spannend finde ich neben Pacific Biosciences of California vor allem Clean Energy Fuels. Dabei handelt es sich ja um einen Erdgasvermarkter und Einzelhändler, der in den USA und Kanada tätig ist. Das Unternehmen liefert komprimiertes Erdgas (CNG), Flüssigerdgas (LNG) und erneuerbares Erdgas (RNG) als alternativen Kraftstoff für Fahrzeuge. Zudem plant, baut, betreibt und wartet das Unternehmen Erdgas-Tankstellen. Erneuerbares Erdgas, vor allem für die Transportbranche, dürfte meines Erachtens in den nächsten Jahren enorme Chancen bieten, wobei RNG in der Herstellung ziemlich einfach ist. RNG entsteht, wenn sich organisches Material zersetzt und Methan freisetzt. Sobald das Methan gesammelt wurde, wird es aufbereitet und gereinigt, so dass es mit herkömmlichem Erdgas austauschbar wird. Da immer mehr Unternehmen daran interessiert sind, ihren energetischen Fußabdruck zu verringern, hat sich RNG zu einem Übergangskraftstoff für die Transportbranche entwickelt. Clean Energy Fuels lieferte im letzten Jahr 153 Millionen Gallonen RNG an Kommunen, Flughäfen und Unternehmen im Transportbereich. Dabei ist der Markt mit einem Verbrauch von mehr als 40 Milliarden Gallonen Kraftstoff pro Jahr riesig. Wenn man bedenkt, dass Clean Energy Fuels weniger als ein halbes Prozent dieses potenziellen Marktes beliefert, dann könnte es für das Unternehmen in den nächsten Jahren durchaus spannend werden, und ich würde Clean Energy Fuels auf alle Fälle weiter beobachten. Aktuell befindet sich die Aktie in etwa wieder auf dem Niveau, zu dem es bereits Anfang März zum ersten Mal eingebucht worden war.

Die eingebuchten Aktien

In diesem Monat haben wir eine bislang nicht da gewesene Situation. So befindet sich auf Platz eins und Platz zwei unserer Auswahlliste aktuell dieselbe Aktie, nämlich Discovery. Dies ist damit zu erklären, dass es von dem Unternehmen eine A-, B- und C-Aktie gibt. In unser Depot eingebucht wurde nun die A- und die C-Aktie. Ich persönlich finde es schade, dass das System hier nicht unterscheidet und nicht automatisch eine Aktie aussortiert hat. Würde ich das Depot nachbilden, würde ich stattdessen einfach die Aktie auf Platz 3 oder 4 vorziehen. Aber da wir hier ein vollautomatisiertes System haben, ist dies natürlich nicht machbar und so werde ich diesen Monat mit Discovery nur ein einziges Unternehmen vorstellen.

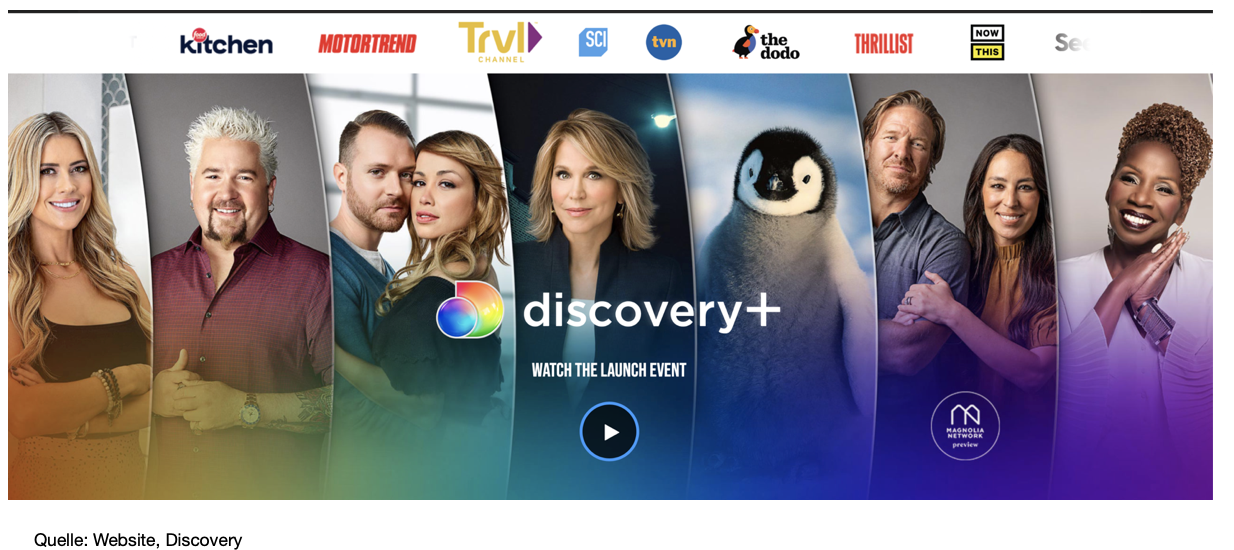

Discovery (DISCA/DISCK) ist ein weltweit agierender Medien- und Unterhaltungskonzern. Mit einem einzigen Sender, nämlich dem Discovery Channel, ging das Unternehmen 1985 an den Start. Inzwischen zählen zahlreiche Pay-TV-Sender zum Portfolio, darunter Animal Planet, Discovery, DMAX und Eurosport. Das Angebot konzentriert sich vornehmlich auf Dokumentationen und Shows aus den Bereichen Natur, Umwelt, Technologie, Anthropologie, Gesundheit und Wellness wie auch Lifestyle und Abenteuer oder aktuelle Ereignisse. Die Programme können in bis zu 220 Ländern empfangen werden. Insgesamt haben fast drei Milliarden Menschen Sender von Discovery Communications über verschiedene Programmanbieter oder Kabelnetzbetreiber abonniert. 2018 übernahm das Unternehmen Scripps Networks Interactive. Seither firmiert es als Discovery Inc und hat seinen Sitz in den USA. Die Marktkapitalisierung beträgt aktuell 20 Mrd. USD.

Wachstum und Risiken

Die Aktie des Unternehmens befand sich die letzten Monate über in einem schönen Aufwärtstrend. Grund dafür waren vor allem die sehr starken Zahlen der letzten zwei Quartale. Ende Februar wurden dann die Ergebnisse für das Gesamtjahr 2020 bekannt, die ebenfalls überzeugen konnten. Das Unternehmen kam durch das Krisenjahr 2020 erstaunlich gut. Der Umsatz fiel lediglich um 4 % auf 10,67 Mrd. USD, wohingegen das EPS um 37 % fiel, aber mit 1,81 USD pro Aktie immerhin ein deutlicher Gewinn hängen blieb. Was die Aktie zudem über die letzten Wochen angetrieben hatte, war die Ankündigung des mit Spannung erwarteten Starts des Streaming-Dienstes Discovery+. In weniger als zwei Monaten nach dem Start in den USA konnte Discovery+ mehr als 11 Millionen Abonnenten vorweisen. Da der Trend zum Kabelfernsehen weltweit immer stärker wird, will Discovery dies ausnutzen und seinen Streaming-Dienst so weit wie möglich vorantreiben. Wenngleich das Unternehmen mit dem neuen Dienst sicherlich nicht Netflix, Amazon oder Disney ernsthaft Konkurrenz machen wird, könnte der zunehmende Trend der Menschen hin zu mehreren verschiedenen Streaming-Anbietern, durchaus das Wachstum des Unternehmens weiter antreiben. Wie das Management zuletzt mitteilte, will es sich nun stark auf die Förderung seines Streaming-Angebots konzentrieren und hat in diesem Sinne auch sein Aktienrückkaufprogramm ausgesetzt, wobei das Unternehmen in 2020 Aktien im Wert vom 965 Mio. USD zurückgekauft hat. Mit einem freien Cashflow von 2,33 Mrd. USD hat das Unternehmen aktuell genügend Geld, um Discovery+ aggressiv weiter voranzutreiben. Doch nicht nur durch Discovery+ will das Unternehmen weiter wachsen. Auch durch Partnerschaften wie zuletzt mit Verizon oder Sky will das Unternehmen neue Kunden gewinnen. Aufgrund des weiter wachsenden Marktes geht das Unternehmen, mittelfristig gesehen, von einem weltweiten Marktpotenzial von 470 Mrd. USD aus.

Ende März kam es bei der Aktie zu einem enormen Einbruch und sie fiel innerhalb weniger Tage um gut 50 %. Der Ausverkauf der Aktie hängt mit dem Archegos-Debakel zusammen. Archegos Capital Management hatte das Fremdkapital von einigen Banken genutzt, um mit einem Hebel auf US-Medienaktien, aber auch auf chinesische Tech-Werte zu spekulieren. Als die Banken dann zusätzliche Sicherheitsleistungen verlangten und Archegos der Forderung nicht nachkam, wurden die bisherigen Sicherheiten, nämlich große Aktienpakete u. a. von Discovery auf den Markt geworfen, was die Aktie enorm unter Druck brachte. Aktuell wird die Aktie in verschiedenen Trading-Gruppen wie Wallstreetbets als heißer Turnaround-Kandidat gehandelt, wobei genau hierin aktuell die größte Gefahr lauert, denn in dem sie aktuell so in den Fokus rückt, dürfte die Volatilität in den nächsten Wochen sicher hoch bleiben.

Charttechnik

Die Aktie des Unternehmens konnte in den letzten fünf Monaten gut 200 % auf knapp 70 USD zulegen, bevor es Ende März steil auf beinahe 30 USD abwärts ging. Aktuell scheint sich die Aktie auf dem aktuellen Niveau zu stabilisieren. Einen Einstieg würde ich in Betracht ziehen, wenn die Aktie neue Stärke aufbaut und aus der aktuellen Konsolidierung über die Marke von 39 USD ausbricht.

Wie immer freue ich mich schon auf den nächsten Monat und bin gespannt, welche Aktien dann zu den Gewinnern zählen werden.

Bis zum nächsten Mal

Andreas Haslinger

Verwendete Tools:

TraderFox Trading-Desk: https://www.traderfox.de

Aktien-Terminal: https://aktie.traderfox.com

Portfoliobuilder: https://portfoliobuilder.traderfox.com

Infos zum Portfolio-Builder: https://traderfox.de/software/#portfolio-builder

Haftungsausschluss: Dieses Format dient ausschliesslich Informationszwecken. Die Informationen stellen keine Aufforderung zum Kauf oder Verkauf irgend eines Wertpapieres dar. Der Kauf von Aktien ist mit hohen Risiken behaftet. Ihre Investitionsentscheidungen dürfen Sie nur nach eigener Recherche und nicht basierend auf unseren Informationsangeboten treffen. Wir übernehmen keine Verantwortung für jegliche Konsequenzen und Verluste, die durch Verwendung unserer Informationen entstehen.

Aufklärung über mögliche Interessenkonflikte:

-Wenn TraderFox-Redakteure gehebelte Trades eingehen, wählen sie in der Regel ausschließlich Produkte von TraderFox-Partner-Emittenten. Diese sind derzeit: City, Goldman Sachs, HVB, DZ Bank, Morgan Stanley und UBS.

-TraderFox-Redakteure klären im Artikel über Eigenpositionen auf. Wenn ein anderer Redakteur an der Erstellung des Artikels mitgewirkt oder davon gewusst hat, wird dieser namentlich genannt und es findet ebenfalls eine Aufklärung über Eigenpositionen statt.

Eigenpositionen: Verantwortlicher Redakteur Andreas Haslinger: Keine