Die fünf größten US-Aktien nähern sich dem 50-fachen KGV – Hier sind 32 noch immer vernünftig bewertete US-Qualitätsaktien

Die US-Börse ist in diesem Jahr in einer guten Form. Doch steigende Kurse gehen auch mit hohen Bewertungen einher. So sind die fünf größten US-Aktien teuerer als bei den bei der TMT-Blase erreichten Spitzenwerten. Die Berenberg Bank setzt vor diesem Hintergrund auf Qualitätsaktien, die noch zu angemessenen Preisen zu haben sind. TraderFox berichtet und nennt die Namen der .32 Favoriten.

Die Vorstellung der Wall Street in 2023 kann sich bisher sehen lassen. So kommt der S&P 500 Index aktuell auf ein Jahresplus von rund 18 %. Dank der zuletzt erzielten Gewinne nähern sich die führenden US-Aktienleitindizes wieder den zu Beginn des Vorjahres aufgestellten Bestmarken an.

Die wiederhergestellte Nähe zu den alten Rekordständen hat aber auch einen Preis. Zu tun hat diese These mit den Bewertungen. Laut Berenberg Bank erscheinen US-Aktien jedenfalls im Vergleich zu Nicht-US-Aktien sowohl absolut als auch relativ gesehen teuer.

Die Renditeunterschiede zwischen Aktien und Anleihen (ohne Japan) haben sich demnach in den vergangenen 12 - 18 Monaten verringert oder sogar zulasten von Aktien umgekehrt. Ermittelt werden diese Renditeabstände, indem man die Gewinn-, Dividenden- und Free-Cashflow-Renditen einer Region mit den jeweiligen Renditen zweijähriger Anleihen vergleicht.

Der Abstand bei der Renditedifferenz zwischen US-Aktien und Anleihen und der Renditedifferenz zwischen Nicht-US-Aktien und Anleihen bewegt sich dabei in der Nähe historischer Höchststände. Das deutet gemäß der deutschen Privatbank darauf hin, dass Nicht-US-Aktien im Vergleich zu lokalen Anleihen eine größere relative Unterstützung über die Bewertungsschiene haben als das in den USA der Fall ist.

US-Aktien werden auch mit einem rekordverdächtig hohen KGV im Vergleich zu globalen Aktien gehandelt. Die Multiplikatoren betragen das 20-fache in den USA und das 14-fache weltweit. In absoluten Zahlen werden den weiteren Angaben zufolge US-Aktien erst zum dritten Mal in den vergangenen 50 Jahren über einem Zwölfmonats-Kurs-Gewinn-Verhältnis von 20 gehandelt. Die letzten beiden Male, als US-Aktien so teuer waren, waren jeweils liquiditätsgetriebene Blasen, heißt es dazu einordnend.

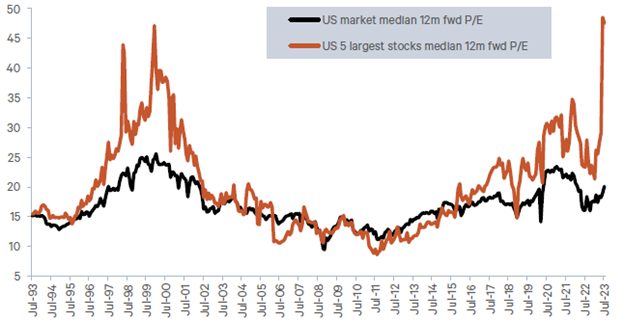

Größte US-Aktien teurer als beim Spitzenwert der TMT-Blase

Zudem handelte der US-Aktienmarkt auch nur im Jahr 2000 (1,1 %) und im Jahr 2021 (1,2 %) mit einer niedrigeren Dividendenrendite als das derzeitige Niveau von 1,5 %- Gleichzeitig liegt der Abstand zwischen den Dividendenrenditen der USA und anderer Regionen auf ähnlichen Rekordhöhen wie in den Jahren 2009, 2020 und im Sommer letzten Jahres. Auf relativer Basis bewegen sich in dieser Hinsicht alle Nicht-US-Regionen im Vergleich zu den USA auf Rekordniveaus.

Ergänzenswert ist mit Blick auf die USA auch noch, dass Smallcaps (S&P 600 Index) im Vergleich zu US-Großunternehmen (S&P 500) in der Nähe ihrer 30-Jahres-Tiefststände gemessen am Durchschnitts-KGV basierend auf den Schätzungen für die nächsten zwölf Monae notieren.

Dazu ein Rechenbeispiel: Ende 1999 zu den Zeiten der so genannten TMT-Blase (Technologie, Medien, Telekommunikation) waren Microsoft, General Electric, Cisco, Intel und Exxon Mobil die fünf größten US-Aktien nach Marktkapitalisierung. Ihr mittleres Zwölfmonats-KGV lag bei 47,1. Heute sind die fünf größten US-Einzelaktien Apple, Microsoft, Amazon, Nvidia und Tesla. Ihr mittleres Zwölfmonats-KGV lag im Juni bei 48,5 und bewegte sich damit immer noch über der Höchstmarke von 1999.

Die fünf größten US-Aktien und das Zwölfmonats-Kurs-Gewinn-Verhältnis des US-Marktes

Quellen: Berenberg Research, Eikon

Berenberg bevorzugt Qualitätsaktien zu angemessenen Preisen

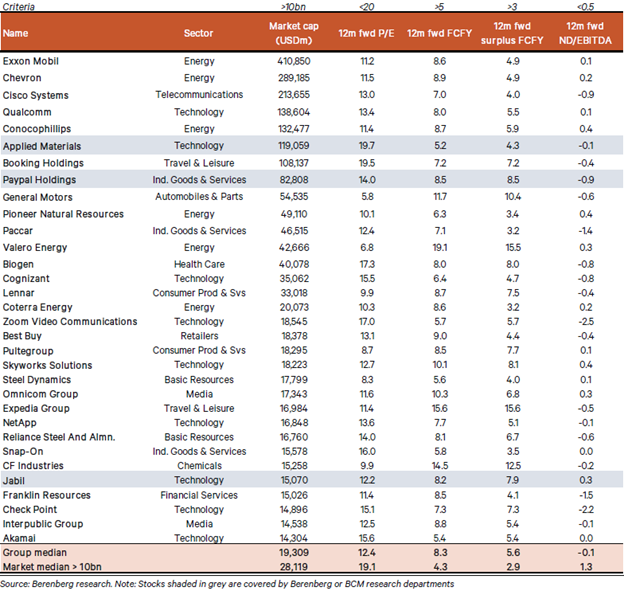

Vor diesem Hintergrund hat sich die Berenberg Bank auf die Suche nach Aktien von Unternehmen mit qualitativ hochwertigen Fundamentaldaten und einem gewissen Bewertungsschutz gemacht. Denn die zitierte Privatbank ist der Meinung, dass diese Kombination von Qualitätsfundamentaldaten Anlegern helfen sollte, eine Call-Option-ähnliche Struktur in ihren Portfolios zu schaffen. Dabei sollen starke Bilanzen und eine hohe Cash-Generierung einen gewissen Schutz vor Kursverlusten bieten.

In Anbetracht der hausintern aufgestellten "Schöne neue Welt"-These und der großen Bewertungslücken innerhalb der Märkte bleiben die zuständigen Analysten jedoch vorsichtig gestimmt gegenüber teuren Portfolios. Daher haben sie den angewandten Qualitätsfaktoren auch noch einen Bewertungsfilter in der Form eines relativ niedrigen KGVs basierend auf den auf Sicht von zwölf Monaten geschätzten Gewinnen hinzugefügt. Die nachfolgende Tabelle zeigt die mit dieser Vorgehensweise herausgefilterten Titel.

Die 32 US-Qualitätsaktien-Favoriten der Berenberg Bank mit angemessenen Bewertungen (QARP: (Qualität-zu-einem-angemessenen-Preis))

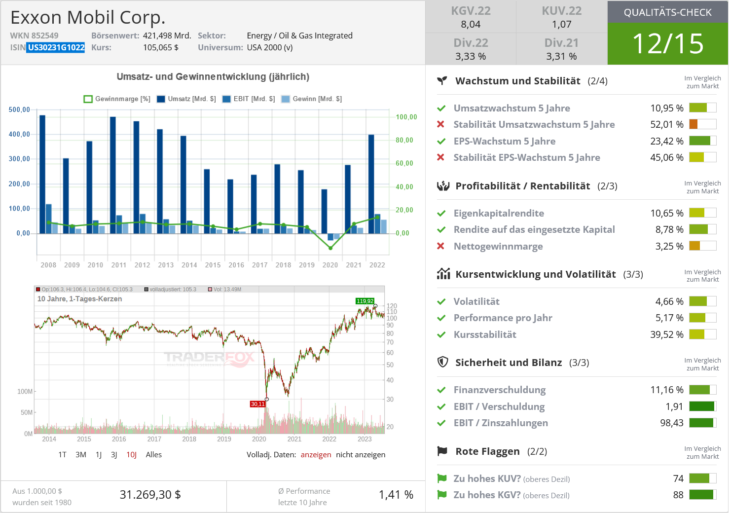

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

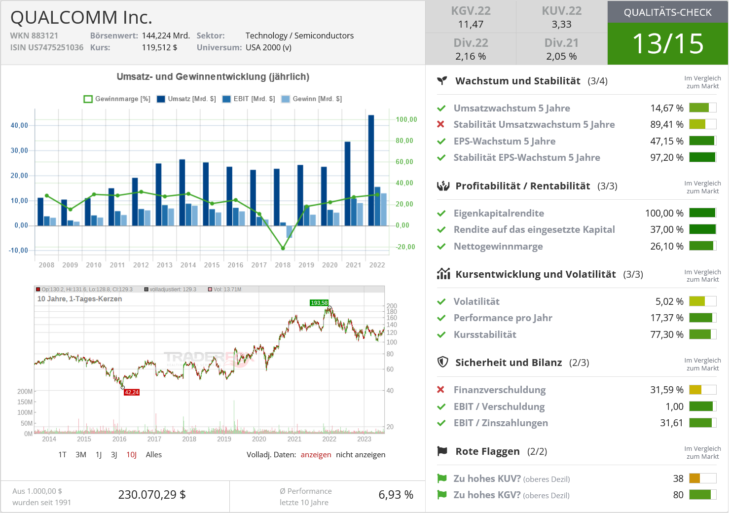

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Bildherkunft: AdobeStock_573500376