Die TOP Wachstumsaktie mit dem höchsten High-Growth-Investing-Score am US-amerikanischen Markt

Liebe Leser,

Routinen beim Research helfen Ihnen, um auf immer wieder neue, Unternehmen aufmerksam zu werden, aber auch um chancenreiche und wachstumsstarke Firmen zu identifizieren. Routinen sowohl beim Investieren als auch beim Trading unterstützen Sie, um durch feste Abläufe weniger nachdenken zu müssen und vor allem teure Fehler möglichst zu vermeiden. Im heutigen Screening möchte ich auf aussichtsreiche Wachstumsaktien aufmerksam werden, indem ich mir die Unternehmen mit dem höchsten High-Growth-Investing-Score am US-amerikanischen Markt anschaue.

Die Anlagestrategie High-Growth-Investing wurde 2019 von Stefan Waldhauser entwickelt. Konkret sollen 6 verschiedenen Aktien-Eigenschaften überprüft werden und für jede Aktie können insgesamt bis zu 16 Punkte vergeben werden. Besonders wichtig ist mir, dass ich durch das Screening Wachstumsaktien erhalte, die allerdings von der Bewertung noch nicht astronomische Höhen erreicht haben. So versucht man Blasen zu vermeiden. Ebenfalls möchte ich in Unternehmen investieren, die kaum eine Verschuldung aufweisen und ein starkes Umsatzwachstum bieten.

6 Kriterien im High-Growth-Investing-Score

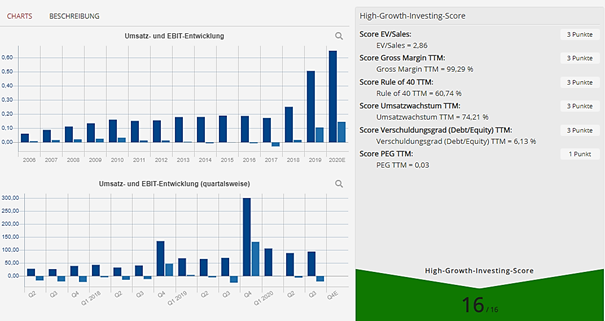

Im ersten Schritt wird das Enterprise Value/Sales-Verhältnis bestimmt, das den Gesamtwert eines Unternehmens mit seinem Umsatz vergleicht. Der Vorteil zur Price-sales-Ratio (KUV) liegt hier auf der Hand, da der Enterprise Value auch den Wert der Schulden sowie die Barreserven miteinbezieht. Man kann ihn auch als Übernahmepreis ansehen, während die reine Marktkapitalisierung den Wert des Unternehmens widerspiegelt, der von den Marktteilnehmern bestimmt wird. Eine Aktie erhält 3 Punkte, wenn die Kennzahl kleiner gleich 8 ist.

Im zweiten Teil wird die Gross-Margin der letzten zwölf Monate bestimmt (TTM). Hier geht es darum, welcher Anteil des Umsatzes nach Abzug der direkten Herstellungskosten beim Unternehmen hängen bleibt. Ist sie größer gleich 75 Prozent, so erhält auch die Aktie ihre vollen 3 Punkte.

Im dritten Anlauf geht es um die sogenannte Bestimmung der Rule of 40 bezogen wieder auf die TTM. Man möchte in diesem Fall die Güte des Geschäftsmodells abschätzen, indem eine gesunde Mischung zwischen Wachstum und Profitabilität gegeben wird. Errechnet wird diese Formel einerseits aus der Wachstumsrate und anderseits wird die Free-Cashflow-Marge hinzuaddiert. Beide zusammen sollten mindestens den Wert 40 ergeben. So kann auch eine Firma mit einer Wachstumsrate von 80 Prozent noch eine negative Cashflow-Rate von bis zu 40 Prozent aufweisen, um den Wert von mindestens 40 zu erhalten. Eine Aktie erhält die vollen 3 Punkte, wenn die Rule of 40 TTM größer gleich 60 ist.

Im vierten Kriterium geht es um das reine Umsatzwachstum der letzten zwölf Monate. Je höher hier die Kennziffer umso besser, wenn das Umsatzwachstum TTM größer gleich 40 Prozent aufweist, gibt es 3 Punkte.

Im fünften Schritt wird dann der Verschuldungsgrad (Debt/Equity-Ratio) bestimmt. Je niedriger die Verschuldung eines Unternehmens ausfällt, desto besser. Wenn der Verschuldungsgrad kleiner gleich 0,5 ist, gibt es wieder die ganzen 3 Punkte.

Im letzten Teil wird noch die Bewertung der Aktien von Wachstumswerten mittels der Kennziffer PEG (price/earnings to growth ratio) ausgerechnet. Zur Berechnung wird das KGV (Kurs-Gewinn-Verhältnis) in Relation zum mittleren, langfristig erwarteten prozentualen Gewinnwachstum gesetzt. Diese Kennzahl kann natürlich nur positiv sein, wenn das Unternehmen Gewinne in den nächsten Jahren erwartet. Bei noch defizitär wirtschafteten Unternehmen kann diese Kennzahl nicht ermittelt werden. Hier gibt es nur einen Punkt zu vergeben, und zwar dann, wenn das PEG-Ratio TTM innerhalb 0 und 1 liegt.

Haben wir alle 6 Kriterien bestimmt, gibt es nun noch zusätzlich gewisse Bedingungen, damit nicht nur Firmen erwischt werden, die mit ihren Leistungen nur die letzten zwölf Monate geglänzt haben:

Die Wachstumsrate der letzten 3 Jahre muss mindestens jeweils über 10 Prozent liegen. Außerdem werden erst Unternehmen mit einer Marktkapitalisierung von über 300 Mio. USD/EUR und mit einem Jahresumsatz von größer 100 Mio. USD/EUR berücksichtigt.

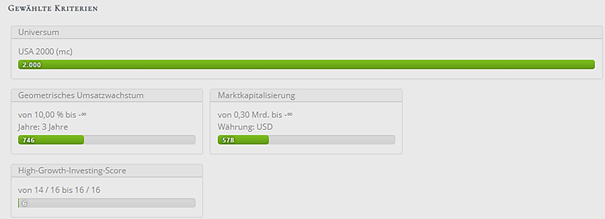

Nun möchte ich im Aktien Screener von TraderFox anhand der nach der Marktkapitalisierung größten 2.000 US-amerikanischen Aktienunternehmen die Vielversprechenden auswählen. Es sollen in diesem Fall nur Unternehmen mit einem High-Growth-Investing-Score von mindestens 14 von 16 Beachtung geschenkt werden.

Von den 2.000 größten US-amerikanischen Unternehmen erfüllten nur noch 6 davon die oben genannten Kriterien. Die auf Platz Nr. 1 liegende Aktie möchte ich Ihnen nun näher vorstellen:

eHealth – Online Versicherungskonzern – 16 von 16 möglichen Punkten

eHealth bietet internetbasierte Dienstleistungen in Form von Krankenkassen für Einzelpersonen, Familien, aber auch kleineren Unternehmen in den USA und China an. Es geht hier also um eine Plattform für den Vergleich, als auch den Abschluss von Krankenversicherungen. Geld verdient das Unternehmen durch Provisionen beim Verkauf, über Online-Sponsoring, Werbedienstleistungen sowie in Form von Mitgliedschaften (Medicare). Gegründet wurde es 1997.

Die Aktie ist sehr volatil und lag in der Spitze bereits bei 152 USD. Aktuell ist sie mit 71 USD sehr günstig bewertet. Trotz erfreulicher Quartalszahlen kam es zum Abverkauf, da der Markt noch mehr erwartet hatte. Den Umsatz im dritten Quartal konnte eHealth auf 94,3 Mio. USD steigern (35 Prozent Wachstum gegenüber dem dritten Quartal in 2019).

Das Medicare-Segment konnte ihren Umsatz auf 70,4 Mio. USD steigern (+23 Prozent). Für die gesamten 9 Monate seit Jahresbeginn konnte der Umsatz sogar um 42 Prozent auf 289,5 Mio. USD gesteigert werden. Die Profitabilität schwankt je nach Bilanzierungsmethoden in den ersten 9 Monaten zwischen einem Verlust von 25,3 Mio. USD (GAAP) bzw. einem Nettogewinn von 2,5 Mio. USD (Non-GAAP). Der Gesamtumsatz für das Jahr 2020 wird voraussichtlich im Bereich von 630 Mio. USD bis 670 Mio. USD liegen. Der GAAP-Nettogewinn wird zwischen 79 Mio. USD und 94 Mio. USD erwartet.

Der Cashflow aus laufender Geschäftstätigkeit wird zwischen 85 Mio. USD und 95 Mio. USD geschätzt. Mehr als 8 Millionen Mitglieder hat man seit 1997 generieren können. Aus über 180 Krankenkassen kann ausgewählt werden.

eHealth kommt aktuell auf eine Eigenkapitalquote von 71 Prozent, hat kaum Schulden und ist beim Umsatz in den letzten 5 Jahren um durchschnittlich 23 Prozent gewachsen. Für die nächsten 3 Jahre wird ein durchschnittliches Umsatzwachstum von 27 Prozent sowie ein durchschnittliches Gewinnwachstum von 24 Prozent erwartet. Rein Fundamental ist eHealth mit einem erwarteten KGV für 2021 von 13 im Verhältnis zu der Wachstumsrate sehr günstig bewertet. Das Unternehmen kommt auf eine derzeitige Marktkapitalisierung von 1,84 Mrd. USD. eHealth erhält beim High-Growth-Investing-Score alle 16 Punkte. Das ist schon beeindruckend.

Quelle: High-Growth-Investing-Score im AktienTerminal von TraderFox

Lediglich rein charttechnisch betrachtet befindet sich die Aktie noch in einem markanten Abwärtstrend. Zwischen 60 und 70 USD je Aktie scheint sich ein Boden gebildet haben. Bis zum gleitenden 50 Tage-Durchschnitt ist noch ein Weg hin. Interessant wird die Aktie bei Ausbrechen der Keilformation und damit beim Verlassen des Abwärtstrends. Ausschlaggebend dafür könnten beispielsweise gute nächste Quartalszahlen sein. Im Bereich knapp über 60 USD befindet sich eine starke Unterstützungslinie. Erst wenn diese Linie unterschritten werden sollte, ist mit einem Bruch des langfristigen Aufwärtstrends zu rechnen. Rein Fundamental betrachtet, profitiert das Unternehmen von wichtigen Katalysatoren wie der Digitalisierung des Gesundheitswesen, dem demographischen Wandel sowie dem Megatrend eCommerce.

Liebe Anleger,

ich wünsche Ihnen noch viele erfolgreiche Investments!

Bis zur nächsten spannenden Story,

Michael Seibold

Tipp: Wenn ihr gezielt auf interessante Unternehmen aufmerksam werden wollt, dann ist das Morningstar-Datenpaket von TraderFox das richtige Produkt für euch. TraderFox ist der günstigste Anbieter von Morningstar-Daten im gesamten deutschsprachigen Raum. Das Morningstar-Datenpaket beinhaltet unter anderem den Aktien-Screener von TraderFox. Mehr Finanzdaten stehen nicht mal professionellen Fondsmanagern zur Verfügung!

Bildherkunft: https://unsplash.com/photos/k7ll1hpdhFA