Diese 4 Dauerläufer Aktien aus Europa wollen ihre Branchen aufmischen

Liebe Leser,

Dauerläuferaktien sind Aktien, die kontinuierlich und mit wenigen Rücksetzern steigen. Aktionäre machen sehr gute Erfahrungen mit solchen Aktien. Eine gute Dauerläuferaktie hat eine vernünftige Balance zwischen Rendite und Rücksetzern. Dauerläuferaktien sind also stabil steigende Aktien, die den Markt schlagen. Wir verwenden zwei Indikatoren, um Dauerläuferaktien zu finden.

Mit dem Indikator "stabiles Kurswachstum" legen wir eine Regressionsgerade über den Kursverlauf. Aktien mit der kleinsten, quadratischen Abweichung zeigen stabil steigende Kursverläufe. Mit dem Indikator "Monkey-Trader" simulieren wir zufällige Käufe und Verkäufe und berechnen die Wahrscheinlichkeit, mit der ein zufällig agierender Trader Gewinne erzielt. Aktien mit hohen "Monkey-Trader-Werten" sind erfahrungsgemäß einfach zu handeln und eignen sich hervorragend für den Depotaufbau.

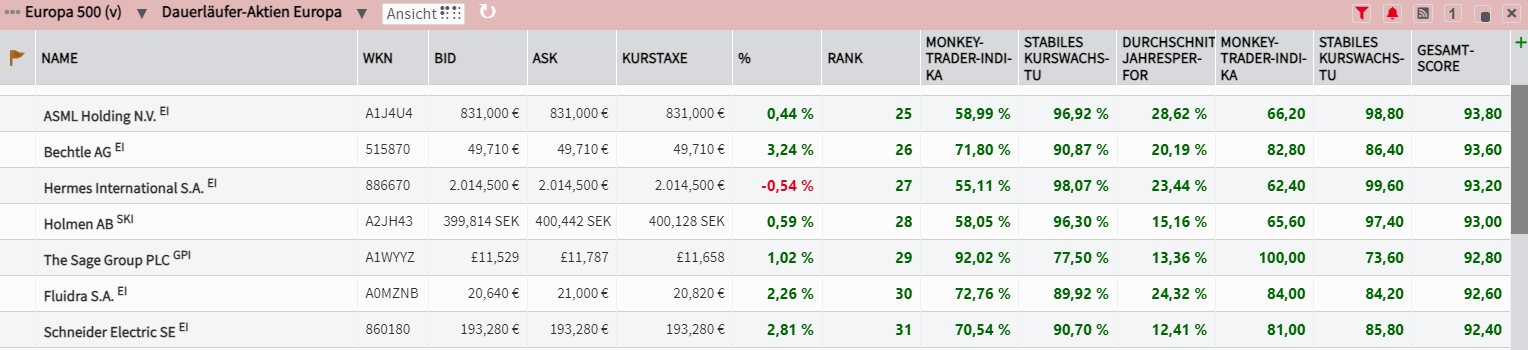

Es gibt verschiedene Möglichkeiten, um mittels der TraderFox Software Dauerläuferaktien zu identifizieren. Zum einen veröffentlicht TraderFox eine täglich aktualisierte Version des Research-Reports "Dauerläufer-Aktien Europa" auf https://paper.traderfox.com.

Eine weitere Möglichkeit besteht darin, das Template "Dauerläufer-Aktien Europa" in unserem Tool "AKTIEN-RANKINGS" zu öffnen.

Eine dritte Möglichkeit besteht darin, sich über das Trading-Desk auf https://desk.traderfox.com/ die Dauerläuferaktien anzuzeigen. Hierzu öffne ich das Trading-Desk und klicke auf das Pokal-Symbol mit der Bezeichnung TraderFox Aktien-Ranglisten. Im Anschluss öffnet sich das Fenster "Ranglisten: Regelbasierte Sortierung von Aktien". Nun wähle ich vorgefertigte Rankings und klicke auf "Dauerläufer-Aktien Europa". Anschließend drücke ich auf Anwenden. Im Anschluss öffnet sich die Dauerläufer-Aktien Rangliste zu den 500 volumenstärksten Aktien aus Europa. Diese kann beliebig sortiert werden.

Nun stelle ich Ihnen vier Treffer genauer vor:

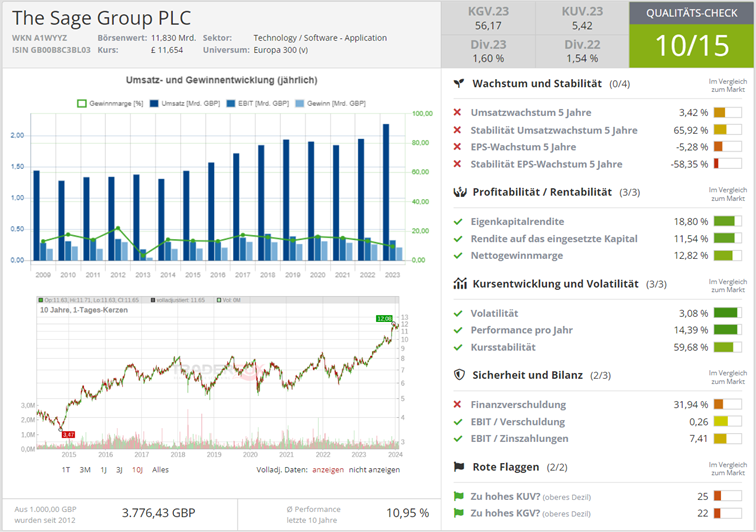

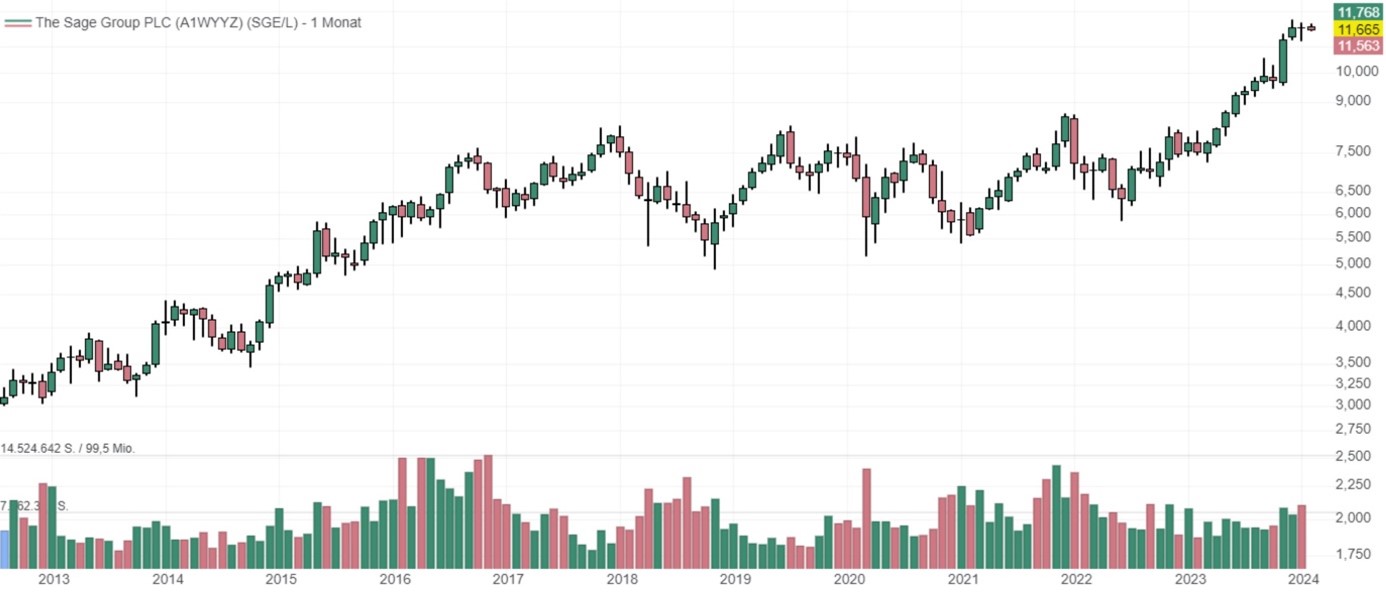

The Sage Group: Die Cloud-Strategie des Unternehmens zahlt sich langsam aus

Das Geschäftsmodell von Sage Group konzentriert sich darauf, Softwarelösungen für Finanz-, HR- und Gehaltsabrechnungsprozesse bereitzustellen, insbesondere für kleine und mittelständische Unternehmen. Ergänzt wird die Angebotspalette durch ERP-Systeme und einer Anwendungssoftware zur Unterstützung der Ressourcenplanung eines gesamten Unternehmens. Sage profitiert insbesondere von der Umstellung von Lizenzen auf Abonnements. Das Cloud-native Portfolio des Unternehmens wird immer bedeutsamer und wird das Wachstum weiter antreiben. Besonders stark wächst man in Nordamerika. Hier liegt das Kronjuwel von Sage und gleichzeitig der wichtigste Wachstumstreiber: Der Anteil von Sage Intacct am Umsatz in Nordamerika stieg von 20 % vor drei Jahren auf nun über 30 %. Sage Intacct ist ein Konkurrent von Oracle NetSuite im Bereich der Finanzsoftware für das mittlere Marktsegment.

Zunächst einmal hat der typische Kunde, der Intacct benötigt, eine komplexe, unzusammenhängende Finanzfunktion, die zu unbezahlten Rechnungen, verpassten Chancen und nicht realisierten Einnahmen führt. Mit den robusten Buchhaltungsfunktionen von Intacct und der einfachen Integration mit CRM-Software von Drittanbietern können Anwender diese Probleme leicht lösen. Zweitens werden durch den Einsatz von Intacct die Systemautomatisierung und die Datengenauigkeit verbessert, was zu geringeren Einstellungskosten führt. Dank der automatisierten Plattform von Intacct müssen weniger Mitarbeiter eingestellt und gemanagt werden. Drittens ermöglicht die Integration und Synchronisation von Intacct mit CRM-Software den Vertriebsteams den Zugriff auf Kundenkonten und Vertragsstatus, was Vertragsverlängerungen in Echtzeit, die Überwachung der Rechnungsstellung und präzisere Upsells erleichtert. Wenn die Vertriebs- und Finanzteams zusammenarbeiten, nimmt die Automatisierung zu und Doppelarbeit wird reduziert. Dies steigert die Effizienz.

Die KI-Produkte von Sage sind gefragt und haben der Softwarefirma im abgelaufenen Jahr einen Gewinnanstieg beschert. Bei einem Umsatzplus von 12 % auf rund 2,1 Mrd. Pfund stieg das Betriebsergebnis um 18 % auf 456 Mio. Pfund. Sage kündigte zudem an, ein Aktienrückkaufprogramm im Wert von 350 Mio. Pfund zu starten, das bis April laufen soll.

In den letzten 52 Wochen hat die Aktie von The Sage Group eine Rendite von 45 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 1,85 %. Die Aktie markierte das 52-Wochenhoch am 13.12.2023 bei 12,08 GBP. Derzeitig notiert der Preis bei 11,56 GBP, womit sich die Aktie 4,35% unter ihrem 52-Wochenhoch befindet.

In den letzten 52 Wochen hat die Aktie von The Sage Group eine Rendite von 45 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 1,85 %. Die Aktie markierte das 52-Wochenhoch am 13.12.2023 bei 12,08 GBP. Derzeitig notiert der Preis bei 11,56 GBP, womit sich die Aktie 4,35% unter ihrem 52-Wochenhoch befindet.

Fluidra SA - führendes Unternehmen im Bereich Schwimmbäder und Wellness

Fluidra ist in den Bereichen Schwimmbad und Wellness sowie Bewässerung und Industrie tätig. Das Unternehmen ist für die Herstellung und den Vertrieb aller Komponenten zuständig, die für den Bau, die Renovierung, die Verbesserung und die Wartung von privaten und gewerblichen Schwimmbädern erforderlich sind. In einigen südeuropäischen Ländern ergänzt das Unternehmen sein Kerngeschäft Pool und Wellness durch Bewässerungs- und Landschaftsbauzubehör für Gärten, die oft an Pools angrenzen. Neben der Erstausrüstung bietet Fluidra auch Dienstleistungen für den Ersatzteilmarkt und Beratung durch Fluidra Engineering Services an. Die umfangreiche Erfahrung in der Entwicklung innovativer Produkte und Dienstleistungen mit renommierten Marken basiert auf einem umfassenden und effizienten Geschäftsmodell, das sich an die verschiedenen Regionen und Märkte anpasst. Fluidra unterscheidet klar zwischen dem privaten und dem gewerblichen Schwimmbadmarkt, kennt deren Besonderheiten und passt das Angebot entsprechend an. Dabei deckt man das ganze Spektrum von Wassereinrichtungen ab. Das Unternehmen entwirft, produziert und vertreibt alle notwendigen Komponenten für den Bau, die Sanierung, die Verbesserung und die Instandhaltung aller Arten von aquatischen Lösungen.

Fluidra hat sein Produktportfolio in Nordamerika erweitert, sein Vertriebsnetz in Europa ausgebaut und das Angebot an kommerziellen Pools verbessert. Der starke Aufschwung des weltweiten Schwimmbadmarktes in den letzten drei Jahren, die Wiederbelebung der Tourismusindustrie und der Reopening-Trend stimmen das Management zuversichtlich für das mittel- und langfristige Wachstum der Branche. Das Verschlankungsprogramm von Fluidra schafft langfristige Werte und stärkt die Widerstandsfähigkeit des Unternehmens. Dieses Programm soll in den nächsten drei Jahren eine EBITDA-Verbesserung in Höhe von 100 Mio. Euro bringen und konzentriert sich auf die Verbesserung der Bruttomarge und die Senkung der Fixkosten. Bis heute wurden mehr als 350 Initiativen umgesetzt, die bis 2023 Einsparungen in Höhe von rund 31 Mio. Euro erbringen sollen, was dem Ziel für dieses Jahr entspricht.

Fluidra erzielte in den ersten neun Monaten des Jahres 2023 einen Umsatz von 1,623 Mrd. Euro, was einem Rückgang von 16 % gegenüber dem Vorjahreszeitraum. Dies lag im Rahmen der Erwartungen. Das EBITDA belief sich auf 366 Mio. Euro, was den Effekt des geringeren Umsatzes widerspiegelt, aber durch eine höhere Bruttomarge im Vergleich zum Vorjahr unterstützt wurde. Der Cash-Nettogewinn ging aufgrund der operativen Leistung auf 180 Mio. Euro zurück, während der Nettogewinn 108 Mio. Euro betrug.

In den letzten 52 Wochen hat die Aktie von Fluidra eine Rendite von 20 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 11 %. Die Aktie markierte das 52-Wochenhoch am 10.08.2023 bei 21,82 EUR. Derzeitig notiert der Preis bei 20,70 Euro, womit sich die Aktie 5 % unter ihrem 52-Wochenhoch befindet.

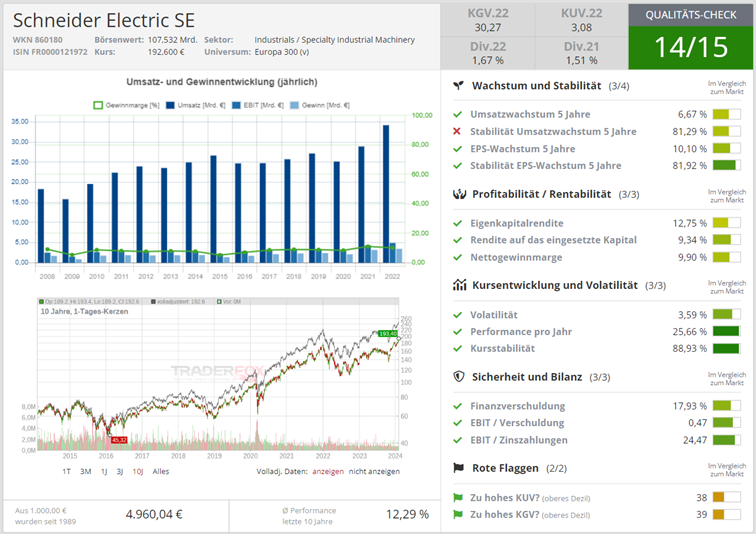

Schneider Electric – das breit aufgestellte Unternehmen bedient zahlreiche Megatrends

Schneider Electric SA ist auf die Herstellung von Produkten in den Bereichen elektrische Energieverteilung und industrielle Automation spezialisiert. Die Gesellschaft agiert hauptsächlich in den Feldern Energie und Infrastruktur, Netzwerk- und Datenindustrie sowie industrielle und private Gebäudetechnik und stellt dabei Erneuerbare Energien, Utility Management, Intelligente Stromversorgung, Prozessautomation, Energieversorgung, Kühlsysteme und Sicherheitstechnik zur Verfügung. Für die Zukunft geht das Unternehmen von einer anhaltend starken Marktnachfrage aus. Diese wird aufgrund der säkularen Trends der Elektrifizierung, Digitalisierung und Nachhaltigkeit weiterhin angetrieben, mit einer anhaltend hohen Nachfrage nach Systeminvestitionen wie Rechenzentren und Netzinfrastruktur.

Darüber hinaus gibt es Anzeichen für eine Stabilisierung des zyklischen Infrastrukturmarktes, insbesondere bei Wohngebäuden, zumindest außerhalb von Westeuropa. Es wird erwartet, dass die USA und der Rest der Welt das anhaltende Wachstum des Unternehmens anführen werden, wobei auch für China ein positiver Umsatz erwartet wird. Das Unternehmen hat seine Ziele für das Gesamtjahr 2023 jüngst bestätigt, mit einem EBITDA-Wachstum zwischen 18 % und 23 % auf organischer Basis, mit einem organischen Umsatzwachstum von 11 bis 13 % und einem Anstieg der EBITDA-Marge um etwa 150 Basispunkte steigt. Schneider Electric ist ohne Übertreibung ein globales Kraftpaket in Sachen Elektrifizierung und Digitalisierung. Neben Siemens hat dieses Unternehmen mit das beste Portfolio, um diese Trends zu bespielen. Das EU-Chips-Gesetz soll das zentrale Instrument zur Bekämpfung des US-Inflationsbekämpfungsgesetzes sein. Dies ist eine positive Nachricht für die künftige Entwicklung von Schneider Electric und geht mit dem Gesetz zur Energieunabhängigkeit namens RePowerEU einher. Schneider verzeichnete im abgelaufenen Quartal ein unternehmensweites Quartalswachstum von 12 % in Endmärkten wie Gebäudetechnik, Rechenzentren, Infrastruktur und Industrie. Vor allem das Energiemanagement verzeichnete ein hohes Umsatzwachstum von rund 13 % in diesem Quartal. Die betriebliche Entwicklung des Unternehmens ist somit aussichtsreich.

Im letzten Geschäftsjahr ist der Umsatz von Schneider Electric von 28,9 Mrd. Euro auf 34,2 Mrd. Euro um 18,2 % gestiegen. Dabei wuchs der Gewinn von 3,2 Mrd. Euro auf 3,5 Mrd. Euro um 8,5 %. Die Nettogewinnmarge lag damit bei 10,2 % ggü. 11,1 % im Vorjahr.

In den letzten 52 Wochen hat die Aktie von Schneider Electric eine Rendite von 24,6 % erzielt. In den vergangenen vier Wochen lag die Rendite bei 11 %. Die Aktie markierte das 52-Wochenhoch am 06.02.2024 bei 192,38 Euro.

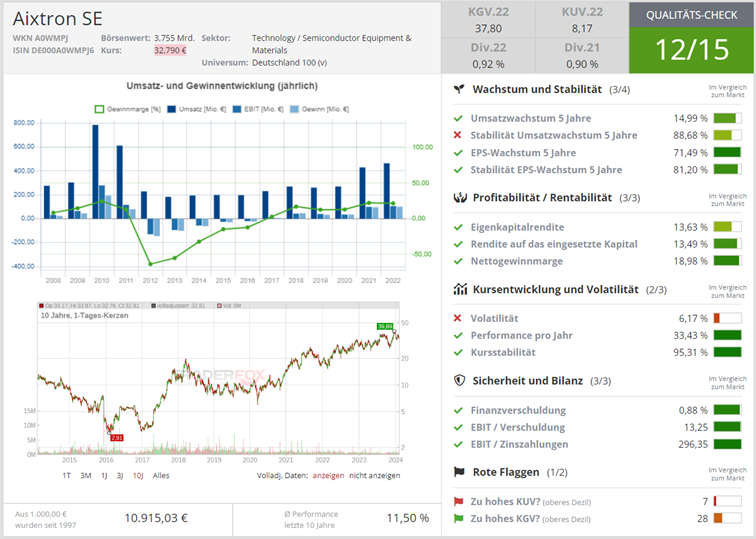

AIXTRON - Marktführer bei MOCVD-Anlagen mit einem Anteil von rund 75 %

Aixtron ist ein führender Anbieter von Depositionsanlagen für die Halbleiterindustrie. Die Produkte der Gesellschaft werden weltweit von einem breiten Kundenkreis zur Herstellung von leistungsstarken Bauelementen für elektronische und opto-elektronische Anwendungen auf Basis von Verbindungs- oder organischen Halbleitermaterialien genutzt. Aixtron ist seit langem führend bei Anlagen für die metallorganische chemische Gasphasenabscheidung (MOCVD), einem Untersegment des Marktes für Epitaxieanlagen. Die Anlagen verwenden präzisionsgesteuerte Gase, um dünne Atomschichten auf einem Wafer zu erzeugen, und sie werden seit langem für die Herstellung von LEDs und anderen optoelektronischen Bauteilen verwendet. Jetzt hat ein neuer Boom eingesetzt, da die Unternehmen ihre Produktionskapazitäten für neue spezialisierte Hochleistungshalbleiter auf der Basis von GaN und SiC ausbauen.

Diese Materialien sind besser in der Lage, die besonderen Anforderungen neuer Hochleistungsanwendungen in Bereichen wie Wechselrichter für Elektrofahrzeuge, Wechselrichter für PV-Zellen, industrielle Stromversorgungen sowie Server- und Telekommunikationsstromversorgungen zu erfüllen. Während SiC aufgrund seines Einflusses auf die Elektrifizierung von Fahrzeugen heute wohl mehr Aufmerksamkeit erhält, könnte GaN (sowohl für Hochleistungs- als auch für Hochfrequenz-HF-Anwendungen) zukünftig eine ebenso große Rolle spielen. Mit der „G10-Produktlinie“ verweist man auf moderne, effiziente Leistungselektroniksysteme, mit denen das Unternehmen eine neue Ära einläuten will. Aixtron behauptet, dass das neue Galliumnitrid-System eine deutlich verbesserte Materialhomogenität, längere Laufzeiten, einen geringeren Platzbedarf im Reinraum und mehr als 25 % Kosteneinsparungen pro Wafer im Vergleich zu herkömmlichen Produkten liefert. Laut Prognosen soll sich dieser Markt bis zum Ende des Jahrzehnts und darüber hinaus verzehnfachen. Dies macht G10-GaN zu einem signifikanten Wachstumstreiber, da es bis 2024 voraussichtlich 50 % des Umsatzes der GaN-Branche ausmachen wird.

Im letzten Geschäftsjahr ist der Umsatz von Aixtron von 429 Mio. Euro auf 463,2 Mio. Euro um 8 % gestiegen. Dabei erhöhte sich der Gewinn von 95,7 Mio. Euro auf 100,4 Mio. Euro um 5 %. Die Nettogewinnmarge lag damit bei 21,7 % ggü. 22,3 % im Vorjahr. Am 26.10.2023 meldete Aixtron die Q3-Zahlen für 2023. Der Umsatz lag im Ergebniszeitraum bei 165 Mio. Euro (+85,7 % ggü. Vorjahresquartal) und der Gewinn bei 39,6 Mio. Euro (+107,5% ggü. Vorjahresquartal).

In den letzten 52 Wochen hat die Aktie von Aixtron eine Rendite von 21 % erzielt. In den vergangenen vier Wochen lag die Rendite bei -3,7 %. Die Aktie markierte das 52-Wochenhoch am 14.12.2023 bei 39,89 Euro. Derzeitig notiert der Preis bei 32,87 Euro, womit sich die Aktie 17,5 % unter ihrem 52-Wochenhoch befindet.

Liebe Grüße und ein schöne Restwoche!

David Engelhardt

Tipp: Mit dem mächtigen Aktien-Screener https://rankings.traderfox.com kannst Du selbst Dauerläufer-Aktien finden und die Suchkriterien beliebig anpassen. Schau Dir die Software einfach einmal an und probiere Dich aus.

Bildherkunft: AdobeStock_700067113