Diese zwei Aktien sind die Top-Picks, wenn die Tourismus-Branche wieder anspringt!

Liebe Leser,

die Tourismus-Branche ist die am stärksten getroffene Branche in der Corona-Krise. Doch anzunehmen, dass es keinen Tourismus mehr geben wird und alle Tourismus-Unternehmen von der Erdoberfläche verschwinden, wäre naiv. Wenn man jetzt auf das richtige Tourismus-Unternehmen setzt, könnte dies höchst profitabel sein. Die zurzeit günstigen Einstiegszeitpunkte wird man bei den führenden Tourismus-Unternehmen wahrscheinlich nicht wiedersehen. Daher gilt es herauszufinden, welche Tourismus-Unternehmen die besten Chancen haben durch die Krise zu kommen und von ihr sogar langfristig zu profitieren.

Die meisten Tourismus-Unternehmen sind derzeit Turnaround-Plays. Dahingehend ist die Cash-Burn-Rate, die Verschuldung und die Liquidität entscheidend. Außerdem sollte das Geschäftsmodell nicht kapitalintensiv sein. Dies schließt sämtliche Kreuzfahrtschiffreise-Unternehmen, wie z.B. Norwegian Cruise Line oder Carnival, aus. Carnival verbrennt nach eigenen Angaben 1 Mrd. USD monatlich, um die laufenden Kosten zu decken. TUI ist ebenfalls in einer äußerst schwierigen Situation. Der Staat könnte in den kommenden Jahren mit bis zu knapp 10 % an dem Unternehmen beteiligt sein, da dem Wirtschaftsstabilisierungsfonds eine Wandelanleihe zugestanden wurde. Eine Staatsbeteiligung sieht der Aktienmarkt meistens skeptisch.

Zwei Tourismus-Aktien, die sich in einer im Vergleich zur Konkurrenz starken fundamentalen Ausgangslage befinden und einen bullishen Chart aufweisen, sind Booking Holdings und Expedia Group.

Booking Holdings – Betrieb von Online-Reiseportalen ermöglicht hohe Margen

Booking Holdings betreibt mehrere Online-Reiseportale. Über Booking.com, Priceline.com oder die Agoda-Websites können Flug- und Hotelbuchungen durchgeführt werden. Booking verdient an den Kommissionen der Hotels oder Fluggesellschaften. Dahingehend ist das Geschäft deutlich weniger kapitalintensiv als in anderen Tourismus-Bereichen. Langfristig dürfte Booking als Gewinner aus der Corona-Krise hervorgehen, da viele stationär aufgestellte Reiseunternehmen ohne bekanntes und einfach zu nutzendes Online-Reiseportal pleite gehen werden. Im Zuge der Corona-Krise hat Booking 25 % der Arbeitnehmer entlassen, um Kosten einzusparen. Der CEO Glenn Fogel geht allerdings fest davon aus, dass Bookings innerhalb der nächsten Jahre zum ursprünglichen Level von vor der Corona-Krise zurückkehren wird.

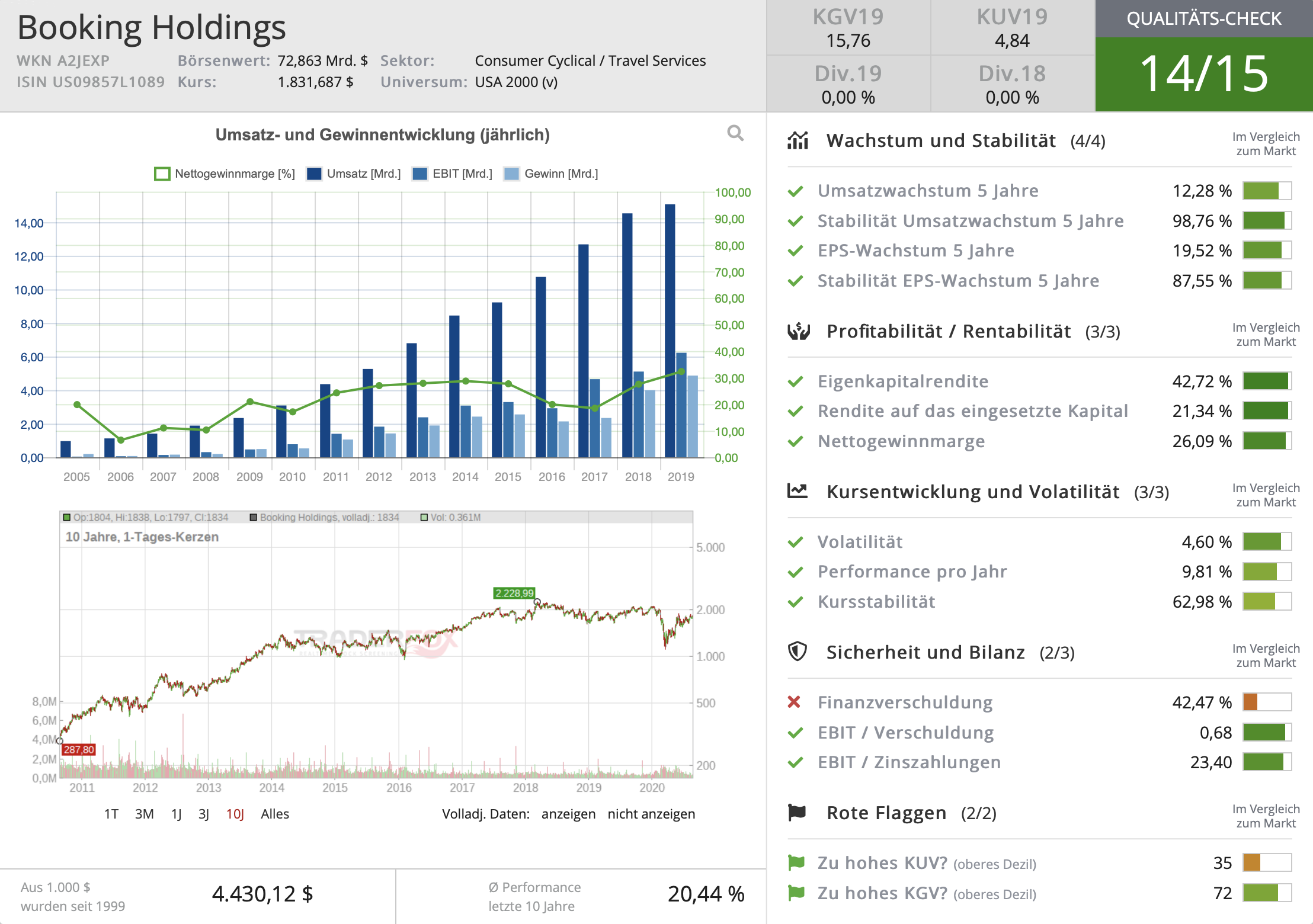

Das Unternehmen wurde, wie auch alle anderen Reise-Unternehmen, hart von der Corona-Krise getroffen. Die Flugbuchungen sind um 91 % gesunken. Die Hotelbuchungen gingen um 87 % zurück. Das Unternehmen hat einen Verlust in Höhe von 443 Mio. USD im Q2-2020 erwirtschaftet. Allerdings fiel der Verlust besser aus als von den Analysten erwartet. Der Analysten-Konsens hat einen Gewinn je Aktie in Höhe von -23,59 USD erwartet. Der tatsächliche Gewinn je Aktie für das zweite Quartal lag bei -10,81 USD. Der Umsatz ist im zweiten Quartal um 84 % auf 640 Mio. USD eingebrochen. Booking blickt auf eine wachstumsstarke und profitable Vergangenheit zurück. Das Unternehmen ist in den letzten drei Jahren um durchschnittlich 11,93 % gewachsen. Der Reiseportal-Betreiber befindet sich nicht in Liquiditätsschwierigkeiten. Das Unternehmen sitzt auf einem Cash-Berg in Höhe von 10,4 Mrd. USD. Die Gesamtverschuldung beträgt 16,9 Mrd. USD. Der TraderFox Qualitätsscore gibt dem Unternehmen 14/15 Punkten.

Das Chartbild von Booking Holdings ist äußerst bullish. In den vergangenen Wochen wurden Kursrücksetzer aufgekauft. Außerdem hat die Volatilität in den vergangenen Monaten abgenommen. Beides deutet daraufhin, dass Institutionen die Aktie akkumulieren und das Angebot an Aktien sich nach und nach verkleinert. Diese These wird durch das Volumen-Verhalten unterstützt. An Up-Days, also an Tagen, an welchen die Aktie steigt, ist das Volumen tendenziell höher als an Down-Days, also Tagen, an welchen die Aktie fällt. Der nächste Schritt ist, dass das Verlaufshoch bei 1872 USD überschritten wird. Dies würde ein technisches Kaufsignal darstellen.

Expedia – Flug- und Hotelbuchungen im weltweit größten Online-Reisebüro

Über Expedia können, wie auch über Booking.com, Hotel- und Flugbuchungen vorgenommen werden. Expedia ist das weltweit größte Online-Reisebüro. Das Unternehmen hat eine Marktkapitalisierung von 13,5 Mrd. USD und ist damit deutlich kleiner als Booking Holdings (Marktkapitalisierung beträgt circa 75 Mrd. USD). Allerdings ist das Geschäft von Expedia etwas kapitalintensiver. Booking verdient an Kommissionen. Expedia kauft Hotelräume, um diese dann teurer an Kunden zu vermieten. Sprich, dass Unternehmen kauft beispielsweise 100 Hotelräume eines Hotels in Spanien für 50 Euro je Raum (Normalpreis 100 Euro). Diese vermietet Expedia dann für 80 Euro je Raum an die Kunden. Kunden können Hotelräume günstiger buchen und auch Expedia erwirtschaftet einen Gewinn. Expedia ist allerdings kein reines „Plattform-/Portal-Unternehmen“, da es die Hotelräume selber kauft.

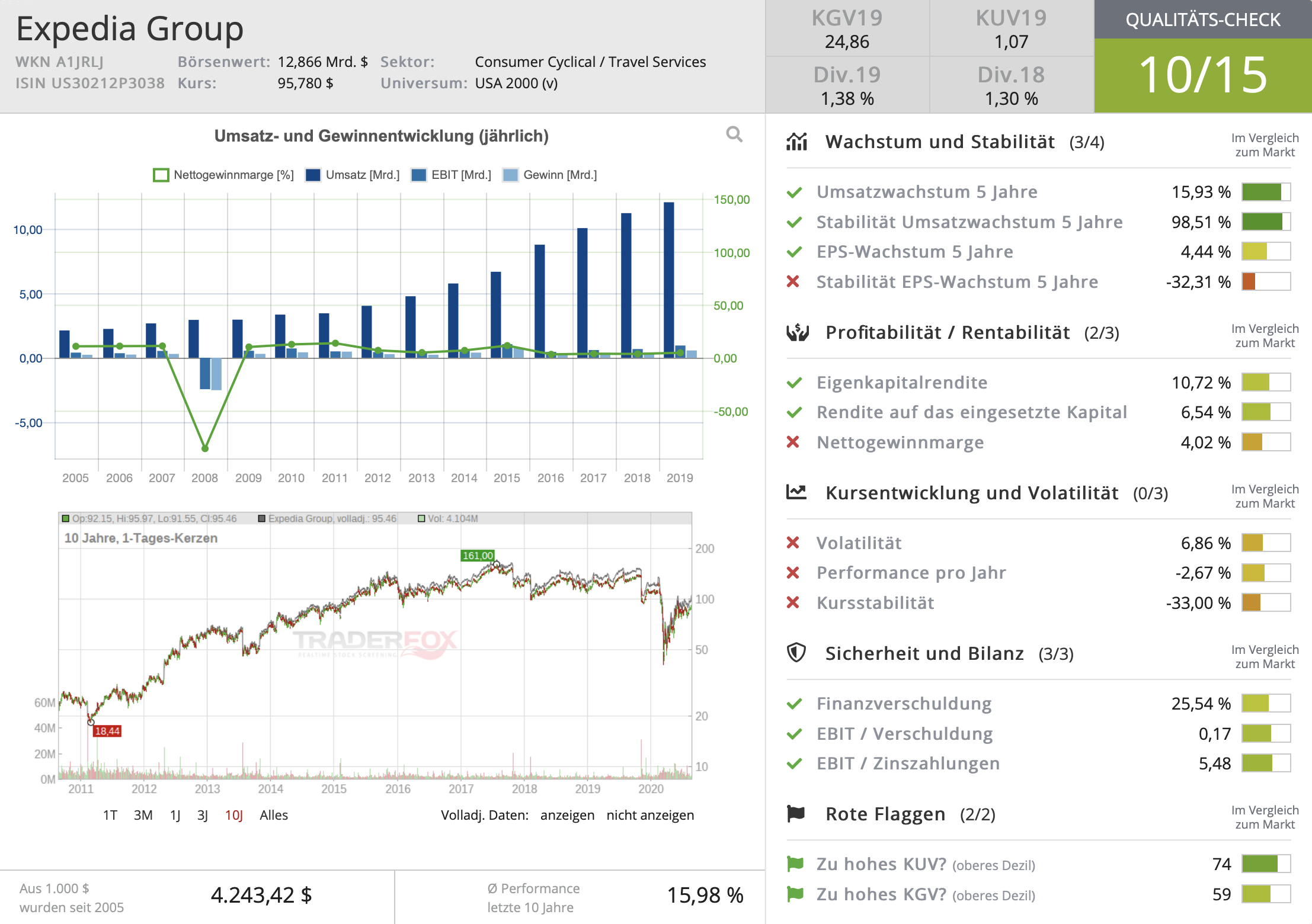

Das Kaufen der Hotelräume drückt die Margen. In den vergangenen drei Jahren ist Expedia um durchschnittlich 11,21 % gewachsen. Das Unternehmen hat im Jahr 2019 mit einer Nettogewinnmarge in Höhe von 4,68 % gearbeitet. Im Zuge des Corona-Virus sind die Raumbuchungen im Q2-2020 um 81 % im Vergleich zum Vorjahresquartal eingebrochen. Der Gewinn je Aktie lag im zweiten Quartal bei -5,34 USD. Wie auch der CEO von Booking Holdings, geht Peter Kern, der CEO von Expedia, von einer langfristigen Erholung im Tourismus-Sektor aus. Die Tatsache, dass viele Menschen auf alternative Reisen (z.B. Roadtrips, Hütten-Trips, etc.) zurückgreifen, zeigt, dass die Menschen das Reisen nicht aufgeben wollen. Expedia sitzt auf einem Cash-Berg in Höhe von 6,8 Mrd. USD. Dem gegenüber steht eine Gesamtverschuldung in Höhe von 18,7 Mrd. USD. Von den 18,7 Mrd. USD sind 4,6 Mrd. USD aufgeschobene Buchungen von Räumen, die auf Kredit finanziert waren. Expedia befindet sich in einer starken Liquiditätssituation. Der TraderFox Qualitätsscore gibt dem Unternehmen aufgrund von einem instabilen Gewinnwachstum und geringeren Margen allerdings lediglich 10/15 Punkten.

Der Chart von Expedia gleicht dem Chart von Booking Holdings. Allerdings bewegt sich Booking Holdings stärker in einem Aufwärtstrend als Expedia. Die Aktie von Expedia befindet sich seit Wochen in einer Seitwärtsphase. Kursrücksetzer wurden aufgekauft und die Volatilität hat in den vergangenen Wochen abgenommen. Dies deutet auf institutionelles Kaufen und ein abnehmendes Angebot von Aktien hin. Wenn die Aktie aus der Seitwärtsphase ausbricht, stellt dies ein technisches Kaufsignal dar.

Risiken, die es zu beachten gilt

Auch wenn beide Investitions-Möglichkeiten attraktive Einstiegsmöglichkeiten bieten, sollte man bei einem Investment vorsichtig sein. Langfristig betrachtet dürften beide Unternehmen zu den Gewinnern gehören. Allerdings setzt dies voraus, dass der Corona-Virus abschwächt und es wieder zu Normalität in der Tourismusbranche kommt. Sollten Impfstoffe nicht wirken oder neue Nachrichten über Infektionsherde erscheinen, wird dies die Aktienkursentwicklung von Tourismus-Aktien maßgeblich beeinflussen. Obwohl hier von einer „Investitions-Möglichkeit“ gesprochen wird, ist es für Anleger wohl sicherer, diese Investment-Möglichkeit als Spekulation aufzufassen und auch dementsprechend gering im Portfolio zu gewichten.

Verwendete Tools:

Tipp: In den Live-Trading-Sektionen werden die Entwicklungen der Tourismus-Branche besprochen. Das Angebot ist speziell für Anfänger, die Trading lernen möchten, geeignet. Die Transaktionen in verschiedenen Firmengeld-Konten werden vorab bekanntgegeben.

Bildherkunft: Unsplash