Fünf deutsche Aktien mit Kurspotenzialen von 31% bis 81% laut Jefferies

An der deutschen Börse läuft es in diesem Jahr nach wie vor schlecht. Zudem gestaltet sich das Marktumfeld unverändert sehr herausfordernd. Diese negative Ausgangslage hat aber auch einen Vorteil: Deutsche Aktien aus dem Nebenwerte-Segment handeln laut Jefferies oft zu so niedrigen Bewertungen wie nie zuvor. Der US-Finanzdienstleister hat vor diesem Hintergrund fünf Themenbereiche identifiziert, in denen ausgewählte Einzeltitel in den kommenden Monaten eine überdurchschnittliche Wertentwicklung versprechen. TraderFox stellt fünf dieser Aktienfavoriten vor, die gemessen an den Kurszielen Anstiege von 31 % bis 81 % versprechen.

Die wichtigsten deutschen Aktienindizes sind seit Jahresbeginn bekanntlich alle sehr deutlich gefallen. Die steigende Inflation, die sich vor allem bei den Energiepreisen bemerkbar macht, und die Straffung der Geldpolitik durch die Zentralbanken haben zu einer starken Marktkorrektur geführt.

Auch wenn das makroökonomische Umfeld in diesem Jahr ein sehr wichtiger Faktor für den Gesamtmarkt war, sind die Analysten bei Jefferies der Meinung, dass ein Bottom-up-Ansatz und die Betrachtung der unternehmensspezifischen Ertragsfaktoren nach wie vor der Schlüssel zur Identifizierung von potenziellen Aktiengewinnern sind.

Wie es vonseiten des US-Finanzdienstleisters in einer aktuellen Studie weiter heißt, werden im krassen Gegensatz zum Jahresbeginn viele Mid-Cap-Unternehmen jetzt zu so niedrigen Bewertungen wie nie zuvor gehandelt.

Vor diesem Hintergrund hat Jefferies das beobachtete Anlageuniversum nach Unternehmen durchforstet, die nach Meinung der hauseigenen Analysten in den kommenden Monaten eine überdurchschnittliche Wertentwicklung in fünf ausgewählten Themenbereichen erzielen werden. Nachfolgend zeigen wir diese fünf Themen vor und stellen jeweils einen Aktienfavoriten daraus vor. Die Kursziele von Jefferies zu diesen Werten versprechen zwischen 31 % und 81 % Aufwärtspotenzial.

1) Erholung der Lieferketten:

Während die flächendeckende Einführung von Impfstoffen und die nachlassende COVID-Angst die Hoffnung auf eine baldige Erholung der Lieferketten im Laufe des ersten Halbjahres nährten, belasteten das Auftauchen der Omicron-Variante, der Krieg in der Ukraine und Chinas konsequente Null-COVID-Politik weiterhin die globalen Handelswege.

Obwohl man bei Jefferies davon ausgeht, dass die allgemeine Liefersituation kurzfristig angespannt bleiben wird, ist eine teilweise Entspannung bei einzelnen Produktgruppen (z.B. Workstations, Bildschirme, Smartphones) bereits sichtbar und die Lagerbestände haben sich in den letzten Wochen wieder erholt.

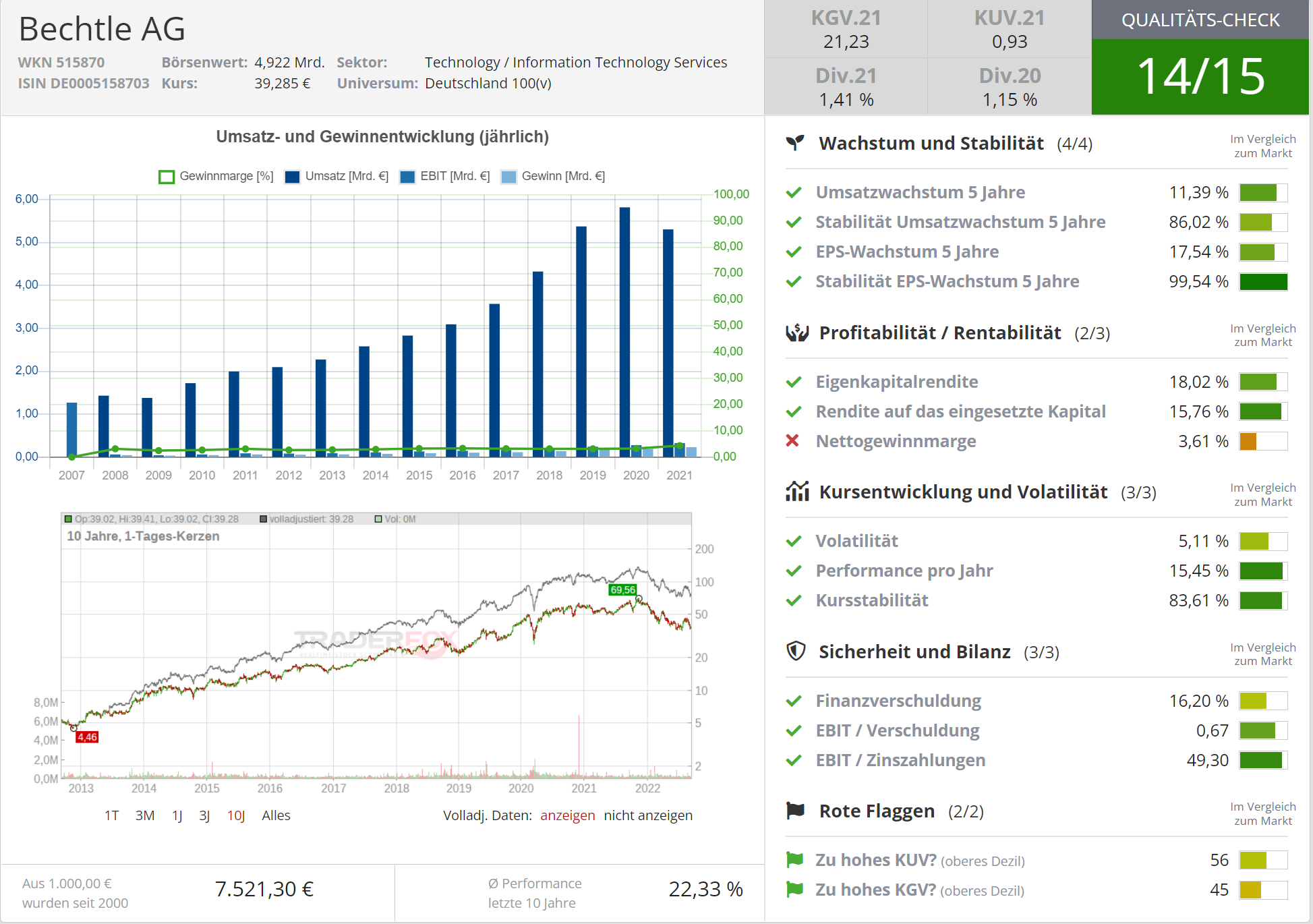

Themenfavorit Bechtle – Kursziel 58,00 EUR – aktueller Kurs: 39,15 EUR – Kurspotenzial: 48,1 %

Zu dem bevorzugten Titel mit Blick auf eine Erholung der Lieferketten im zweiten Halbjahr 2022 zählt der US-Finanzdienstleister die Anteilsscheine von Bechtle.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Auch bei dem IT-Systemhaus gehen die zuständigen Analysten davon aus, dass die allgemeinen Lieferengpässe in naher Zukunft zunächst noch anhalten werden. Gleichzeitig sei aber auch eine teilweise Lockerung der Engpässe zu beobachten, insbesondere bei Standardkomponenten wie Workstations, Bildschirmen und Headsets.

Hauptfaktoren dafür seien die nachlassende B2C-Nachfrage aufgrund der Marktsättigung nach der COVID-Initiative und das schwindende Verbrauchervertrauen vor dem Hintergrund zunehmender makroökonomischer Unsicherheiten und steigender Inflationsraten, wodurch OEM-Kapazitäten frei werden.

Andererseits sei das Angebot an Netzwerkadaptern und anderen Spezialkomponenten nach wie vor knapp, was die Durchführung von Großprojekten, insbesondere bei Fach- und Führungskräften, erschwere. Da verfrühte Aufträge aus der Anfangsphase der Angebotsverknappung (zweites Halbjahr 2021) nun abgearbeitet würden, sei eine gewisse Normalisierung der Auftragsdynamik erkennbar, aber der Rekordauftragsbestand (mehr als 1,8 Mrd. EUR) und das wiederauflebende Geschäft mit dem öffentlichen Sektor biete eine gute Visibilität für die zweite Jahreshälfte und darüber hinaus.

Für das Ergebnis erwartet man kurzfristig einen gewissen Gegenwind durch niedrigere Handelsmargen, sobald das Angebot wieder da ist, rechnet aber auch mit einem verbesserten Umsatzmix durch die anhaltende Verlagerung hin zu Dienstleistungen, da sich das Angebot allmählich verbessern sollte.

Trotz eines Wachstums beim Gewinn vor Steuern von 14 % im ersten Halbjahr 2022, einer sich allmählich verbessernden Versorgungslage, eines Rekordauftragsbestandes und eines schwachen Umsatzes habe die Unternehmensleitung ihre ursprüngliche Prognose für das Geschäftsjahr 2022 (5 % bis 10% Wachstum bei Umsatz und Gewinn) bei der Vorlage der Ergebnisse des zweiten Quartals nur bestätigt.

Die zuständigen Analysten halten dies für einen besonders vorsichtigen Schritt angesichts des insgesamt verschwommenen Makrobildes, erwarten aber spätestens mit den Zahlen für das dritte Quartal eine Anhebung der Prognose.

Von 2021 bis 2024 sehen die Prognosen sowohl beim Umsatz als auch beim Ergebnis je Aktie eine durchschnittliche jährliche Wachstumsrate von 8 % vor. Die Vorhersage zum Gewinn je Aktie im übernächsten Jahr bewegt sich bei 2,33 EUR, woraus sich ein geschätztes KGV von 16,8 ergibt.

Bis 2030 will die Gruppe ihren Gesamtumsatz nahezu verdoppeln, auf bis zu 10,0 Mrd. EUR (einschließlich Akquisitionen), bei einer Marge beim Gewinn vor Steuern von mindestens 5 %. Diese Vision erfordert eine elfjährige Umsatzwachstumsrate von etwa 6 %.

2) Hohe Qualität und bilanzielle Stärke:

In Erwartung rückläufiger Erträge und eines schwierigen makroökonomischen Umfelds ist man bei Jefferies der Meinung, dass jetzt die Zeit für hochwertige Unternehmen gekommen ist, die Ertragsstabilität und Transparenz bieten. Angesichts der Zinserhöhungen, die das Wirtschaftswachstum verlangsamen werden, erwartet man, dass Qualitätsaktien wieder in der Gunst der Anleger stehen werden, die sich auf die Konsistenz der Erträge, starke Bilanzen und Cashflows konzentrieren.

Da Inflation, Krieg, politische Ungewissheit und die anhaltende Pandemie die Aussichten belasten, ist man auch der Ansicht, dass Aktien zu favorisieren sind, die aufgrund ihrer Marktstellung, Produktqualität und operativen Widerstandsfähigkeit in der Lage sind, dem drohenden Gegenwind zu trotzen.

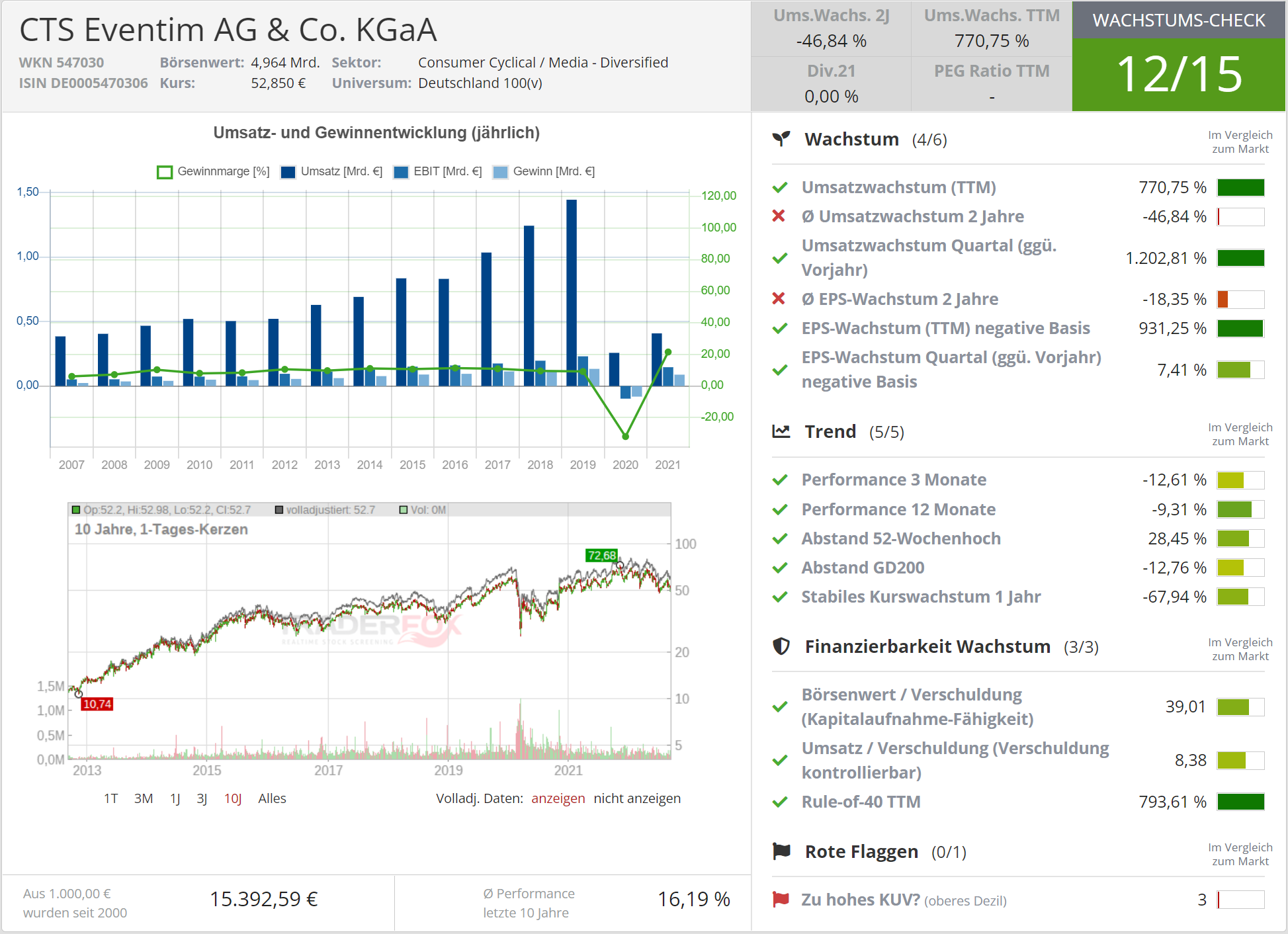

Themenfavorit CTS Eventim– Kursziel 75,00 EUR – aktueller Kurs: 52,30 EUR – Kurspotenzial: 42,3%

Zu den diesbezüglich favorisierten Werten gehört CTS Eventim AG & Co KGaA. Hinter dem Namen steckt Europas führender Ticketing-Anbieter, vergleichbar mit Live Nation in den USA. Eine dominante Position mit einem Marktanteil von mehr als 60 % in Kombination mit dem COVID-19-Nachholbedarf (wie bereits in den USA zu beobachten war) sollte zu mehr als nur einer Erholung führen, heißt es.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Die von Jefferies geschätzten Umsatz- und EBITDA-Zahlen für 2022 liegen auf Vorkrisenniveau und 10 % bis 13 % über dem Konsens. Fusionen und Übernahmen könnten aufgrund der starken Bilanz des Unternehmens einen Bonus darstellen, so das Urteil

Nach einem starken zweiten Quartal geht man von einer starken Erholung im Gesamtjahr 2022 aus. Das Volumen der verkauften Tickets im abgelaufenen Quartal war 38 % höher als im zweiten Quartal 2019. Und auch das EBITDA war um 93 % höher, was auf ein höheres Ticketvolumen und höhere Ticketpreise zurückzuführen ist.

Die Analysten erwarten einen starken Anstieg der Buchungen und Gewinne, die bereits 2022 das Vorkrisenniveau erreichen dürften. Laut Live Nation, dem wichtigsten Partner von CTS Eventim in den USA, ist 2022 bereits jetzt ein Rekordjahr und die Künstlerpipeline für das nächste Jahr war noch nie so gut. Der starke Nachholbedarf in den USA dient als guter Leitindikator für Europa, das im Hinblick auf die Wiedereröffnung hinter den USA noch zurückhinkt.

Jefferies glaubt, dass CTS Eventim von zwei Jahren Nachholbedarf profitieren wird. Nach Ansicht der Analysten wird das erste Jahr von einheimischen europäischen Künstlern geprägt sein, während das zweite Jahr von internationalen Künstlern bestimmt sein wird. Vor diesem Hintergrund nimmt man an. dass die Konsensschätzungen für 2022, insbesondere im Hinblick auf das EBIT, zu niedrig sind.

Von 2021 bis 2024 sehen die Prognosen beim Umsatz eine durchschnittliche jährliche Wachstumsrate von 66 % vor und beim Gewinn je Aktie von 36 %. Die Vorhersage zum Gewinn je Aktie im übernächsten Jahr bewegt sich bei 2,26 EUR, woraus sich ein geschätztes KGV von 23,1 ergibt.

3) Defensive Titel:

Angesichts der sich abzeichnenden makroökonomischen Unsicherheiten, die ein potenzielles Rezessionsszenario heraufbeschwören, sieht man bei Jefferies auch in Aktien eine gute Anlagealternative, die auch deswegen ein defensives Profil haben, weil sie als weitgehend unabhängig vom Wirtschaftszyklus gelten.

Gestützt durch stabile Nachfragestrukturen geht man davon aus, dass diese Titel weniger volatil sind und es ihnen gelingen wird, die Preise und die Renditen in schwierigen Zeiten zu schützen. Man glaubt auch, dass hier insbesondere der demografische und säkulare Rückenwind für Widerstandsfähigkeit und Stabilität gegenüber makroökonomisch bedingten Nachfragerückgängen sorgen wird.

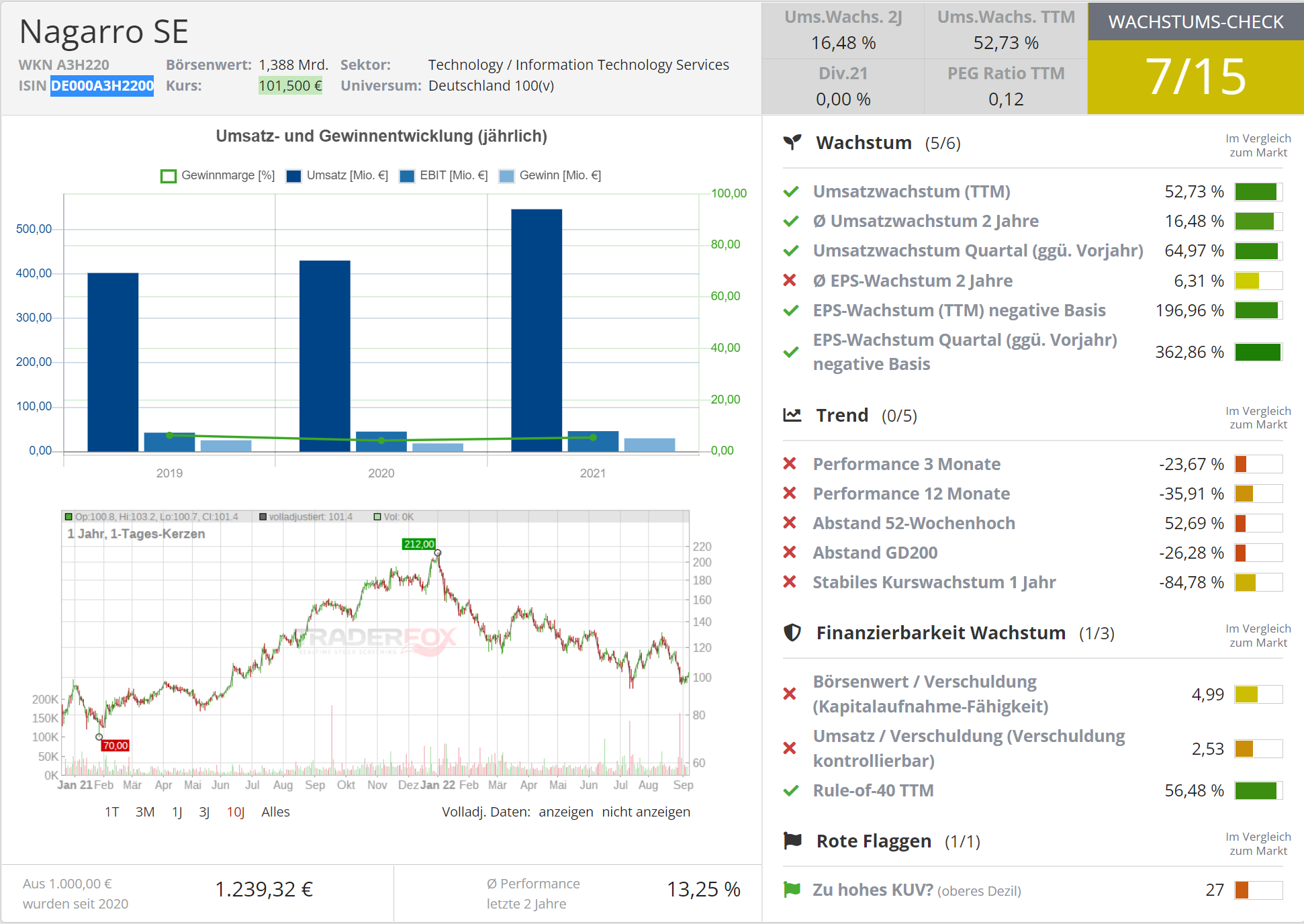

Themenfavorit Nagarro – Kursziel 174,00 EUR – aktueller Kurs: 100,00 EUR – Kurspotenzial: 74 %

Eine der Themenfavoriten ist in diesem Fall mit Nagarro SE ein Unternehmen, dass sich als globaler Anbieter von digitalen Technologien etabliert hat und der laut Jefferies von äußerst günstigen säkularen Trends profitiert. Den Kern des Geschäfts bilden digitale Transformationsprojekte, die auf der Unternehmensagenda eine hohe strategische Bedeutung haben. Daher halten die Analysten die Nachfrage nach den Dienstleistungen von Nagarro für relativ widerstandsfähig gegenüber konjunkturell bedingten Budgetkürzungen.

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Wir geht zudem davon aus, dass das Unternehmen weiterhin von seiner Fokussierung auf die Bereitstellung komplexer Lösungen im Bereich digitaler Anwendungen profitieren wird, und erwartet für die kommenden Jahre ein Umsatzwachstum von rund 20 %, wobei die operative Hebelwirkung zwar begrenzt sei, die weitere Konsolidierung des Marktes jedoch Potenzial biete.

Angesichts einer sehr akquisitorischen Erfolgsbilanz (rund 50 % des Wachstums vor der Börsennotierung stammen aus Fusionen und Übernahmen) und des Wunsches des Managements, den Kundenkreis, die Märkte und die geografische Reichweite zu erweitern, erwartet man, dass überschüssige Barmittel in Fusionen und Übernahmen fließen werden.

Neben einem gut diversifizierten Kundenstamm (die Top-5-Kunden machen weniger als 15 % des Konzernumsatzes aus) und einer geringen geografischen Konzentration sind die Kunden auch über ein breites Spektrum von Branchen verteilt, was als Puffer dienen sollte, wenn sich einige Branchenzyklen drehen sollten.

Im laufenden Jahr ist der Aktienkurs infolge der allgemeinen Marktrotation weg von wachstumsstarken Technologieunternehmen um über 40 % gefallen, obwohl Nagarro sein zugrunde liegendes Geschäft deutlich verbessert hat (was sich bereits in zwei Anhebungen der Prognosen gezeigt hat). Jefferies betrachtet das aktuelle Kursniveau angesichts eines zwölffachen Multiplikators beim Verhältnis von Unternehmenswert zum EBITDA für das Fiskaljahr 2023 für attraktiv und man sieht weiteres Aufwärtspotenzial durch eine schnellere Margenerholung und Arrondierungsakquisitionen.

4) Repower Europa:

Nachdem der Krieg in der Ukraine die Abhängigkeit Europas von russischem Gas offenbart hat, hat die Europäische Union einen Plan ausgearbeitet, um dieser einseitigen Abhängigkeit entgegenzuwirken und die Energieversorgung der heimischen Wirtschaft zu sichern. Als Teil des umfassenderen REPowerEU-Plans sieht die EU-Solarenergiestrategie eine Solarkapazität von 600 GW bis 2030, vereinfachte Genehmigungsverfahren, obligatorische Aufdachanlagen und eine Erweiterung der europäischen Solarwertschöpfungskette vor.

Auch wenn die in diesem Themenfeld von Jefferies favorisierten Werte durch erhöhte Inputkosten und Unterbrechungen der Versorgungskette herausgefordert werden, dürfte die Notwendigkeit für Deutschland und Europa, die Energiewende zu beschleunigen und die Abhängigkeit von Russland zu verringern, diesen Titeln Rückenwind verleihen, so das Urteil.

Themenfavorit Nordex – Kursziel 13,00 EUR – aktueller Kurs: 9,89 EUR – Kurspotenzial: 31,4 %

Der US-Finanzdienstleister setzt in diesem Bereich auf die Nordex-Gruppe. Dabei handelt es sich um einen der weltweit führenden Entwickler und Hersteller von Onshore-Windenergieanlagen. Nach dem Zusammenschluss mit Acciona Windpower im Jahr 2016 hat Nordex seine globale Präsenz deutlich ausgebaut und ist nun in rund 90 % der relevanten Märkte für Onshore-Windturbinen (ohne China) aktiv.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Diese geografische Diversifizierung ist laut Jefferies angesichts des strukturellen Wachstums der erneuerbaren Energien sehr attraktiv, da sie das Engagement von Nordex in schneller wachsenden Regionen optimiert, es dem Unternehmen aber auch ermöglicht, sich auf den Gewinn von Marktanteilen in seinen Kernmärkten zu konzentrieren.

Nachdem Nordex Siemens Gamesa Renewable Energy überholt hat, zählt man seit Ende 2021 zu den drei größten Onshore-Herstellern und man ist nach Einschätzung von Jefferies dabei, weiterhin Marktanteile zu gewinnen, wobei der Rückstand auf Vestas bei einem Auftragseingang von 12 Mio. Anlagen im zweiten Quartal 2022 nur noch drei Gigawatt betrug (gegenüber zehn Gigawatt im zweiten Quartal 2021).

Mit einer der besten Turbinen im Markt, die von Winpower Monthly als Turbine des Jahres" in der Kategorie der Onshore-Turbinen mit 4,7 Megawatt+ ausgezeichnet wurde, erwarten die Analysten, dass Nordex gut positioniert ist, um weiter Marktanteile zu gewinnen. Die Auftragsdynamik bleibe robust und werde durch ein günstiges regulatorisches Umfeld sowohl in Europa als auch in den USA gestützt, trotz geopolitischer Unsicherheiten und verlängerter Lieferzeiten aufgrund anhaltender Unterbrechungen der Lieferkette.

Letztere wirke sich jedoch in Verbindung mit höheren Kosten weiterhin erheblich auf die Gewinn- und Verlustrechnung aus und beeinträchtige die Rentabilität. Die Analysten gehen aber davon aus, dass die Gewinnspannen im zweiten Quartal die Talsohle erreicht haben und sich ab dem dritten Quartal allmählich verbessern werden, wenn die vor einem Jahr vorgenommenen Preiserhöhungen zu greifen beginnen und das Unternehmen seine Produktionskapazitäten anpasst, um einige dieser Störungen abzufedern.

Bei einem für 2024 erwarteten Gewinn je Aktie von 0,35 EUR errechnet sich ein geschätztes KGV von 28,3.

5) Wiederherstellung der Anlegerstimmung oder klare Kurskatalysatoren in Sicht:

In der fünften und letzten Themenkategorie konzentriert sich Jefferies auf Unternehmen, bei denen es Katalysatoren für einen positiven Stimmungsumschwung, eine Umstrukturierung der Unternehmensstruktur oder andere bedeutsame Ereignisse gibt, die von den Diskussionen über den allgemeinen Konjunkturzyklus losgelöst sind.

Die Analysten setzen in diesem Bereich auf Unternehmen, die entweder über Nachfragetreiber verfügen, die weniger mit dem zugrunde liegenden makroökonomischen Umfeld korrelieren, über Selbsthilfegeschichten verfügen, die sich noch nicht realisiert haben bzw. an welche die Anleger noch nicht voll glauben, oder bei denen es Möglichkeiten für eine Stimmungsverbesserung gibt.

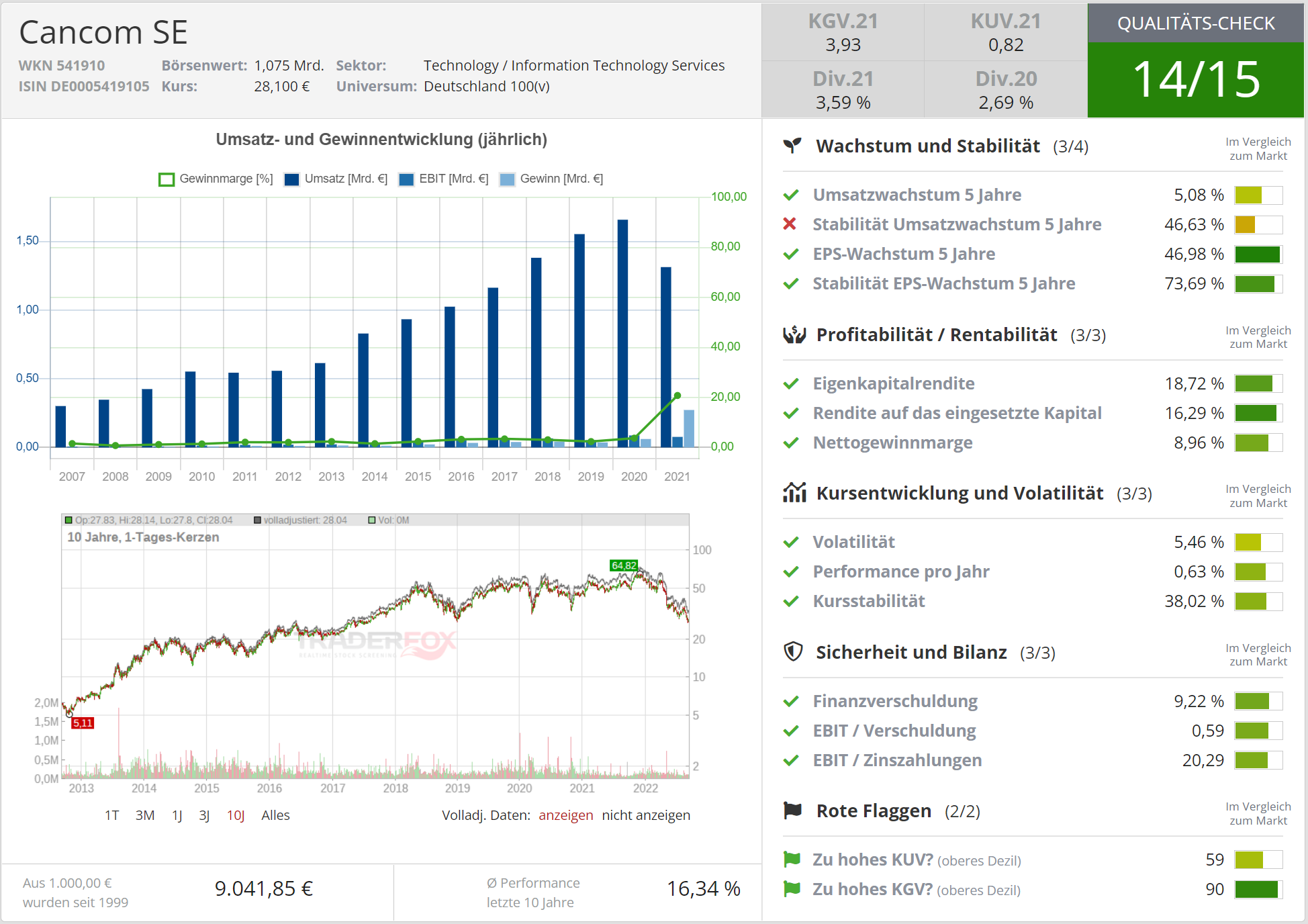

Themenfavorit Cancom – Kursziel 50,00 EUR – aktueller Kurs: 27,66 EUR – Kurspotenzial: 80,7 %

Einer der Favoriten ist hier mit Cancom eines der führenden unabhängigen IT-Systemhäuser in einem stark fragmentierten deutschen Markt. Das Unternehmen bietet eine breite Palette von Produkten, darunter Hard- und Software, sowie ergänzende IT-Dienstleistungen, vor allem für KMU, und konzentriert sich zunehmend auf Shared Managed Services, IT-Services und insbesondere Cloud-Lösungen.

target="_blank" rel="noopener noreferrer"> Quelle: Qualitäts-Check TraderFox

Dank einer organischen Outperformance und einer aktiven Konsolidierungsstrategie gewinnt Cancom kontinuierlich Marktanteile von kleineren Anbietern, da die Kunden einen One-Stop-Shop-Ansatz bevorzugen und Größe zu einem wichtigen Unterscheidungsmerkmal wird. Die Jefferies-Analysten gehen davon aus, dass sich die Verlagerung hin zu margenstärkeren Cloud-Umsätzen fortsetzen wird.

Jefferies ist auch der Ansicht, dass die niedrigen Handelsmultiplikatoren von Cancom und die deutliche Underperformance im bisherigen Jahresverlauf (-45 %) nur teilweise auf die zugrunde liegende geschäftliche Performance zurückzuführen sind, sondern vielmehr auf eine sehr schlechte Marktkommunikation.

Im März 2022 gab die Unternehmensleitung eine im Vergleich zu anderen Unternehmen optimistische Prognose ab, die nicht einmal zwei Monate später nach enttäuschenden vorläufigen Zahlen für das erste Quartal 2022 und einer verschwommenen Sicht auf das Angebot und steigende makroökonomische Risiken wieder nach unten revidiert wurde.

Seitdem haben sich die Ergebnisse im zweiten Quartal 2022 allmählich verbessert, wobei im Juni ein deutlicher Umschwung beim Angebot sowie eine beginnende Erholung bei den Aufträgen öffentlicher Kunden zu verzeichnen war. Darüber hinaus sollte die reichhaltigste Bilanz im abgedeckten Anlageuniversum (385 Mio. EUR Nettobarmittel bei einer Marktkapitalisierung von einer Mrd. EUR) mehr als genug Puffer für den vorübergehenden Cash-Abfluss bieten und zusätzliche Kraft für attraktive Aktionärsrenditen liefern.

Etwaige künftige M&A-Ankündigungen würde den hauseigenen Prognosen als auch den Konsensschätzungen Luft nach oben eröffnen. Angesichts des anstehenden CEO-Wechsels (1.11.2022) und der erwarteten operativen Erholung in der zweiten Jahreshälfte sei an der Zeit, den Namen zu überdenken.

Die die aktuelle Bewertung von Cancom sei jedenfalls zu günstig, um sie zu ignorieren. Das Handelsniveau zu einem sechsfachen Multiplikator beim Verhältnis von Unternehmenswert zum EBITDA und ein neunfacher Multiplikator beim Verhältnis von Unternehmenswert zum EBIT für 2022 sei ein 50-prozentiger Abschlag auf den eigenen Fünfjahresdurchschnitt und mache Cancom als Übernahmeziel immer attraktiver (das IT-Service-Geschäft von Kontron werde derzeit zum Zehnfachen EV/EBITDA für 2022 gehandelt).

Bildherkunft: AdobeStock_507206192_Editorial_Use_Only