Kinsale Capital ist eine schnell wachsende Versicherung und Profiteur der steigenden Zinsen!

Liebe Leser,

die Talfahrt an den Börsen geht weiter. Während einige Sentiment-Umfragen mittlerweile echten Pessimismus widerspiegeln, häufen sich gleichzeitig die fundamentalen Probleme. Der Krieg in der Ukraine findet kein Ende und hat bereits Tausende Personen das Leben gekostet. Rohstoffpreise stehen aufgrund der Lieferketten-Probleme auf sehr hohen Preisniveaus. Dies schürt die Angst vor dauerhaft erhöhter Inflation. In Deutschland stieg z.B. der Erzeugerpreisindex im März 2022 um 31 % im Vergleich zum Vorjahr (!). Die Erzeugerpreise sind die Preise, die Unternehmen bezahlen. Diese Preise werden zeitverzögert an die Endverbraucher weitergegeben. Deshalb ist der Erzeugerpreisindex ein Frühindikator für die Verbraucherpreisinflation. Auch wenn sich die Steigerung der Inflation bereits wieder abschwächt, gibt es nach wie vor viele Bereiche in der Wirtschaft, wo die Preissteigerungen langsamer, aber konstant voranschreiten.

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Lockdowns in China: Werden die Lieferketten-Probleme noch schlimmer?

Neben der Inflation haben die Lockdowns in China wahrscheinlich noch nicht die mediale Aufmerksamkeit bekommen, die sie verdienen. Die Lockdowns in China sind eine Katastrophe für die Weltwirtschaft. Die Lieferketten-Probleme verstärken sich wieder. Vor dem Hafen in Shanghai stehen derzeit fast doppelt so viele Schiffe wie an dem schlimmsten Stand im Jahr 2021 (!). Bereits im Jahr 2021 waren die Lieferketten-Probleme verheerend, doch dies könnte sich nun nochmal verschlimmern. Rund 40 % des chinesischen BIPs befindet sich im Lockdown oder ist von Covid-Restriktionen betroffen. Das dürfte auf den Konsum und die chinesischen Importe schlagen. Außerdem sinken die Immobilienpreise in einigen Regionen in China. Der Immobiliensektor ist extrem überschuldet und wird zur Restrukturierung gezwungen, repräsentiert allerdings rund ein Viertel des chinesischen BIPs und rund drei Viertel der privaten Ersparnisse.

Verdopplung der Zinsen von Hypothekendarlehen

In den USA gucken Investoren auf die Federal Reserve. Die US-Zentralbank sieht sich gezwungen die Zinsen massiv anzuheben und die Bilanz zu reduzieren, um die Inflation in den Griff zu bekommen. Es besteht die Angst, dass wir in eine Stagflation wie in den 1970ern rutschen, wo die Wirtschaft nicht mehr wuchs und die Inflation teils zweistellig ausfiel. Jerome Powell sagte noch gestern, dass der US-Arbeitsmarkt und auch die US-Wirtschaft stark seien und man deshalb die Zinsen anheben könne. Viele Fed-Mitglieder wollen, dass die Leitzinsen über den “neutralen Zinssatz” steigen. Das würden Leitzinsen von über 2 % bis Ende 2022 bedeuten. Durch die Geldpolitik zogen auch schon die Zinsen auf z.B. 30-jährige Hypothekendarlehen von knapp 2,5 % auf 5,1 % an. Das bedeutet, dass sich die Finanzierungskosten für Immobilien bereits verdoppelt haben. Gleichzeitig sind die Hauspreise in den USA im letzten Jahr um 20 % gestiegen.

Der Schmerz der institutionellen Investoren

Am Anleihemarkt haben wir in den ersten drei Monaten 2022 einen der größten Crashs in den letzten Dekaden gesehen. Institutionelle Investoren, die z.B. 60/40-Portfolios haben, also 60 % Aktien und 40 % Anleihen besitzen, bauen normalerweise auf Stärke bei Anleihen, wenn Aktien abverkauft werden. Historisch gesehen flieht das Kapital in den Anleihemarkt, wenn es zu Turbulenzen am Aktienmarkt kommt. Anleihen sind in Phasen hoher Inflation aber kein sicherer Hafen mehr. Wieso sollte man als Investor einen Zinssatz von 2,5 % akzeptieren, wenn die Inflation deutlich darüber liegt? Institutionelle mit 60/40-Portfolios stehen mittlerweile massiv unter Wasser, da Anleihen und Aktien im ersten Quartal 2022 gleichermaßen abverkauft wurden. Bis die Verluste wieder aufgeholt wurden, werde wahrscheinlich mehrere Jahre vergehen. Diese 60/40-Investoren werden nicht geneigt sein, noch mehr Risiko in das Portfolio aufzunehmen.

Steigende Zinsen - Wer sind die Profiteure?

“Die Zinsen steigen” klingt in einer Schlagzeile immer erstmal alarmierend. Dabei gibt es Branchen, die von steigenden Zinsen profitieren. Ein Beispiel sind Versicherungen. Versicherungen schätzen Risiken ein, vereinnahmen Prämien und legen diese Prämien in u.a. Staats- und Unternehmensanleihen an. Wenn die Zinsen steigen, können sie mit den Prämien höhere Renditen generieren, die Marge und letztendlich Profitabilität des Geschäfts steigern. Dahingehend könnten einige Versicherungen von dem jetzigen Umfeld profitieren. Die Kinsale Capital Group ist ein im Jahr 2009 gegründetes Versicherungsunternehmen, welches sich auf das Spezialversicherungsgeschäft, genauer gesagt den “Exzedenten- und Überschussversicherungsmarkt (E&S), fokussiert hat. Dabei handelt es sich um eine Wachstums-Aktie, welche in diesem Umfeld die Gewinne schneller als von den Analysten erwartet steigern könnte.

Das Geschäftsmodell: Was sind Exzedenten- und Überschussversicherungen?

Exzedentenversicherungen werden im gewerblichen Bereich eingesetzt. Durch eine Haftpflichtversicherung wird beispielsweise ein Schaden von bis zu 1,5 Mio. Euro abgesichert. Mit einer Exzedentenversicherungen lässt sich diese Summe auf einen Betrag von beispielsweise 10 Mio. Euro erhöhen. Dies ist für z.B. Wirtschaftsprüfer, Steuerberater oder Anwälte interessant, da hohe Vermögensschäden durch Irrtümer oder ähnliches von der Versicherung bezahlt werden müssen, gleichzeitig aber nicht zur Insolvenz des Gewerbes führen sollen. Angenommen ein Steuerberater macht einen Fehler und empfiehlt ein falsches Steuermodell, welches dem Unternehmen 5 Mio. Euro kostet. Wenn das Unternehmen diesen Fehler bemerkt und den Steuerberater verklagt, könnte die Steuerberatungskanzlei bankrott gehen. Mit einer Exzedentenversicherung wäre die Kanzlei jedoch abgesichert.

Überschussversicherungen sind Versicherungen, die Unternehmen gegen einzigartige Risiken absichern. In den meisten Fällen sind diese nicht bei gewöhnlichen Versicherungen zu erwerben. Eine Überschussversicherung kann beispielsweise eine Hochwasserversicherung sein. Andere Arten von Überschussversicherungen könnten auch Cyber-Risiken, Lieferketten-Probleme oder Kriegsauswirkungen absichern. Solche Überschussversicherungen kann man in der Regel nicht bei konventionellen Versicherungen abschließen, da spezielles Know-How im Underwriting notwendig ist. Underwriting bedeutet nichts anderes als Risiko-Einschätzung. Kinsale Capital ist sehr gut darin Risiken richtig einzuschätzen, da man eine eigene Technologie-Plattform besitzt.

Wachstumspotenzial, Wettbewerbsvorteil und Fokus auf Kleinbetriebe

Kinsale Capital ist im E&S-Markt ein kleiner Player. Der Marktanteil liegt bei lediglich 1 %. Dies gibt dem Unternehmen noch ordentlich Wachstumspotenzial. Außerdem ist der E&S-Markt sehr speziell, was Wettbewerbsvorteile schafft. Andere Versicherungen können nicht so einfach das Underwriting, also die Risiko-Einschätzung für Einzelfälle und Sondersituationen, nachahmen. Kinsale Capital schätzt Risiken im Bauwesen, für gewerbliche Immobilien, im Gesundheitssektor, bei der Produkthaftung, in der Schifffahrt, bei Kreditausfällen, uvm. ein.

Im Gegensatz zu größeren Versicherungen, welche die Konkurrenz darstellen, konzentriert sich Kinsale Capital auf Kleinbetriebe. Das Management geht davon aus, dass der stark fragmentierte Markt mit kleineren Unternehmen das größte Wachstumspotenzial und eine Nische für Kinsale Capital bietet, und man gleichzeitig mehr Preismacht hat. Außerdem wird das Versicherungs-Portfolio durch viele kleine Unternehmen bzw. viele, aber dafür kleinere Versicherungspolicen diversifiziert und damit weniger riskant.

Das Management von Kinsale Capital betont auch den Technologie-Fokus der Versicherung. Das Unternehmen hat eine Technologie-Plattform entwickelt, welche skalierbar ist und sehr schnell Daten analysieren, Risiken einschätzen und auf Marktgegebenheiten reagieren kann. Auf diese Technologie-Plattform wird auch die hohe Effizienz des Unternehmens zurückgeführt. Im Vergleich zur Konkurrenz hat Kinsale Capital eines der niedrigsten Expense Ratios. Während andere Versicherungen teils wochenlang für die Risiko-Einschätzungen brauchen, hat man bei Kinsale Capital nach meistens weniger als 24 Stunden einen Preisvorschlag.

Das Investment-Portfolio, welches auf eine Summe von 1,6 Mrd. USD kommt und Anleihe-, Aktien- und Kredit-Investments beinhaltet, ist konservativ und wenig riskant mit einem durchschnittlichen Kredit-Rating von “AA-“. Sollte Kinsale Capital mit dem Investment-Portfolio “nur” 1 % mehr pro Jahr erwirtschaften, würde dies zusätzlichen Einnahmen von 16 Mio. USD entsprechen. Bezogen auf dem Gewinn aus dem Jahr 2021 entspräche dies einer Gewinn-Steigerung von rund 10 %.

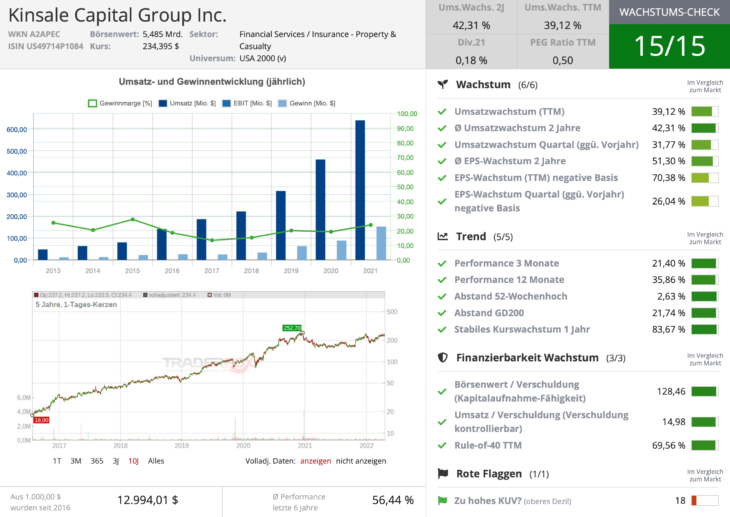

15/15 Punkte im Wachstums-Check

Kinsale Capital ist in den letzten drei Jahren mit durchschnittlich 42,3 % pro Jahr im Umsatz gewachsen. Der Gewinn je Aktie konnte im gleichen Zeitraum sogar um 61,4 % pro Jahr gesteigert werden. Die Aktie ist derzeit mit einem KGV von 35,5 bewertet. Im kommenden Jahr soll der Umsatz um 39,1 % auf 889,8 Mio. USD ansteigen und schon im darauffolgenden Jahr soll die 1 Mrd. USD Marke geknackt werden. Die Nachfrage nach Versicherungslösungen dürfte hoch sein. Unternehmen kämpfen mit zahlreichen akuten Problemen, wie Cyber-Angriffen, Lieferketten-Problemen, Naturkatastrophen, uvm.

Kinsale Capital hat einige entscheidende Wettbewerbsvorteile. Das IT-System ist hocheffizient und ermöglicht schnelle und bessere Preisangebote. Außerdem ermöglicht die bessere Risikoeinschätzung mit der Technologie-Plattform günstigere Preise, sodass man der Konkurrenz Kunden "wegschnappt". Kinsale Capital ist zwar nicht günstig bewertet, aber eine wahre Qualitäts-Aktie mit einem exzellenten Nischen-Versicherungsgeschäft, das von steigenden Zinsen profitiert.

Beste Grüße,

Hinnerk Lührs

Tipp: Verfolgen Sie die Trading- und Investment-Ideen von Hinnerk Lührs in der Trading-Masterclass (Montag bis Donnerstag von 18:30 Uhr bis 19:00).

> Weitere Infos zur Trading-Masterclass auf TraderFox-Katapult

Bildherkunft: Unsplash