Portfoliocheck: Bausch Health ist für Mario Gabelli mehr als einen zweiten Blick wert

Mario Gabelli hat auf Basis den Lehren von Benjamin Graham und Roger Murray seinen ganz eigenen Value Investment-Ansatz entwickelt und bewertet Unternehmen aus Sicht eines strategischen Käufers.

Als Sohn italienische Einwanderer musste sich Mario Gabelli seinen Erfolg hart erarbeiten. Während seiner Schulzeit jobbte er als Caddy und schnappte vieles über Aktien und die Börse auf; seine ersten Aktienmarktberichte las er mit 13 Jahren. Dank herausragender schulischer Leistungen erhielt er ein Stipendium und schloss an der Columbia Business School mit einem Master of Business Administration ab. Sein Lehrmeister war Roger Murray, der als ausgewiesener Fachmann für Value Investing den Lehrstuhl von niemand anderem als Benjamin Graham übernommen hatte, dem Ziehvater von Warren Buffett.

Direkt im Anschluss an sein Studium begann Gabelli als Analyst bei Loeb, Rhoades & Co., wo er seinen eigenen Bewertungsansatz für börsennotierte Unternehmen kreierte, basierend auf den Lehren von Graham und Murray. Hierbei bestimmt er zunächst den Marktwert eines Unternehmens aus Sicht eines strategischen Käufers. Gabelli ergänzte also den Zerschlagungswert eines Unternehmens um eine strategische Übernahmeprämie, die ein gut informierter Investor zahlen würde.

Die Schwäche dieses Ansatzes ist, dass nicht jedes Unternehmen zu jedem Zeitpunkt ein Übernahmeziel ist und daher zwischen Kaufzeitpunkt und Übernahme ein bisweilen langer Zeitraum liegen kann. Da für Gabellis Bewertungsansatz allerdings nicht eine reale Übernahme notwendig ist, sondern lediglich, dass die Bewertung durch den Markt die hierzu ermittelte Übernahmeprämie auf den intrinsischen Wert einpreist, hat Gabelli seinen Ansatz um eine Zeitkomponente erweitert, den Katalysator. Als Katalysator oder Trigger definiert er Ereignisse, die zu einem schnellen Anstieg des Marktpreises führen und so die Diskrepanz zwischen intrinsischen Unternehmenswert und Börsenpreis abbauen. Das können zum Beispiel Gesetzesänderungen sein, neue Technologien, der Einstieg aktivistischer Investoren oder der Spin Off von Unternehmenssparten.

1977 gründete Gabelli dann eine eigene Vermögensverwaltung namens Gabelli Investors, die später in GAMCO Investors umfirmierte. Seit 1986 ist GAMCO selbst börsennotiert und hat mehrere Fonds aufgelegt, in denen Gabelli sein eigenes und das Geld seiner Kunden anlegt.

Gabellis Zielunternehmen weisen bestimmte Merkmale auf: sie verfügen über einen hohen Geldbestand, große Vermögenswerte wie beispielsweise Grundstücke, einen ökonomischen Burggraben und möglichst einen großen Aktienblock in den Händen eines Gründers ohne Nachkommen. Darüber hinaus legt er sehr großen Wert auf einen hohen Cashflow, um Rückschlüsse auf die zukünftige Gewinnentwicklung zu ziehen. Seine These lautet: schrumpft der jährliche Free Cashflow, wird in den Folgejahren auch der Unternehmensgewinn zurückgehen.

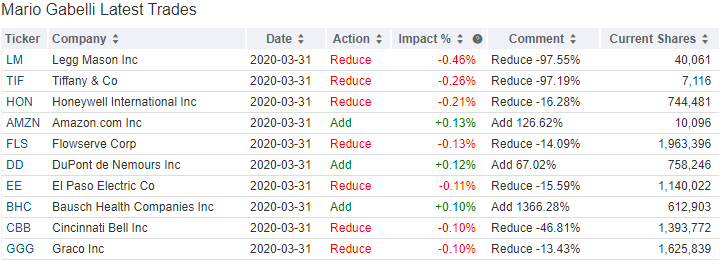

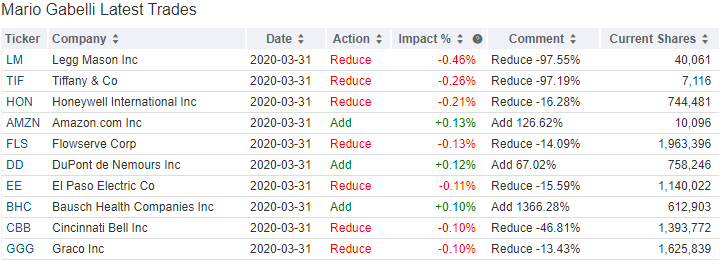

Mario Gabellis TOP Transaktionen im 1. Quartal 2020

In den Portfolios von GAMCO Investors gab es im vierten Quartal einige Bewegung, auch wenn sich die Turnoverrate mit 3 Prozent im Rahmen hielt.

Legg Mason hat Gabelli fast komplett verkauft, nachdem Franklin Templeton den Asset Manager übernehmen wird. Ebenso stieg er bei Tiffany & Co aus; den Luxus-Juwellier hatte Gabelli erst im letzten Quartal an Bord genommen, um an der angekündigten Übernahme durch LVMH mitzuverdienen – doch Corona setzt auch der Luxusbranche kräftig zu, weil die weniger online verkaufen, sondern vor allem über ihre Ladenlokale. Und Tiffany seit jeher stark von chinesischen Käufern abhängig ist, denen Corona ja zuerst die Reise- und Einkaufsfreude vermieste. Inzwischen gibt es sogar Gerüchte, LVMH wolle den Übernahmepreis nochmal neu verhandeln…

Daneben hat Gabelli konjunkturabhängige Aktien reduziert, wie Honeywell und Graco, aber auch den lokalen Telekomanbieter Cincinnati Bell und El Paso Electric.

Die größte Auswirkung auf der Kaufseite hatte Gabellis kräftiges Aufstocken bei Amazon und auch beim Chemieunternehmen DuPont de Nemours baute er seine Position um 67 Prozent aus. Beim kanadischen Gesundheitskonzern Bausch Health stockte er seine kleine Anfangsposition massiv um 1.366 Prozent auf.

Mario Gabellis Top-Positionen zum Ende des 1. Quartals 2020

Im 1. Quartal blieb der Industriesektor mit gut 30 Prozent der am stärksten gewichtete Sektor in den Fonds von GAMCO. Auf Platz zwei folgen Communication Services mit 14,2 Prozent vor zyklischen Konsumwerten mit 10 Prozent, Financial Services mit 9,7 Prozent und defensiven Konsumwerten mit 9,1 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die größten Positionen in Gabellis Portfolio kamen dank Corona ganz schön in Bewegung und haben reihenweise Plätze getauscht. Sony ist weiter unangefochten der Spitzenreiter, aber die bisherige Nummer zwei Madison Square Garden ist aus den Top 10 gefallen, obwohl Gabelli selbst nur knapp 4 Prozent seiner Anteile abgegeben hatte. Neuer Zweitplatzierter ist Aerojet Rocketdyne, die sich vom neunten Rang stark verbesserten. Dahinter folgt GATX, die bisherige Nummer sechs, vor AMEX, die ihren vierten Rang verteidigen konnten. Die Bank of New York Mellon hat sich vom achten auf den fünften Rang hochgearbeitet, während Rebublic Services neu eingestiegen ist auf Position sechs. Honeywell konnte trotz des Teilverkaufs Plätze gut machen und ist nun an Rang sieben in Gabellis Depot vor Mueller Industries, Crane und Kaman, den vorherigen Plätzen sieben und zehn.

Aktie im Fokus: Bausch Health

Bausch Health hieß früher Valeant Pharmaceuticals und wurde von Hedgefonds-Manager Bill Ackmann mal als "die neue Berkshire Hathaway" tituliert. Er setze einen zweistelligen Milliardenbetrag auf das kanadische Unternehmen und dabei fast alles in den Sand. Wie launisch Fortuna sein kann, zeigt sich in der Coronakrise, wo Ackmann zum richtigen Zeitpunkt sein Depot durch Puts absicherte und den hieraus erzielten Milliardengewinn Ende März im großen Sell-off einstrich und in ausgebombte Aktienwerte investierte. Mit gut 27 Prozent seit dem Jahresstart dürfte er zu den besten Starinvestoren dieses Jahres gehören.

Der Absturz von Valeant ist auf auf eine Short-Attacke von Citron Research zurückzuführen, die von einem vernichtenden Bericht über Valeants unethische Geschäftspraktiken sowie eine ganze Reihe an Betrugsvorwürfen und Bilanzmanipulationen flankiert wurde. Und, das muss man an dieser Stelle mal ausdrücklich loben, Citron Research hat hier saubere Arbeit geleistet und die meisten Vorwürfe bestätigten sich mit der Zeit. Der Aktienkurs von Highflyer Valeant brach in sich zusammen und verlor von seinen einstigen Spitzenkursen von über 200 Dollar mehr als 90 Prozent - und Citron Research und andere Shortseller verdienten sich eine goldene Nase.

Wesentlicher Treiber von Valeant waren teure Übernahmen von Pharmafirmen oder -produkten, deren Preise anschließend vervielfacht wurden. Oft in Nischensegmenten, wo es keine Konkurrenzprodukte gab, so dass die Patienten sich nicht gegen die Erhöhungen wehren konnten. Diese ethisch verwerflichen Geschäftspraktiken führten sogar zu Untersuchungen durch den US-Kongress und dazu gesellten sich noch Bilanzmanipulationen, so dass das Kartenhaus in sich zusammenfiel. Valeant musste die Preiserhöhungen zurücknehmen und enorme Abschreibungen auf seine überteuerten Zukäufe vornehmen, was die Gewinne pulverisierte. Was blieb, waren die enormen Milliardenschulden. Und die großen Zweifel, ob Valeant diese jemals würde zurückzahlen können.

Doch dann wendete sich das Blatt und das liegt zum Großteil an Joe Papa. Er übernahm die Führung von Valeant und erklärte, er werde das Business konsolidieren und durch Verkäufe die Schuldenlast senken. Er versprach also genau das, was jeder neue Chef eines von der Pleite bedrohten Unternehmens verspricht – nur dass Joe Papa seinen Worten auch Taten folgen ließ. Und der neue Name des Unternehmens, Bausch Health, ist nicht nur ein neues Etikett, das auf die größte Tochter Bausch & Lomb hinweist, sondern Symbol für einen wirklichen Neuanfang. Joe Papa richtet den Konzern so konsequent und verlässlich neu aus, dass sogar Shortseller Citron Research vor einem halben Jahr Applaus spendete und Joe Papa und seinen Kurs lobte. Dieser habe alle seine Versprechungen eingehalten, das Unternehmen von der unsäglichen Valeant-Vergangenheit befreit, die Schulden um viele Milliarden Dollar gesenkt, so dass bis 2023 keine signifikanten Rückzahlungen mehr anstünden, und er habe das Business konsolidiert. Bausch Health verzeichne wieder steigende Umsätze, steigende Gewinne und könne mit neuen Produkten und Medikamenten punkten.

Der Aktienkurs folgte den neuen Erfolgen und erholte sich von seinen Tiefstständen auf deutlich über 20 Dollar. Doch dann passierte Corona und Bausch Health hat ziemlich zu leiden. Die Pharmasparte ist zwar ziemlich resistent, aber Baus & Lomb mit seinen Produkten für Sehhilfen und Optik verzeichnete während des Lockdowns kräftige Einbußen. So kräftig, dass die übrigen Sparten diese Ausfälle nicht kompensieren konnten und Bausch Health sich dazu gezwungen sah, seine Jahresprognosen zu reduzieren.

Der Blick nach vorn

Das erste Quartal war nur einige Wochen negativ von Corona beeinflusst, dennoch zeigten sich im März bereits kräftige Bremsspuren im Geschäft. Das zweite Quartal mit den Ladenschließungen im April und Mai dürfte ziemlich katastrophal ausfallen, während es ab dem dritten Quartal mit den Lockerungen und der schrittweisen Rückkehr zur Normalität wieder deutlich aufwärts gehen sollte. verglichen mit dem Corona-Niveau, nicht mit den Umsätzen der Vor-Corona-Zeit; bis dorthin dürfte es noch länger dauern.

Mario Gabelli hat sich im ersten Quartal bei Bausch Health positioniert zu einem Zeitpunkt, in dem der Absturz bekannt war und die vorausschauenden Investoren bereits auf den Rebound setzten.

Die Achillesferse ist und bleibt die hohe Verschuldung; die Nettoverschuldung lag Ende 2019 bei 23,7 Milliarden Dollar, während die Börsenkapitalisierung auf Basis eines Aktienkurses von 30 Dollar bei rund 10,5 Milliarden Dollar lag. Aktuell notiert die Aktie bei knapp unter 20 Dollar, was zu einem Börsenwert von etwa 7 Milliarden Dollar führt. Um diese hohe Verschuldung zu bedienen und zurückzuzahlen, wird Bausch Health hierfür noch viele Jahre lang einen erheblichen Teil seines generierten Cashflows aufwenden müssen, was natürlich ein Malus ist. Alternativ stehen Verkäufe von Wirkstoffen oder Tochterunternehmen zur Debatte und Joe Papa hat sich hier emotionslos gezeigt: er kann sich den Verkauf jeder Einheit vorstellen, selbst der namensgebenden Tochter Bausch & Lomb, sofern der Preis stimmt und die positiven Beiträge vieler Jahre auf einen Schlag realisiert werden könnten. Verkäufe zu tätigen ist eine Option, aber kein Muss mehr, wie noch in den Anfängen des Turnarounds, als jeder Dollar zusammengekratzt werden musste, um den Kollaps des Unternehmens zu verhindern.

Seit einiger Zeit kann Bausch Health hier wieder entspannt agieren und seine auslaufenden Kredittranchen zu deutlich besseren Konditionen neu finanzieren. Zuletzt wurden am 11. Mai 1,25 Milliarden Dollar refinanziert und hierbei spielen das stark gesunkene Zinsniveau und die geldflutende Zinspolitik der US-Notenbank dem Unternehmen voll in die Karten. Weitere planmäßige Rückzahlungen stehen erst ab 2023 wieder an.

Operative Fortschritte

Von März bis Mai waren die Umsätze mies, aber mit Beginn des Juni und den Lockerungen erwartet Bausch Health deutliche Erholungstendenzen. Eine vollständige Erholung könnte innerhalb von sechs bis neun Monaten erfolgen, da beispielsweise Augenoperationen in Krankenhäusern wieder aufgenommen werden und diese Operationen nur aufgeschoben waren, aber nicht wegfallen.

Obwohl das Management seine Umsatz- und Ergebnisprognosen gekürzt hat, traf es die Forschung und Entwicklung mit 25 Millionen Dollar vergleichsweise wenig; ein positives Signal, da sich hieraus die künftigen Ertragspotenziale speisen.

Positive Signale liefert das Kontaktlinsengeschäft von Bauch & Lomb, wobei vor allem das Biotrue-Produkte und Ultra-Kontaktlinsen gefragt sind. Und bei den Produktentwicklungen und Zulassungen steht eine ganze Reihe von aussichtsreichen Kandidaten an, die sich im Erfolgsfall positiv auf die Umsätze und Ergebnisse auswirken werden. Joe Papa kann hier dann aus dem Vollen schöpfen und entweder diese Präparate verkaufen, ein Joint-Venture mit anderen Arzneimittelriesen eingehen oder aber die Produkte im eigenen Portfolio behalten und so selbst den Benefit einfahren.

Und hier kommt eine weitere, vielleicht noch interessantere Option ins Spiel. Bausch Health könnte auch als Ganzes zu einem Übernahmeziel werden. Gerade wegen der hohen Verschuldung, was den Aktienkurs drückt und wegen der aussichtsreichen Produktpipeline. Einen bestimmenden Großaktionär gibt es nicht; allerdings hat John Paulson jüngst seine Aktienposition weiter aufgestockt und hält mit nun 25,9 Millionen Aktien einen Anteil am Unternehmen von 7,3 Prozent. Nach FIL Ltd. mit 9,44 Prozent ist er der zweitgrößte Anteilseigner und hat mehr als 16 Prozent seines Portfolios in Bausch Health investiert. Larry Robbins und Jeff Ubben folgen mit jeweils etwas mehr als 5 Prozent der Anteile.

Da Mario Gabelli nicht nur auf mögliche Übernahmeziele setzt, sondern sich vor allem dann positioniert, wenn er einen Auslöser wittert, dürfte es interessant sein zu sehen, ob auch Bausch Health in nächster Zeit wirklich Teil des Übernahmespiels im Gesundheitssektors wird. So oder so ist Bausch Health eine interessante Wette auf eine erfolgreiche Wiederauferstehung. Wenngleich Kurse von 200 Dollar und mehr wohl noch eine lange Zeit unerreichbar bleiben dürften.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 307771801

Als Sohn italienische Einwanderer musste sich Mario Gabelli seinen Erfolg hart erarbeiten. Während seiner Schulzeit jobbte er als Caddy und schnappte vieles über Aktien und die Börse auf; seine ersten Aktienmarktberichte las er mit 13 Jahren. Dank herausragender schulischer Leistungen erhielt er ein Stipendium und schloss an der Columbia Business School mit einem Master of Business Administration ab. Sein Lehrmeister war Roger Murray, der als ausgewiesener Fachmann für Value Investing den Lehrstuhl von niemand anderem als Benjamin Graham übernommen hatte, dem Ziehvater von Warren Buffett.

Direkt im Anschluss an sein Studium begann Gabelli als Analyst bei Loeb, Rhoades & Co., wo er seinen eigenen Bewertungsansatz für börsennotierte Unternehmen kreierte, basierend auf den Lehren von Graham und Murray. Hierbei bestimmt er zunächst den Marktwert eines Unternehmens aus Sicht eines strategischen Käufers. Gabelli ergänzte also den Zerschlagungswert eines Unternehmens um eine strategische Übernahmeprämie, die ein gut informierter Investor zahlen würde.

Die Schwäche dieses Ansatzes ist, dass nicht jedes Unternehmen zu jedem Zeitpunkt ein Übernahmeziel ist und daher zwischen Kaufzeitpunkt und Übernahme ein bisweilen langer Zeitraum liegen kann. Da für Gabellis Bewertungsansatz allerdings nicht eine reale Übernahme notwendig ist, sondern lediglich, dass die Bewertung durch den Markt die hierzu ermittelte Übernahmeprämie auf den intrinsischen Wert einpreist, hat Gabelli seinen Ansatz um eine Zeitkomponente erweitert, den Katalysator. Als Katalysator oder Trigger definiert er Ereignisse, die zu einem schnellen Anstieg des Marktpreises führen und so die Diskrepanz zwischen intrinsischen Unternehmenswert und Börsenpreis abbauen. Das können zum Beispiel Gesetzesänderungen sein, neue Technologien, der Einstieg aktivistischer Investoren oder der Spin Off von Unternehmenssparten.

1977 gründete Gabelli dann eine eigene Vermögensverwaltung namens Gabelli Investors, die später in GAMCO Investors umfirmierte. Seit 1986 ist GAMCO selbst börsennotiert und hat mehrere Fonds aufgelegt, in denen Gabelli sein eigenes und das Geld seiner Kunden anlegt.

Gabellis Zielunternehmen weisen bestimmte Merkmale auf: sie verfügen über einen hohen Geldbestand, große Vermögenswerte wie beispielsweise Grundstücke, einen ökonomischen Burggraben und möglichst einen großen Aktienblock in den Händen eines Gründers ohne Nachkommen. Darüber hinaus legt er sehr großen Wert auf einen hohen Cashflow, um Rückschlüsse auf die zukünftige Gewinnentwicklung zu ziehen. Seine These lautet: schrumpft der jährliche Free Cashflow, wird in den Folgejahren auch der Unternehmensgewinn zurückgehen.

Mario Gabellis TOP Transaktionen im 1. Quartal 2020

In den Portfolios von GAMCO Investors gab es im vierten Quartal einige Bewegung, auch wenn sich die Turnoverrate mit 3 Prozent im Rahmen hielt.

Legg Mason hat Gabelli fast komplett verkauft, nachdem Franklin Templeton den Asset Manager übernehmen wird. Ebenso stieg er bei Tiffany & Co aus; den Luxus-Juwellier hatte Gabelli erst im letzten Quartal an Bord genommen, um an der angekündigten Übernahme durch LVMH mitzuverdienen – doch Corona setzt auch der Luxusbranche kräftig zu, weil die weniger online verkaufen, sondern vor allem über ihre Ladenlokale. Und Tiffany seit jeher stark von chinesischen Käufern abhängig ist, denen Corona ja zuerst die Reise- und Einkaufsfreude vermieste. Inzwischen gibt es sogar Gerüchte, LVMH wolle den Übernahmepreis nochmal neu verhandeln…

Daneben hat Gabelli konjunkturabhängige Aktien reduziert, wie Honeywell und Graco, aber auch den lokalen Telekomanbieter Cincinnati Bell und El Paso Electric.

Die größte Auswirkung auf der Kaufseite hatte Gabellis kräftiges Aufstocken bei Amazon und auch beim Chemieunternehmen DuPont de Nemours baute er seine Position um 67 Prozent aus. Beim kanadischen Gesundheitskonzern Bausch Health stockte er seine kleine Anfangsposition massiv um 1.366 Prozent auf.

Mario Gabellis Top-Positionen zum Ende des 1. Quartals 2020

Im 1. Quartal blieb der Industriesektor mit gut 30 Prozent der am stärksten gewichtete Sektor in den Fonds von GAMCO. Auf Platz zwei folgen Communication Services mit 14,2 Prozent vor zyklischen Konsumwerten mit 10 Prozent, Financial Services mit 9,7 Prozent und defensiven Konsumwerten mit 9,1 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Die größten Positionen in Gabellis Portfolio kamen dank Corona ganz schön in Bewegung und haben reihenweise Plätze getauscht. Sony ist weiter unangefochten der Spitzenreiter, aber die bisherige Nummer zwei Madison Square Garden ist aus den Top 10 gefallen, obwohl Gabelli selbst nur knapp 4 Prozent seiner Anteile abgegeben hatte. Neuer Zweitplatzierter ist Aerojet Rocketdyne, die sich vom neunten Rang stark verbesserten. Dahinter folgt GATX, die bisherige Nummer sechs, vor AMEX, die ihren vierten Rang verteidigen konnten. Die Bank of New York Mellon hat sich vom achten auf den fünften Rang hochgearbeitet, während Rebublic Services neu eingestiegen ist auf Position sechs. Honeywell konnte trotz des Teilverkaufs Plätze gut machen und ist nun an Rang sieben in Gabellis Depot vor Mueller Industries, Crane und Kaman, den vorherigen Plätzen sieben und zehn.

Aktie im Fokus: Bausch Health

Bausch Health hieß früher Valeant Pharmaceuticals und wurde von Hedgefonds-Manager Bill Ackmann mal als "die neue Berkshire Hathaway" tituliert. Er setze einen zweistelligen Milliardenbetrag auf das kanadische Unternehmen und dabei fast alles in den Sand. Wie launisch Fortuna sein kann, zeigt sich in der Coronakrise, wo Ackmann zum richtigen Zeitpunkt sein Depot durch Puts absicherte und den hieraus erzielten Milliardengewinn Ende März im großen Sell-off einstrich und in ausgebombte Aktienwerte investierte. Mit gut 27 Prozent seit dem Jahresstart dürfte er zu den besten Starinvestoren dieses Jahres gehören.

Der Absturz von Valeant ist auf auf eine Short-Attacke von Citron Research zurückzuführen, die von einem vernichtenden Bericht über Valeants unethische Geschäftspraktiken sowie eine ganze Reihe an Betrugsvorwürfen und Bilanzmanipulationen flankiert wurde. Und, das muss man an dieser Stelle mal ausdrücklich loben, Citron Research hat hier saubere Arbeit geleistet und die meisten Vorwürfe bestätigten sich mit der Zeit. Der Aktienkurs von Highflyer Valeant brach in sich zusammen und verlor von seinen einstigen Spitzenkursen von über 200 Dollar mehr als 90 Prozent - und Citron Research und andere Shortseller verdienten sich eine goldene Nase.

Wesentlicher Treiber von Valeant waren teure Übernahmen von Pharmafirmen oder -produkten, deren Preise anschließend vervielfacht wurden. Oft in Nischensegmenten, wo es keine Konkurrenzprodukte gab, so dass die Patienten sich nicht gegen die Erhöhungen wehren konnten. Diese ethisch verwerflichen Geschäftspraktiken führten sogar zu Untersuchungen durch den US-Kongress und dazu gesellten sich noch Bilanzmanipulationen, so dass das Kartenhaus in sich zusammenfiel. Valeant musste die Preiserhöhungen zurücknehmen und enorme Abschreibungen auf seine überteuerten Zukäufe vornehmen, was die Gewinne pulverisierte. Was blieb, waren die enormen Milliardenschulden. Und die großen Zweifel, ob Valeant diese jemals würde zurückzahlen können.

Doch dann wendete sich das Blatt und das liegt zum Großteil an Joe Papa. Er übernahm die Führung von Valeant und erklärte, er werde das Business konsolidieren und durch Verkäufe die Schuldenlast senken. Er versprach also genau das, was jeder neue Chef eines von der Pleite bedrohten Unternehmens verspricht – nur dass Joe Papa seinen Worten auch Taten folgen ließ. Und der neue Name des Unternehmens, Bausch Health, ist nicht nur ein neues Etikett, das auf die größte Tochter Bausch & Lomb hinweist, sondern Symbol für einen wirklichen Neuanfang. Joe Papa richtet den Konzern so konsequent und verlässlich neu aus, dass sogar Shortseller Citron Research vor einem halben Jahr Applaus spendete und Joe Papa und seinen Kurs lobte. Dieser habe alle seine Versprechungen eingehalten, das Unternehmen von der unsäglichen Valeant-Vergangenheit befreit, die Schulden um viele Milliarden Dollar gesenkt, so dass bis 2023 keine signifikanten Rückzahlungen mehr anstünden, und er habe das Business konsolidiert. Bausch Health verzeichne wieder steigende Umsätze, steigende Gewinne und könne mit neuen Produkten und Medikamenten punkten.

Der Aktienkurs folgte den neuen Erfolgen und erholte sich von seinen Tiefstständen auf deutlich über 20 Dollar. Doch dann passierte Corona und Bausch Health hat ziemlich zu leiden. Die Pharmasparte ist zwar ziemlich resistent, aber Baus & Lomb mit seinen Produkten für Sehhilfen und Optik verzeichnete während des Lockdowns kräftige Einbußen. So kräftig, dass die übrigen Sparten diese Ausfälle nicht kompensieren konnten und Bausch Health sich dazu gezwungen sah, seine Jahresprognosen zu reduzieren.

Der Blick nach vorn

Das erste Quartal war nur einige Wochen negativ von Corona beeinflusst, dennoch zeigten sich im März bereits kräftige Bremsspuren im Geschäft. Das zweite Quartal mit den Ladenschließungen im April und Mai dürfte ziemlich katastrophal ausfallen, während es ab dem dritten Quartal mit den Lockerungen und der schrittweisen Rückkehr zur Normalität wieder deutlich aufwärts gehen sollte. verglichen mit dem Corona-Niveau, nicht mit den Umsätzen der Vor-Corona-Zeit; bis dorthin dürfte es noch länger dauern.

Mario Gabelli hat sich im ersten Quartal bei Bausch Health positioniert zu einem Zeitpunkt, in dem der Absturz bekannt war und die vorausschauenden Investoren bereits auf den Rebound setzten.

Die Achillesferse ist und bleibt die hohe Verschuldung; die Nettoverschuldung lag Ende 2019 bei 23,7 Milliarden Dollar, während die Börsenkapitalisierung auf Basis eines Aktienkurses von 30 Dollar bei rund 10,5 Milliarden Dollar lag. Aktuell notiert die Aktie bei knapp unter 20 Dollar, was zu einem Börsenwert von etwa 7 Milliarden Dollar führt. Um diese hohe Verschuldung zu bedienen und zurückzuzahlen, wird Bausch Health hierfür noch viele Jahre lang einen erheblichen Teil seines generierten Cashflows aufwenden müssen, was natürlich ein Malus ist. Alternativ stehen Verkäufe von Wirkstoffen oder Tochterunternehmen zur Debatte und Joe Papa hat sich hier emotionslos gezeigt: er kann sich den Verkauf jeder Einheit vorstellen, selbst der namensgebenden Tochter Bausch & Lomb, sofern der Preis stimmt und die positiven Beiträge vieler Jahre auf einen Schlag realisiert werden könnten. Verkäufe zu tätigen ist eine Option, aber kein Muss mehr, wie noch in den Anfängen des Turnarounds, als jeder Dollar zusammengekratzt werden musste, um den Kollaps des Unternehmens zu verhindern.

Seit einiger Zeit kann Bausch Health hier wieder entspannt agieren und seine auslaufenden Kredittranchen zu deutlich besseren Konditionen neu finanzieren. Zuletzt wurden am 11. Mai 1,25 Milliarden Dollar refinanziert und hierbei spielen das stark gesunkene Zinsniveau und die geldflutende Zinspolitik der US-Notenbank dem Unternehmen voll in die Karten. Weitere planmäßige Rückzahlungen stehen erst ab 2023 wieder an.

Operative Fortschritte

Von März bis Mai waren die Umsätze mies, aber mit Beginn des Juni und den Lockerungen erwartet Bausch Health deutliche Erholungstendenzen. Eine vollständige Erholung könnte innerhalb von sechs bis neun Monaten erfolgen, da beispielsweise Augenoperationen in Krankenhäusern wieder aufgenommen werden und diese Operationen nur aufgeschoben waren, aber nicht wegfallen.

Obwohl das Management seine Umsatz- und Ergebnisprognosen gekürzt hat, traf es die Forschung und Entwicklung mit 25 Millionen Dollar vergleichsweise wenig; ein positives Signal, da sich hieraus die künftigen Ertragspotenziale speisen.

Positive Signale liefert das Kontaktlinsengeschäft von Bauch & Lomb, wobei vor allem das Biotrue-Produkte und Ultra-Kontaktlinsen gefragt sind. Und bei den Produktentwicklungen und Zulassungen steht eine ganze Reihe von aussichtsreichen Kandidaten an, die sich im Erfolgsfall positiv auf die Umsätze und Ergebnisse auswirken werden. Joe Papa kann hier dann aus dem Vollen schöpfen und entweder diese Präparate verkaufen, ein Joint-Venture mit anderen Arzneimittelriesen eingehen oder aber die Produkte im eigenen Portfolio behalten und so selbst den Benefit einfahren.

Und hier kommt eine weitere, vielleicht noch interessantere Option ins Spiel. Bausch Health könnte auch als Ganzes zu einem Übernahmeziel werden. Gerade wegen der hohen Verschuldung, was den Aktienkurs drückt und wegen der aussichtsreichen Produktpipeline. Einen bestimmenden Großaktionär gibt es nicht; allerdings hat John Paulson jüngst seine Aktienposition weiter aufgestockt und hält mit nun 25,9 Millionen Aktien einen Anteil am Unternehmen von 7,3 Prozent. Nach FIL Ltd. mit 9,44 Prozent ist er der zweitgrößte Anteilseigner und hat mehr als 16 Prozent seines Portfolios in Bausch Health investiert. Larry Robbins und Jeff Ubben folgen mit jeweils etwas mehr als 5 Prozent der Anteile.

Da Mario Gabelli nicht nur auf mögliche Übernahmeziele setzt, sondern sich vor allem dann positioniert, wenn er einen Auslöser wittert, dürfte es interessant sein zu sehen, ob auch Bausch Health in nächster Zeit wirklich Teil des Übernahmespiels im Gesundheitssektors wird. So oder so ist Bausch Health eine interessante Wette auf eine erfolgreiche Wiederauferstehung. Wenngleich Kurse von 200 Dollar und mehr wohl noch eine lange Zeit unerreichbar bleiben dürften.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 307771801