Portfoliocheck: Bei Slack setzt Frank Sands auf den First Mover-Effekt, trotz der mächtigen Konkurrenz

Frank Sands ist ein überaus erfolgreicher Investor, der sich bevorzugt in dominierende Wachstumsunternehmen engagiert mit langfristig profitablen Aussichten. Er leitet die gleichnamige Anlagegesellschaft Sands Capital Management seit mehr als 25 Jahren – inzwischen gemeinsam mit seinem Sohn Frank Sands Jr.

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. „Das Orakel von Omaha“ ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Und auch in einem weiteren Punkt folgt Sands Warren Buffett, denn auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

„Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

1. nachhaltiges überdurchschnittliches Gewinnwachstum

2. Marktführerschaft in ihrer jeweiligen Branche

3. Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

4. eine klare Philosophie sowie einen wertschöpfenden Fokus

5. Finanzstärke

6. angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

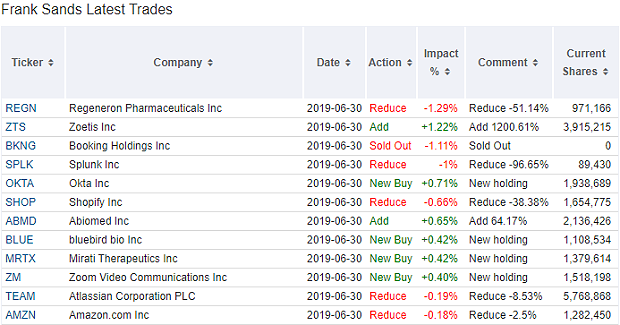

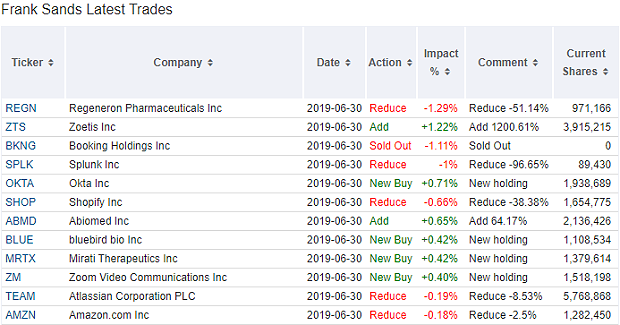

Top Transaktionen im zweiten Quartal

Im zweiten Quartal 2019 Frank Sands 79 Werte im Portfolio im Gesamtwert von 33,6 Milliarden Dollar und seine Turnover-Rate lag bei überschaubaren 6 Prozent. Bei seinen hoch gewichteten Technologiewerten verkaufte er doppelt so viel, wie er zugekauft hat, was einer Reduzierung von 1,3 auf 37,7 Prozent entsprach. Bei seinen am zweitstärksten gewichteten zyklischen Konsumwerten baute er nochmals um 0,3 auf jetzt 26 Prozent, während er den Healthcare-Sektor um 1,2 auf Prozent aufstockte. Auf Platz vier folgen unverändert die Financial Services mit 9,4 Prozent.

Die stärkste Auswirkung auf Frank Sands Portfolio hatte die Halbierung bei Regeneron Pharmaceuticals, doch dafür stockte er beinahe im gleichen Umfang bei Zoetis auf, einem Hersteller von Tierarzneimitteln und Impfstoffen für Haus- und Nutztiere. Bei Abiomed stockte er um 64 Prozent auf und mit Bluebird Bio und Mirati Therapeutics setzt er auf zwei neue Biotech-Pferde.

Bei Booking Holdings ist Sands nun komplett draußen und der Datanbankanalyst Splunk steht kurz vor dem finalen Exit, nachdem er hier bereits im ersten Quartal mit dem Abverkauf begonnen hatte. Des Weiteren hat er im Technologiebereich seine Shopify-Position um gut 38 Prozent reduziert und bei Amazon verkaufte er 2,5 Prozent seiner Aktien.

Nachdem er im ersten Quartal schon bei Twilio neu eingestiegen war, eröffnete Fran Sands im Technologiesektor nun weitere neue Positionen bei Okta, Zoom und auch bei Slack, dem führenden Anbieter von Business-Team-Cuoomunication-Software.

Top Positionen zum Ende des zweiten Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Frank Sands fokussiert sein Portfolio und mit knapp acht Prozent nimmt wieder Zahlungsdienstleister VISA die Spitzenposition ein, von der das Unternehmen zuletzt von Alibaba verdrängt worden war. Der chinesische Onlinegigant liegt nun nur noch auf dem dritten Rang mit 7,2 Prozent, da sich Amazon ganz knapp auf den zweiten Platz vorschieben konnte.

Es folgen wie bisher Netflix (5,4 Prozent) und ServiceNow (5,0 Prozent), sie soeben verkündet haben, dass der bisherige SAP-Chef Bill McDermott neuer CEO wird. Auf den weiteren Spitzenpositionen finden sich ansonsten mit Alphabet, Facebook, Salesforce und Adobe weiterhin die bekannten Größen des Technologie- und Internetsektors.

Aktie im Fokus: Slack Technologies

Slack ist ein schnell wachsendes Unternehmen, das eine neuartige Technologie eingeführt und salonfähig gemacht hat. Und ein bisschen erinnert dies an die Einführung des iPhones durch Apple, das den Smartphonemarkt komplett durcheinandergewirbelt hat, weil nicht mehr Tasten zur Eingabe nötig waren, sondern ein berührunsempfindliches Display und Wischgesten unsere Art des Kommunizierens und Konsumierens total verändert hat.

Apples Erfolg rührte allerdings auch daher, dass seine Hauptkonkurrenten BlackBerry und Microsoft diesen neuen Trend komplett verschlafen haben und meinten, eine solche Spielerei würde sich nicht durchsetzen.

Aus der Unternehmenskommunikation sind Emails kaum wegzudenken, während im privaten Bereich die Nutzer schon frühzeitig lieber auf Skype oder den AOL Messenger setzten und heute den Facebook Messenger nutzen und natürlich Whatsapp. In der Bürokommunikation haben sich diese Dienste nie wirklich durchgesetzt, aber Slack ist dies gelungen.

Denn das Unternehmen schuf eine Plattform, mit der ein moderner Kommunikationsprozess innerhalb von Teams möglich wurde und das über unterschiedliche Standorte hinweg. Die Plattform beschränkt sich nicht nur auf Texte und bewegte Bilder, sondern sie integrierte viele zusätzliche nützliche Funktionen, wie Dokumentenfreigabe, GIFs, Emojis. Und das kostenlos für die Nutzer, zumindest die Basisversion. Für professionellere Versionen mit mehr Features müssen die Unternehmen bezahlen.

Die kostenlose Variante war einer der Erfolgsgaranten, denn Slack wurde vor allem bei Startups im Silicon Valley sehr gut angenommen und schnell zum Standard. Größere Unternehmen folgten diesem Trend und bald wurde slacken zum Verb, wie zuvor bereits googeln.

Slack ist der First Mover in einem stark wachsenden und nachgefragten Segment, daher hatte das Unternehmen als Startup nie Probleme, frisches Geld zu bekommen, um seine hohen und steigenden Verluste auszugleichen. Unter ihnen findet sich auch der japanische Venture Capital-Geber Softbank Group, der kurz vor dem Börsengang mit 7,3 Prozent beteiligt war.

Und dieser Börsengang, der war schon etwas Besonderes. Denn als Ende Juni die Aktien erstmals an der New Yorker Börse notierten, da waren sie nicht auf klassische Art und Weise von einer Investmentbank den Anlegern zur Zeichnung angeboten worden, sondern Slack hatte sich für einen eher ungewöhnlichen Weg entschieden und seine Aktien einfach im Wege eines Direktlistings an die Börse gebracht. Das sparte erhebliche Kosten für Provisionen der Investmentbanker und wurde zu einem durchschlagenden Erfolg. Denn der vom Unternehmen festgesetzte Referenzkurs, mit dem die Aktien die Notierung aufnahmen, lag bei 26 Dollar, während die erste Kursfeststellung deutlich höher lag und die Aktien gingen an ihrem ersten Handelstag mit einem Kursplus von 48,5 Prozent und bei 38,62 Dollar aus dem Handel. Damit wurde das Unternehmen, das knapp 600 Millionen Dollar Umsatz macht, auf Schlag mit 19 Milliarden Dollar bewertet. Und die Altinvestoren waren entzückt und zu denen zählten neben Softbank Group so illustre Anleger wie Andreas Halvorsen, Paul Tudor Jones, George Soros und auch Frank Sands.

Inzwischen notiert die Aktie von Slack bei 21 Dollar und es ist ziemliche Ernüchterung eingetreten, nachdem sogar der Referenzkurs von 26 Dollar unterschritten wurde. Neben der zuletzt eingeleiteten allgemeinen Schwäche bei Technologieaktien, vor allem aus dem Bereich der Cloudservices, bereitet auch die hohe Bewertung und zunehmender Konkurrenzdruck den Anlegern Sorge.

Dabei ist zu berücksichtigen, dass es sich bei den Konkurrenten um keine Schwächlinge handelt, sondern um echte Schwergewichte. Slack hat den Vorteil, dass man als erstes am Markt war und früh Standards setzen konnte. Wenn Unternehmen erst einmal ihre interne konzernweite Mitarbeiterkommunikation auf Slack ausgerichtet haben, dann wechselnd sie nicht so schnell wieder. Herausfordernde Wechselprozesses sind eine Form des ökonomischen Burggraben und ein eindeutiger Vorteil für Slack. Das zeigt sich auch daran, dass die Kunden von Slack nicht nur an Bord bleiben, sondern immer weitere Zusatzdienste dazubuchen.

So gehören knapp 60 Prozent der DAX-Konzerne zu den zahlenden Kunden von Slack. Und das, obwohl Microsoft, wenn auch mit jahrelanger Verspätung, kraftvoll in den Markt drängte und nach Nutzerzahlen sogar an Slack vorbeiziehen konnte. Und Microsoft Teams, wie das Konkurrenzprodukt heißt, ist Teil von Office 365, so dass viele der Slack-Kunden dies mit ihren Office-Cloud-Service bereits bezahlen und dennoch weiter auf die kostenpflichtigen Dienste von Slack setzen. Das ist ein Zeichen von Stärke und Dominanz und spricht klar für die Anwendungen von Slack.

Da der Markt für clousbasierte interne Unternehmenskommunikation stark wächst, ist auch Platz für zwei starke, erfolgreiche Spieler in dem Markt. Doch auch Facebook rückt Slack mit seinem Facebook Workplace auf die Pelle und kann auf einen breiten Nutzerstamm verweisen, während Amazons neuer Dienst Alexa for Business auch nicht unterschätzt werden sollte. Amazon wird zwar hauptsächlich als Einkaufsparadies und Streamingdienst wahrgenommen, aber im Hintergrund agiert Amazon längst als Service- und Finanzdienstleister für die vielen Händler, die über die Amazon-Plattform ihre Waren anbieten. Wie auch Facebook hat Amazon daher bereits viele Businesskunden, für die die hausinternen Kommunikationsangebote nur ein weiteres Add-on darstellen würden.

Slack hat die Nase vorn. Noch…

Slack hat die Nase vorn und den eindeutigen Vorteil, dass man der erste Anbieter im Markt war und von Anfang an ein funktionelles und sexy Produkt bieten konnte. Hohe Wechselhemmnisse bieten einen Burggraben, aber auf dem kann sich Slack nicht ewig ausruhen. Denn die Konkurrenz, angeführt von Microsoft, Facebook und Amazon, schläft nicht und wird in diesem Segment nicht denselben Fehler machen, wie seinerzeit beim iPhone, wo man dem neuen, innovativen Anbieter Apple kampflos das Feld überließ. Und ihn so erst zu dem Gigant heranwachsen ließ, der ihnen heute allen das Leben so schwer macht.

Frank Sands setzt bevorzugt auf Branchenführer mit starken Wettbewerbsvorteilen und einzigartigen Geschäftsmodellen, die eine klare Philosophie sowie einen wertschöpfenden Fokus haben. Bei Slack fühlt er sich daher gut aufgehoben und die Chancen stehen gut, dass Slack sich auch gegen die starken Wettbewerber behaupten kann. Auch wenn insbesondere Microsoft einen sehr langen Atem und schier unerschöpfliche Finanzkräfte hat, so dass Slack immer zwei Schritte voraus bleiben muss, um nicht von Microsoft abgehängt zu werden.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 264812100

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht; wie Warren Buffett sieht er hier keinen Zwiespalt mehr. „Das Orakel von Omaha“ ist inzwischen der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor. Vielmehr müsse man jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Und auch in einem weiteren Punkt folgt Sands Warren Buffett, denn auch er konzentriert seine Investments auf die besten Werte und verzichtet auf eine zu breite Streuung. Und hier schließt sich der Kreis zu einer weiteren Börsenlegende: Philip A. Fisher.

„Anleger sollten peinlich genau darauf achten, nicht die meisten, sondern die besten Aktien zu halten. Bei Aktien kann Masse niemals mehr als schwacher Ersatz für Klasse sein."

(Philip A. Fisher)

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

1. nachhaltiges überdurchschnittliches Gewinnwachstum

2. Marktführerschaft in ihrer jeweiligen Branche

3. Burggraben: starke Wettbewerbsvorteile, einzigartiges Geschäftsmodell

4. eine klare Philosophie sowie einen wertschöpfenden Fokus

5. Finanzstärke

6. angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

Top Transaktionen im zweiten Quartal

Im zweiten Quartal 2019 Frank Sands 79 Werte im Portfolio im Gesamtwert von 33,6 Milliarden Dollar und seine Turnover-Rate lag bei überschaubaren 6 Prozent. Bei seinen hoch gewichteten Technologiewerten verkaufte er doppelt so viel, wie er zugekauft hat, was einer Reduzierung von 1,3 auf 37,7 Prozent entsprach. Bei seinen am zweitstärksten gewichteten zyklischen Konsumwerten baute er nochmals um 0,3 auf jetzt 26 Prozent, während er den Healthcare-Sektor um 1,2 auf Prozent aufstockte. Auf Platz vier folgen unverändert die Financial Services mit 9,4 Prozent.

Die stärkste Auswirkung auf Frank Sands Portfolio hatte die Halbierung bei Regeneron Pharmaceuticals, doch dafür stockte er beinahe im gleichen Umfang bei Zoetis auf, einem Hersteller von Tierarzneimitteln und Impfstoffen für Haus- und Nutztiere. Bei Abiomed stockte er um 64 Prozent auf und mit Bluebird Bio und Mirati Therapeutics setzt er auf zwei neue Biotech-Pferde.

Bei Booking Holdings ist Sands nun komplett draußen und der Datanbankanalyst Splunk steht kurz vor dem finalen Exit, nachdem er hier bereits im ersten Quartal mit dem Abverkauf begonnen hatte. Des Weiteren hat er im Technologiebereich seine Shopify-Position um gut 38 Prozent reduziert und bei Amazon verkaufte er 2,5 Prozent seiner Aktien.

Nachdem er im ersten Quartal schon bei Twilio neu eingestiegen war, eröffnete Fran Sands im Technologiesektor nun weitere neue Positionen bei Okta, Zoom und auch bei Slack, dem führenden Anbieter von Business-Team-Cuoomunication-Software.

Top Positionen zum Ende des zweiten Quartals

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Frank Sands fokussiert sein Portfolio und mit knapp acht Prozent nimmt wieder Zahlungsdienstleister VISA die Spitzenposition ein, von der das Unternehmen zuletzt von Alibaba verdrängt worden war. Der chinesische Onlinegigant liegt nun nur noch auf dem dritten Rang mit 7,2 Prozent, da sich Amazon ganz knapp auf den zweiten Platz vorschieben konnte.

Es folgen wie bisher Netflix (5,4 Prozent) und ServiceNow (5,0 Prozent), sie soeben verkündet haben, dass der bisherige SAP-Chef Bill McDermott neuer CEO wird. Auf den weiteren Spitzenpositionen finden sich ansonsten mit Alphabet, Facebook, Salesforce und Adobe weiterhin die bekannten Größen des Technologie- und Internetsektors.

Aktie im Fokus: Slack Technologies

Slack ist ein schnell wachsendes Unternehmen, das eine neuartige Technologie eingeführt und salonfähig gemacht hat. Und ein bisschen erinnert dies an die Einführung des iPhones durch Apple, das den Smartphonemarkt komplett durcheinandergewirbelt hat, weil nicht mehr Tasten zur Eingabe nötig waren, sondern ein berührunsempfindliches Display und Wischgesten unsere Art des Kommunizierens und Konsumierens total verändert hat.

Apples Erfolg rührte allerdings auch daher, dass seine Hauptkonkurrenten BlackBerry und Microsoft diesen neuen Trend komplett verschlafen haben und meinten, eine solche Spielerei würde sich nicht durchsetzen.

Aus der Unternehmenskommunikation sind Emails kaum wegzudenken, während im privaten Bereich die Nutzer schon frühzeitig lieber auf Skype oder den AOL Messenger setzten und heute den Facebook Messenger nutzen und natürlich Whatsapp. In der Bürokommunikation haben sich diese Dienste nie wirklich durchgesetzt, aber Slack ist dies gelungen.

Denn das Unternehmen schuf eine Plattform, mit der ein moderner Kommunikationsprozess innerhalb von Teams möglich wurde und das über unterschiedliche Standorte hinweg. Die Plattform beschränkt sich nicht nur auf Texte und bewegte Bilder, sondern sie integrierte viele zusätzliche nützliche Funktionen, wie Dokumentenfreigabe, GIFs, Emojis. Und das kostenlos für die Nutzer, zumindest die Basisversion. Für professionellere Versionen mit mehr Features müssen die Unternehmen bezahlen.

Die kostenlose Variante war einer der Erfolgsgaranten, denn Slack wurde vor allem bei Startups im Silicon Valley sehr gut angenommen und schnell zum Standard. Größere Unternehmen folgten diesem Trend und bald wurde slacken zum Verb, wie zuvor bereits googeln.

Slack ist der First Mover in einem stark wachsenden und nachgefragten Segment, daher hatte das Unternehmen als Startup nie Probleme, frisches Geld zu bekommen, um seine hohen und steigenden Verluste auszugleichen. Unter ihnen findet sich auch der japanische Venture Capital-Geber Softbank Group, der kurz vor dem Börsengang mit 7,3 Prozent beteiligt war.

Und dieser Börsengang, der war schon etwas Besonderes. Denn als Ende Juni die Aktien erstmals an der New Yorker Börse notierten, da waren sie nicht auf klassische Art und Weise von einer Investmentbank den Anlegern zur Zeichnung angeboten worden, sondern Slack hatte sich für einen eher ungewöhnlichen Weg entschieden und seine Aktien einfach im Wege eines Direktlistings an die Börse gebracht. Das sparte erhebliche Kosten für Provisionen der Investmentbanker und wurde zu einem durchschlagenden Erfolg. Denn der vom Unternehmen festgesetzte Referenzkurs, mit dem die Aktien die Notierung aufnahmen, lag bei 26 Dollar, während die erste Kursfeststellung deutlich höher lag und die Aktien gingen an ihrem ersten Handelstag mit einem Kursplus von 48,5 Prozent und bei 38,62 Dollar aus dem Handel. Damit wurde das Unternehmen, das knapp 600 Millionen Dollar Umsatz macht, auf Schlag mit 19 Milliarden Dollar bewertet. Und die Altinvestoren waren entzückt und zu denen zählten neben Softbank Group so illustre Anleger wie Andreas Halvorsen, Paul Tudor Jones, George Soros und auch Frank Sands.

Inzwischen notiert die Aktie von Slack bei 21 Dollar und es ist ziemliche Ernüchterung eingetreten, nachdem sogar der Referenzkurs von 26 Dollar unterschritten wurde. Neben der zuletzt eingeleiteten allgemeinen Schwäche bei Technologieaktien, vor allem aus dem Bereich der Cloudservices, bereitet auch die hohe Bewertung und zunehmender Konkurrenzdruck den Anlegern Sorge.

Dabei ist zu berücksichtigen, dass es sich bei den Konkurrenten um keine Schwächlinge handelt, sondern um echte Schwergewichte. Slack hat den Vorteil, dass man als erstes am Markt war und früh Standards setzen konnte. Wenn Unternehmen erst einmal ihre interne konzernweite Mitarbeiterkommunikation auf Slack ausgerichtet haben, dann wechselnd sie nicht so schnell wieder. Herausfordernde Wechselprozesses sind eine Form des ökonomischen Burggraben und ein eindeutiger Vorteil für Slack. Das zeigt sich auch daran, dass die Kunden von Slack nicht nur an Bord bleiben, sondern immer weitere Zusatzdienste dazubuchen.

So gehören knapp 60 Prozent der DAX-Konzerne zu den zahlenden Kunden von Slack. Und das, obwohl Microsoft, wenn auch mit jahrelanger Verspätung, kraftvoll in den Markt drängte und nach Nutzerzahlen sogar an Slack vorbeiziehen konnte. Und Microsoft Teams, wie das Konkurrenzprodukt heißt, ist Teil von Office 365, so dass viele der Slack-Kunden dies mit ihren Office-Cloud-Service bereits bezahlen und dennoch weiter auf die kostenpflichtigen Dienste von Slack setzen. Das ist ein Zeichen von Stärke und Dominanz und spricht klar für die Anwendungen von Slack.

Da der Markt für clousbasierte interne Unternehmenskommunikation stark wächst, ist auch Platz für zwei starke, erfolgreiche Spieler in dem Markt. Doch auch Facebook rückt Slack mit seinem Facebook Workplace auf die Pelle und kann auf einen breiten Nutzerstamm verweisen, während Amazons neuer Dienst Alexa for Business auch nicht unterschätzt werden sollte. Amazon wird zwar hauptsächlich als Einkaufsparadies und Streamingdienst wahrgenommen, aber im Hintergrund agiert Amazon längst als Service- und Finanzdienstleister für die vielen Händler, die über die Amazon-Plattform ihre Waren anbieten. Wie auch Facebook hat Amazon daher bereits viele Businesskunden, für die die hausinternen Kommunikationsangebote nur ein weiteres Add-on darstellen würden.

Slack hat die Nase vorn. Noch…

Slack hat die Nase vorn und den eindeutigen Vorteil, dass man der erste Anbieter im Markt war und von Anfang an ein funktionelles und sexy Produkt bieten konnte. Hohe Wechselhemmnisse bieten einen Burggraben, aber auf dem kann sich Slack nicht ewig ausruhen. Denn die Konkurrenz, angeführt von Microsoft, Facebook und Amazon, schläft nicht und wird in diesem Segment nicht denselben Fehler machen, wie seinerzeit beim iPhone, wo man dem neuen, innovativen Anbieter Apple kampflos das Feld überließ. Und ihn so erst zu dem Gigant heranwachsen ließ, der ihnen heute allen das Leben so schwer macht.

Frank Sands setzt bevorzugt auf Branchenführer mit starken Wettbewerbsvorteilen und einzigartigen Geschäftsmodellen, die eine klare Philosophie sowie einen wertschöpfenden Fokus haben. Bei Slack fühlt er sich daher gut aufgehoben und die Chancen stehen gut, dass Slack sich auch gegen die starken Wettbewerber behaupten kann. Auch wenn insbesondere Microsoft einen sehr langen Atem und schier unerschöpfliche Finanzkräfte hat, so dass Slack immer zwei Schritte voraus bleiben muss, um nicht von Microsoft abgehängt zu werden.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 264812100