Portfoliocheck: Buffett stockt im Energiesektor weiter auf. Und hat hier die größten Probleme

Warren Buffett gilt als der beste Investor der Welt und seine Erfolgsbilanz ist atemberaubend. Wie die meisten Anleger probierte er zuerst verschiedene Methoden aus, sogar Charttechnik, bis er auf das Buch „The Intelligent Investor“ von Benjamin Graham stieß, das ihm die Augen öffnete. Seitdem ist Buffett überzeugter Value-Investor und Fundamentaldaten sind die Basis seiner Investmententscheidungen. Graham war selbst Investor und hatte mit seinem Werk „Security Analysis“, das er gemeinsam mit David Dodd verfasst hatte, beim jungen Warren bleibenden Eindruck hinterlassen. In diesem Standardwerk legte Graham seine Erkenntnisse aus dem Börsencrash von 1929 und der folgenden Weltwirtschaftskrise dar, die als „die große Depression“ in die Geschichtsbücher einging. Zudem lehrte Graham an der Columbia Universität und Buffett setzte alles daran, bei hm studieren zu können. Sie beeindruckten sich gegenseitig und so nahm Buffett nach dem erfolgreichen Abschluss seines Studiums eine Tätigkeit in Grahams Investmentfirma auf.

Charlie Munger: Der Architekt von Berkshire Hathaway

Zu einem weiteren entscheidenden Wendepunkt in Buffetts Investorenleben führte seine Bekanntschaft mit dem Rechtsanwalt und Investor Charlie Munger. Dieser lenkte Buffetts Blick auf die Qualität der Unternehmen und auf ihre Alleinstellungsmerkmale im Wettbewerb. In der Folgezeit wurde der Moat, der ökonomische Burggraben, zum Schlüsselfaktor für Buffetts Anlageentscheidungen und seinen außergewöhnlichen Erfolg. Seine größte Fehlentscheidung als Investor war die Übernahme des siechenden Textilunternehmens Berkshire Hathaway, das ihm nach Grahams Methode als äußerst günstig erschien. Doch die US-Textilindustrie starb in den 1960er-Jahren durch die existenzbedrohende Billigkonkurrenz aus Asien. Buffett sah seinen Fehler ein und machte aus Berkshire seine persönliche Vermögensverwaltung, indem er alle seine Aktieninvestments in die Firma einbrachte. Anschließend formte er daraus die heute legendäre Heimat vieler Ausnahmeunternehmen und setzte dabei zunehmend auf die Prinzipien Charlie Mungers – den er 1978 auch als Partner bei Berkshire Hathaway gewann.

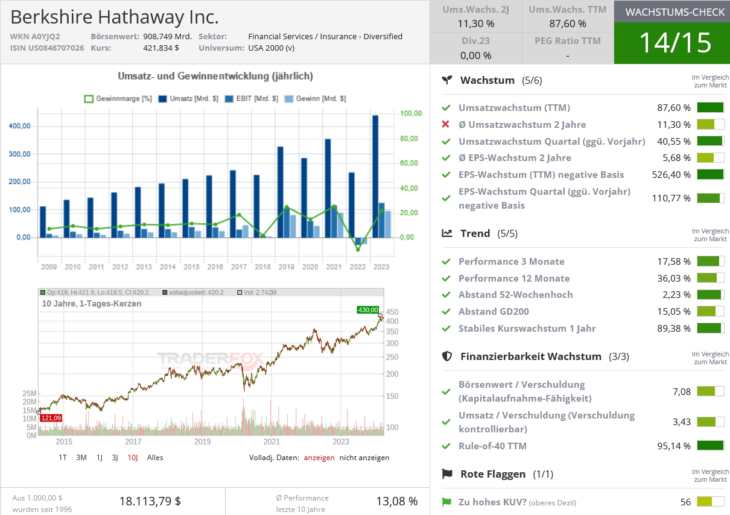

Die beiden schufen eine unvergleichliche „Compounding-Maschine“, deren Wert sich immer weiter erhöhte. Über einen Zeitraum von mehr als 60 Jahren hinweg liegt der Wertzuwachs bei beeindruckenden 20 % und dabei konnte das „Orakel von Omaha“, wie Buffett von seinen Fans auch genannt wird, in der Einzelbetrachtung den S&P 500 in den meisten Jahren schlagen. Der Aktienkurs ihrer Investmentholding Berkshire Hathaway folgte den Erfolgen von 12 USD, die Buffett 1964 dafür bezahlt hatte, bis auf das bisherige Allzeithoch bei knapp 635.000 USD, das die A-Aktie Anfang März 2024 markierte. Die Marktkapitalisierung nähert sich damit der Grenze von 1 Bio. USD weiter an.

Im Dezember 2023 und kurz vor seinem 100sten Geburtstag verstarb Charlie Munger und hinterlässt eine gewaltige Lücke. In Warren Buffetts Leben und als einer der schlausten Köpfe unserer Zeit. Dem Investorenbrief zum Geschäftsjahr 2023 an die Aktionäre von Berkshire Hathaway stellte Warren Buffett einen sehr persönlichen Nachruf auf seinen kürzlich verstorbenen Freund, Mentor und Kollegen Charlie Munger voran und würdigte darin die prägende Rolle Charlie Mungers auf ihn, Warren Buffett, seinen Investmentprozess und für den herausragenden Erfolg von Berkshire Hathaway als Unternehmen und Investment. Buffett bezeichnete Munger als den „Architekten von Berkshire Hathaway“ und versicherte den Aktionären, Berkshire sei „für die Ewigkeit gebaut“ und könne selbst einer beispiellosen finanziellen Katastrophe standhalten.

Er schränkte zugleich jedoch ein, künftig werde Berkshire sich wohl nur noch „etwas besser“ als eine durchschnittliche US-Firma entwickeln, weil die erreichte Größe die attraktiven Investmentmöglichkeiten zunehmend einenge. Alles über „ein bisschen besser“ hinaus sei Wunschdenken. Wichtiger sei aber, dass Berkshire mit einem geringeren Risiko eines Totalverlustes arbeite.

Buffetts Investmentprinzipien

Buffett setzt auf Qualitätsunternehmen mit starker Marktstellung und Preissetzungsmacht, deren Gewinne absehbar noch möglichst lange steigen. Für diese Unternehmen ist er bereit, höhere Preise zu bezahlen; aber nicht zu hoch. Denn jedes noch so starke Unternehmen kann sich in ein lausiges Investment verwandeln, wenn man zu viel dafür bezahlt, warnt Buffett. Doch wenn er das richtige Unternehmen gefunden hat, bleibt er „möglichst für immer“ investiert. Und so finden sich unter seinen Top-Werten viele, die er schon seit Jahrzehnten im Depot hat.

Starke Geschäftszahlen

Der Erfolg gibt ihm nach wie vor Recht. Im 4. Quartal fuhr Berkshire einen rekordverdächtigen Gewinn von 39,5 Mrd. USD ein, der allerdings ganz überwiegend aus nicht realisierten Kursgewinnen bestand. Operativ erzielte Berkshire einen Quartalsgewinn von 8,5 Mrd. USD und für das Gesamtjahr 2023 waren es mit 37,35 Mrd. USD 17 % mehr als im Vorjahr.

Buffett betonte, Berkshire verfüge zum Jahresende mit 561 Mrd. USD über das mit großem Abstand größte Nettovermögen aller amerikanischen Unternehmen und stehe für 6 % des Gesamtvermögens aller S&P-500-Unternehmen. Zudem könne Berkshire auf Barmittel in Höhe von 167,6 Mrd. USD zurückgreifen und übertraf mit diesem neuen Rekordwert die 157,2 Mrd. USD von Ende September. Das ist bemerkenswert. Einerseits findet Buffett immer weniger kaufenswerte Unternehmen zu akzeptablen Preisen, während ihm Berkshires operative Einheiten wie die Eisenbahn BNSF, BH Energy oder die Versicherungsunternehmen sowie die Dividendenzahlungen seiner Beteiligungen immer wieder frische Milliarden in die Kasse spülen – für 2024 kann er alleine 6 Mrd. USD an Dividendeneinnahmen erwarten. Andererseits hält sich der Cashanteil am Gesamtvermögen von Berkshire seit Jahren ziemlich konstant, denn auch der Wert der Vermögensanlagen ist ebenfalls gestiegen. Genau genommen liegt Buffetts Cashquote mit 14,2 % auf dem Niveau der letzten 25 Jahre und sogar unter dem von 2016 bis 2021. Mit diesem Cashberg stellt Buffett sicher, dass Berkshire und seine Tochterunternehmen niemals von externen Kapitalgebern abhängig sein werden, wie er bereits in der Globalen Finanzkrise 2008/09 unter Beweis stellte oder während der Coronapandemie. In solchen Phasen kann Berkshire vielmehr antizyklisch Ausverkaufschancen wahrnehmen.

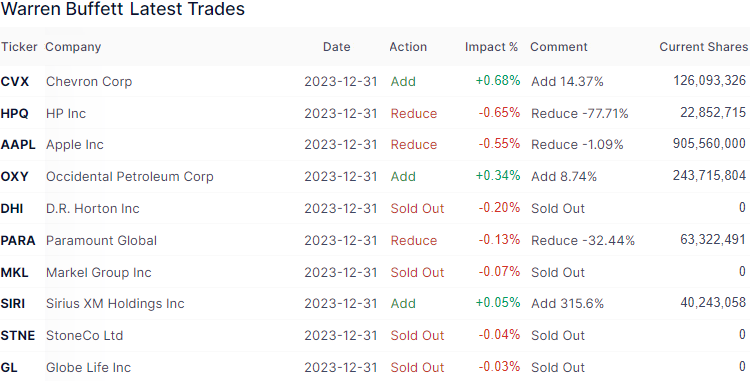

Top Transaktionen im 4. Quartal 2023

Aber danach sehen die Börsen momentan nicht aus und so hielt sich Buffett im letzten Quartal mit Transaktionen erneut sehr zurück; seine Turnoverrate liegt erneut bei lediglich 1 %.

Ausgestiegen ist Buffett bei D.R. Horton, einem der größten amerikanischen Hausbauer. Hier hatte er 2. Quartal 2023 fast 6 Mio. Anteile erworben und nach zwischenzeitlich starken Kurszuwächsen warf er die Aktien nun aus dem Depot.

Ebenfalls vollständig getrennt hat er sich von der oft als „Baby-Berkshire“ bezeichneten Markel Corp., vom brasilianischen FinTech StoneCo sowie seinem Langzeitinvestment im Versicherungssektor Globe Life. Zudem reduzierte er seinen Anteil an HP weiter deutlich, so dass der Depotanteil inzwischen auf unter 0,2 % gefallen ist.

Beim Medien- und Streamingunternehmen Paramount Global läuft es nicht rund und Buffett stößt seine Anteile kontinuierlich weiter ab. Ungeachtet mehrerer öffentlich diskutierter Übernahmeangebote für das Gesamtunternehmen oder lediglich des Filmstudios. „Streaming-King“ Netflix scheint die „Streaming-Wars“ für sich entschieden zu haben, auch gegen Disney, Amazon Prime und Warner Bros. Discovery, die wieder zunehmend Kooperationen mit Netflix eingehen (müssen), weil sie die hohen Kosten für neue Filmproduktionen nicht mehr stemmen können und Nutzer an Netflix verlieren.

Des Weiteren hat Buffett bei Apple seinen Bestand reduziert. Da in Berkshires Aufstellung allerdings auch die Aktienpositionen einiger Töchter, wie von BH Energy, der Versicherungsunternehmen oder Alleghany aufgeführt werden, kann es sich auch um eine Disposition von diesen handeln, so dass in die Depotveränderung nicht allzu viel hineingedeutet werden sollte.

Aber Buffett hat auch Geld ausgegeben. Wir blicken zuerst auf das, was nicht zu sehen ist: Buffett hat bei der US-Börsenaufsicht eine Ausnahmegenehmigung erwirkt, um Aktien einer großen US-Gesellschaft kaufen zu können, ohne die Transaktionen öffentlich machen zu müssen. Das läuft bereits seit dem 3. Quartal 2023, wo er hierfür 1,7 Mrd. USD investierte und im 4. Quartal könnten es weitere 3,6 Mrd. USD gewesen sein. Sobald er mit seinen Ankäufen fertig ist, wird die Offenlegung erfolgen.

Offensichtlich aufstocken tut Buffett hingegen weiter bei Sirius XM Holdings Inc, der Muttergesellschaft der Sirius XM Radio Inc., eines amerikanischen Satellitenradioanbieters. Seit Sirius XM Radio Anfang 2009 in finanzielle Schieflage geriet, hält das Medienunternehmen Liberty Media des umtriebigen John Malone die Mehrheit an Sirius XM. Im Zuge einer Umorganisation bei den Beteiligungen von Liberty Media bekamen deren Aktionäre Anteile von Sirius XM Holdings ins Depot gebucht und Buffett kauft seitdem zu; er setzte seine Ankäufe auch in den letzten Wochen weiter fort.

Und dann hat er im Energiesektor weiter aufgestockt. Beim Explorer Occidental Petroleum kauft er schon länger immer wieder zu und baut seinen Anteil aus. So auch im 4. Quartal 2023 und auch schon 2024 und inzwischen hält er rund 248 Mio. Aktien. Daneben besitzt Buffett auch noch für rund 10 Mrd. USD OXY-Vorzugsaktien mit einer Dividende von 8 % sowie Optionsscheine zum Kauf weiterer Stammaktien, mit der Occidental 2019 die teure Übernahme des Wettbewerbers Anadarko Petroleum finanziert hatte. Charlie Munger erklärte Berkshires Engagement Mitte 2023 so: „Es liegt auf der Hand, dass das Permian Basin unser Ölvorkommen Nr. 1 ist und wir kein anderes haben. Deshalb haben wir OXY natürlich bei der Finanzierung der Übernahme von Anadarko geholfen“. Weitere Zukäufe schloss Buffett explizit nicht aus, eine Komplettübernahme hingegen schon. Er hat die behördliche Erlaubnis, auf insgesamt bis zu 50 % aufzustocken.

Daneben kaufte Buffett Anteile am Öl- und Gas-Multi Chevron. Hier war er erstmals im 3. Quartal 2020 eingestiegen und hat seitdem seine Anteile öfter aufgestockt und mal wieder reduziert.

Was Buffetts 13F-Formular nicht zeigt, ist seine Beteiligung am chinesischen Elektroauto-Hersteller BYD. Diese Aktien werden über die Berkshire-Tochter BH Energy gehalten; der 20-prozentige Anteil wurde 2008 für 230 Mio. USD gekauft und legte in der Spitze im Juni 2022 auf 9,5 Mrd. USD zu. Hier hatte Berkshire eine jährliche Rendite von 30 % erzielt und seitdem reduziert man seinen Anteil kontinuierlich auf inzwischen nur noch 8 %.

Seit Mitte Januar 2024 gehört auch Pilot Travel Centres, der mit 750 Standorten in den USA und Kanada führende Betreiber von Autohöfen in Nordamerika, vollständig zu Berkshire. Buffett übernahm die restlichen 20 %, nachdem er die ersten 40 % in 2017 und weitere 40 % Anfang 2023 übernommen hatte.

Zudem war Buffett im Sommer 2020 und damit mitten im Corona-Absturz bei den fünf großen japanischen Handelshäusern Itochu, Marubeni, Mitsubishi, Mitsui und Sumitomo mit jeweils rund 6 % eingestiegen und im 1. Quartal 2023 die Positionen auf jeweils rund 7,4 % Anteil aufgestockt. Die Wetten haben sich bisher für ihn ausgezahlt und Buffett äußerte sich derart, dass er – in Absprache mit den Unternehmenslenkern – seinen Bestand durchaus auch auf bis zu 9,9 % ausbauen würde. Japanische Unternehmen seien "immer eine Überlegung wert", meinte er und die fünf Handelshäuser stellen einen breiten Querschnitt durch die gesamte japanische Wirtschaft dar.

Weiteres Geld floss in Anleihen. Buffett kaufte für 5,8 Mrd. US-Schatzbriefe hinzu und erhöhte damit Berkshires Bestand auf insgesamt 133,4 Mrd. Er bevorzugt kurzfristige Schatzanweisungen, die innerhalb eines Jahres fällig werden, weil sie Liquidität bieten. Er erklärte hierzu: "Wir sind nach wie vor der Meinung, dass die Aufrechterhaltung einer ausreichenden Liquidität von größter Bedeutung ist, und wir bestehen bei kurzfristigen Anlagen auf Sicherheit vor Rendite". Und auch bei Aktienrückkäufen bleibt Buffett gierig. Im 4. Quartal steckte er 2,2 Mrd. USD in Berkshire-Aktien und bis einschließlich 6. März 2024 waren es weitere 2,23 Mrd. USD.

Top-Positionen zum Ende des 4. Quartals 2023

Ende 2023 hatte Buffett 41 Aktienpositionen im Depot, darunter fanden sich keine Neuaufnahmen. Der Gesamtwert seines Aktienportfolios stieg im Quartal um 11 % auf 347 Mrd. USD. Technologieunternehmen dominieren mit 51,5 % (Q3: 52,1) vor Finanzwerten mit 24,3 % (Q3: 22,0), defensiven Konsumwerten mit 10,9 % (Q3: 11,4), dem Energiesektor mit 9,6 % (Q3: 10,6) und Kommunikationsdiensten mit 1,9 % (Q3: 2,0).

Allerdings steht das US-Aktienportfolio zusammen mit dem Cashbestand lediglich für etwa die Hälfte der Vermögenswerte von Berkshire Hathaway. Hinzu kommen noch die vielen nicht börsennotierten Tochterunternehmen sowie einige Anleihen und ausländische Aktienbeteiligungen, die nicht in seinen 13F-Formularen auftauchen.

Buffetts Depot ist stark fokussiert: Die fünf Top-Aktien stehen für knapp 80 % des Gesamtwerts. Alter und neuer Depotspitzenreiter ist Apple. Der iPhone-Konzern steht für 50 % von Berkshires Aktienportfolio. Dank deren ausgedehnter Aktienrückkäufe steigt Buffetts Anteil auch ohne eigenes Zukaufen weiter an, von 5,82 auf inzwischen 5,86 %. Dem Anlegermagazin Barron's zufolge hat Apple seit 2018 durch aggressive Rückkäufe die Anzahl der ausstehenden Aktien um fast 25 % reduziert. Die Netto-Cashposition des Unternehmens sank in dieser Zeit von 163 Mrd. auf zuletzt 51 Mrd. USD.

Die Bank of America bringt 10 % auf die Waage und die drittplatzierte American Express 8,2 %. An dem Kreditkartenpionier hält Buffett knapp 21 % und mit 29 Jahren Zugehörigkeit ist es Buffetts zweitälteste Position im Depot.

Mit inzwischen 35 Jahren Zugehörigkeit ist die mit 6,8 % viertplatzierte Beteiligung an Coca-Cola Buffetts älteste noch im Portfolio vorhandene Position. Buffett hat für seine 400 Mio. Anteile insgesamt rund 1,29 Mrd. USD investiert und bekommt dafür inzwischen 736 Mio. USD an Dividenden – pro Jahr! Dies entspricht ungefähr 2,155 Mio. USD an Dividendeneinnahmen pro Tag, 89.805 USD pro Stunde, 1.497 USD pro Minute oder fast 24,95 USD in jeder einzelnen Sekunde. Die jährliche Dividendenausschüttung ergibt eine Kostenrendite (Yield on Cost) von 59,7 %. Berkshire erhält also seine ursprüngliche Investition jedes zweite Jahr allein in Form von Dividenden zurück.

Mit solchen imposanten Werten kann Chevron nicht mithalten. Mit 5,4 % Gewichtung liegt der Energieriese souverän auf dem fünften Rang, trotz anhaltender Kursschwäche in 2023. Erst seit dem Jahreswechsel kann der Kurs im Zuge steigender Ölpreise Boden gutmachen. Das gilt auch für die sechstplatzierte Occidental Petroleum, die es dank der fortgesetzten Zukäufe inzwischen auf 4,2 % bringt. Der Ölexplorer hat Ende November angekündigt, seinen nicht-börsennotierten Wettbewerber CrownRock für mehr als 10 Mrd. USD inkl. Schulden übernehmen zu wollen und forciert damit die Konzentrationswelle im US-Schiefergassektor. Zur Finanzierung soll OXY dafür seinen 49%igen Anteil an Western Midstream Partners zum Verkauf gestellt haben, einen auf Erdgas fokussierten Pipelinebetreiber mit einem Marktwert von mehr als 18 Mrd. USD inklusive Schulden.

Es folgt Kraft Heinz vor der Ratingagentur Moody’s, die mit 24 Jahren Buffetts drittälteste Position ist. Dahinter liegt Dialysespezialist DaVita, an dem Buffett schon länger fast 40 % der Anteile hält und das Schlusslicht in der Top 10 bildet die sich im Turnaround befindliche US-Großbank Citigroup.

Sind Energienetze kein gutes Business mehr?

Und das führt uns zurück zu einer gewichtigen, aber nicht börsennotierten Beteiligung von Berkshire: BH Energy. Buffett bezeichnete BHE in seinem Aktionärsbrief als „schwerwiegende Ergebnisenttäuschung im vergangenen Jahr“.

Insbesondere das regulatorische Klima in einigen US-Bundesstaaten male das Schreckgespenst einer Null-Profitabilität oder sogar eines Konkurses an die Wand. Dies sei beim größten kalifornischen Versorgungsunternehmen (PG&E) bereits eingetreten und drohe auf Hawaii. Mehr als ein Jahrhundert lang hätten die Stromversorger enorme Summen aufgenommen, um ihr Wachstum zu finanzieren, indem sie sich von Staat zu Staat eine feste Eigenkapitalrendite versprachen. So seien sehr langfristige Investitionen in die Stromnetze finanziert worden und die bisher vorausschauende Regulierung sichere die zur Tilgung nötigen Einnahmen im Gegenzug ab. So habe das umfangreiche, mehrere Bundesstaaten umfassende Übertragungsprojekt von BHE im Westen der USA 2006 begonnen und sei noch einige Jahre von seiner Fertigstellung entfernt. Letztendlich wird es 10 Bundesstaaten versorgen, die 30 % der Fläche der USA ausmachen.

Der Ansatz der "Sicherheitsmarge" erschien den Regulierungsbehörden, Investoren und der Öffentlichkeit vernünftig. Doch nun sei dieser Pakt mit festen, aber zufriedenstellenden Renditen in einigen Bundesstaaten gebrochen worden. Der Klimawandel und möglicherweise künftig geforderte unterirdische Übertragungsleitungen bereiten zusätzlich Sorgen angesichts der enormen Kosten. Berkshire habe eine bestmögliche Schätzung für die Höhe der entstandenen Verluste vorgenommen. Diese Kosten seien durch Waldbrände entstanden, deren Häufigkeit und Intensität zugenommen haben und wahrscheinlich weiter zunehmen werden.

Die Stromnachfrage steigt stark an, auch durch den Boom bei Künstlicher Intelligenz und dem Neubau der dafür erforderlichen Rechenzentren. Gleichzeitig sollen regenerative Energiequellen lieber gestern als morgen fossile Energieträger ersetzen und das bringe sehr hohe Investitionen mit sich. Gleichzeitig gibt es politische Initiativen, private Stromkunden vor steigenden Kosten zu schützen. Buffett befürchtet zurecht, dass dieses Ungleichgewicht einseitig zulasten der Stromkonzerne und Netzbetreiber austariert werden könnte. Um zu überleben, könnten diese gezwungen sein, sich in den Konkurs zu retten, um sich so ihrer Schuldenlast zu entledigen. Mit entsprechenden negativen Folgen für die Eigentümer und Aktionäre, die dabei viel Kapital verlieren würden. Buffett versichert, dass Berkshire und BH Energy finanziell solide genug aufgestellt seien, um damit fertig zu werden. Aber dieses drohende Schicksal versehe weitere Investitionen in diesem Bereich mit großen Fragezeichen – und das ist genau das Gegenteil von dem, was die Regierung will und was für die Energietransformation nötig ist.

Damit stehen Buffett und die USA nicht allein da. Auch in Deutschland stellt sich das Problem, dass ein Ende der Gasversorgung Millionen Kilometer von Gasnetzen überflüssig und wertlos machen, während gleichzeitig die Stromnetze massiv ausgebaut werden sollen. Darüber hinaus sollen bundesweit Nachversorgungsnetze aufgebaut werden, für die die Gasnetze leider nicht zu nutzen sind. Die nötigen dreistelligen Milliardenbeträge können weder die regionalen Energienetzbetreiber aufbringen und auch nicht die großen Player wie Eon. Es sei denn, die staatlich regulierten Netzentgelte werden massiv angehoben, was aber dann die Nutzer zu bezahlen hätten. Bisher ein Gordischer Knoten, den eigentlich nur der Staat mit Milliardenzuschüssen durchschlagen kann. Doch das Unausweichliche ist bisher auch das Undenkbare. Und so präsentieren sich Energienetze nicht mehr als die gut rentierenden Cashcows heraus, die sie jahrzehntelang waren, sondern als finanzielle Fässer ohne Boden. Buffetts Berkshire Hathaway hat genug Finanzkraft, um ungefährdet durch diesen Sturm zu kommen, wenn auch nicht unversehrt. Viele andere stehen vor einer mehr als ungewissen Zukunft.

Quelle: Wachstums-Check TraderFox

Eigene Positionen: Berkshire Hathaway

Bildherkunft: AdobeStock_224398005