Portfoliocheck: Charlie Munger und sein „schlimmer“ Alibaba-Irrtum

Charlie Munger ist einer der erfolgreichsten Investoren der Welt und gehört zweifellos zu dem einen Prozent der intelligentesten Menschen unseres Zeitalters. Die bekannteste Rolle des inzwischen 99-Jährigen ist wohl die des Beifahrers von Warren Buffett bei Berkshire Hathaway.

Charles Thomas Munger kam am 1. Januar 1924 im Omaha, Nebraska, zur Welt. Nach dem Mathematikstudium an der University of Michigan und seinem Dienst in der US Army Air Corp als Meteorologe trat Charlie Munger ohne Bachelorabschluss in die Harvard Law School ein. Nach seinem Abschluss mit einem Juris Doctor magna cum laude gründete er im Jahr 1948 Munger, Tolles & Olson LLP, wo er bis 1965 als Immobilienanwalt arbeitete.

Auf Warren Buffett traf Munger 1962 bei einem arrangierten Treffen. Beide erkannten sofort den verwandten Geist im anderen und Buffett überzeugte Munger, sich auf das Investieren zu konzentrieren. Das tat Munger schließlich und gab seine anwaltliche Tätigkeit 1965 auf. Fortan konzentrierte er sich ganz auf den Betrieb seiner eigenen Investmentpartnerschaft.

Buffett und Munger investierten selbständig voneinander, sprachen aber regelmäßig über das Investieren, Unternehmen und Aktien. Und sie begegneten sich häufiger bei Investments, auch wenn sie unabhängig voneinander in die Unternehmen investiert hatten. So kauften sich beide Anfänge der 1970er-Jahre unabhängig voneinander in die Einzelhandelskette Diversified Retailing und die Rabattmarkenfirma Blue Chip Stamps ein, um deren Finanzreserven für weitere Zukäufe zu nutzen. Buffett war 1965 auch bei Berkshire Hathaway eingestiegen, aber sein Ausflug in die Textilindustrie erwies sich als absolutes Fehlinvestment. Als er später von den Behörden gezwungen wurde, seine verzweigten Beteiligungen zu bündeln, tat er dies 1978 unter dem Dach von Berkshire Hathaway und machte das Unternehmen damit zu einer Beteiligungsholding. Er überzeugte auch Charlie Munger, seine Beteiligungen in Berkshire einzubringen und als Diversified Retailing auf Berkshire verschmolzen wurde, erhielt Munger als Gegenleistung dafür 2 % der Berkshire-Aktien und den Posten als stellvertretender Vorsitzender. Darüber hinaus übernahm er die Verwaltung der Berkshire-Tochter Wesco Financial Corporation, die gemeinsam von Diversified Retailing und Blue Chip Stamp erworben worden war.

Streitbarer Geist

Munger hält mit seiner Meinung nicht hinterm Berg und scheut sich nicht, mit seinen Aussagen anzuecken. Gerade deshalb ist er ein gern gesehener Interviewpartner in nahezu allen Medien. Mit seinem Buch „Poor Charlie’s Almanack“ hat Munger das Konzept der „elementaren, weltlichen Weisheit“ in Bezug auf Wirtschaft und Finanzen eingeführt. Er verfolgt einen ganzheitlichen Denkansatz über ein breites Wissensspektrum und verbindet all diese unterschiedlichen mentalen Modelle zu einer Art Gitterkonstruktion zur Lösung kritischer Geschäftsprobleme. Er liest viel und sogar noch mehr als Warren Buffett, doch nicht als Selbstzweck. Munger und Buffett sind in der Lage, schnell fundierte Investmententscheidungen zu treffen, wenn sich eine außergewöhnliche Gelegenheit bietet. Schneller als alle anderen, weil sie schon monate- und jahrelang im Thema sind und die neue Entwicklung daher sofort einschätzen können, während andere Investoren an diesem Punkt mit dem Nachdenken gerade erst anfangen.

Fokussiert auf Qualität und Geduld

Munger ist ein Anhänger des Focus Investing und setzt nur auf eine kleine Zahl von Unternehmen. Er kauft nur die besten und das genau dann, wenn sich eine außergewöhnlich gute Einstiegsmöglichkeit bietet. Und nur dann.

„Weise Investoren setzen viel, wenn die Welt ihnen großartige Gelegenheiten bietet. Sie setzen viel, wenn die Chancen auf ihrer Seite sind. Den Rest der Zeit tun sie das nicht. So einfach ist das.“

(Charlie Munger)

Dabei konzentriert er sich auf absolute Qualitätsunternehmen, nicht zuvorderst auf den günstigsten Preis. Buffett und Munger bezeichnen sich als „Business-Picker“, nicht als „Stock-Picker“. Sie investieren in Qualitätsunternehmen mit starkem Geschäftsmodell, anhaltender Preissetzungsmacht und einem fähigen Management. Und dann mischen sie sich nicht in das operative Geschäft dieser Unternehmen ein, sondern überwachen lediglich, dass es seine außergewöhnlichen Eigenschaften bewahrt.

„Gelegentlich bietet sich Ihnen die Gelegenheit, in ein wunderbares Unternehmen einzusteigen, das von einem wunderbaren Manager geführt wird. Wenn man bei solchen Gelegenheiten nicht zugreift, ist das ein großer Fehler. (…) Wir sind daran interessiert, große Beträge dort zu investieren, wo wir keine weiteren Entscheidungen treffen müssen. Wenn man etwas kauft weil es unterbewertet ist, muss man darüber nachdenken es zu verkaufen, wenn es sich seinem inneren Wert nähert. Das ist schwierig. Aber wenn man ein paar großartige Unternehmen kauft, kann man auf seinem Hintern sitzen bleiben. Das ist gut.“

(Charlie Munger)

Die Erfolgsformel

Jeder möchte hinter das Geheimnis des Selfmade-Milliardärs kommen, dabei verrät er seine Erfolgsformel schon seit Jahren. Wie er selbst süffisant anmerkt, ist diese aber so simpel, dass niemand glaubt, dass man auf diese Weise reich werden könne und daher nach viel komplizierteren Wegen suche. Was meistens zum Scheitern verurteilt ist.

"Wir wissen nicht, wie wir schnell reich werden können, aber wir wissen, wie es langsam geht."

(Charlie Munger)

Langsam, aber sicher. Mit Geduld. Das sind grundlegende Faktoren, die beim Investieren den Erfolg bringen. Warren Buffett ist einer der reichsten Menschen der Welt, aber von seinen rund 115 Mrd. USD Vermögen hat er 99 % nach seinem 50. Geburtstag verdient. Dabei hat er inzwischen bereits die Hälfte seines Vermögens für wohltätige Zwecke gespendet.

Buffetts und Mungers Erfolg liegt an der Macht des Zinseszinses, dem Compounding. Buffetts Vermögen ist ganz überwiegend in Aktien von Berkshire Hathaway angelegt und deren Kurs ist seit Buffetts Einstieg vor beinahe 60 Jahren von 50 USD auf ein Allzeithoch im März 2022 gestiegen bei rund 540.000 USD und mit aktuell 532.000 USD liegt er nur knapp darunter, so dass sich die Marktkapitalisierung von Berkshire auf über 765 Mrd. USD summiert.

Auch Mungers Vermögen steckt ganz überwiegend in Berkshire-Aktien, die ihn zum Milliardär machten. Wenn man hinter seine Investments kommen will, muss man mehrere Ebenen betrachten.

Mungers Privatportfolio

Zunächst ist da Mungers privates Portfolio. Knapp 95 % seines Vermögens hält er in Berkshire-Hathaway-Aktien, weitere 4 % in Aktien von Costco Wholesale und dann noch 1 % in Aktien von Daily Journal.

Zudem hält er einen signifikanten Anteil an Himalaya Capital Management von Li Lu; dieser chinesisch-stämmige Investor gilt als der Warren Buffett Asiens und ist einer der engsten Freunde Mungers. Er hat Munger – und Buffett – 2008 auf das chinesische Unternehmen BYD aufmerksam gemacht, von der Berkshire Hathaway Energy (damals noch als MidAmerican Energy firmierend) 225 Mio. Aktien für rund 232 Mio. USD kaufte. Dem Einstiegskurs von 1,03 USD steht der heutige Kurs von 34 USD gegenüber, was einer durchschnittlichen Jahresrendite von knapp 30 % entspricht. Seit einiger Zeit reduziert Berkshire seinen BYD-Anteil und hält inzwischen etwas weniger als 9 %, während Li Lus Anteil bei gut 5,7 % liegt.

Munger und Daily Journal

Zurück zu Daily Journal, einem kleinen Zeitungsverlag, an dem Munger mit seinen 50.000 Aktien rund 3,6 % hält und wo er als Chairman jahrzehntelang die Investments verwaltete. Daily Journal wird daher auch öfter mal als Mungers "private Vermögensverwaltung" bezeichnet.

Top Positionen am Ende des 2. Quartals 2023

Deren Portfolio ist recht übersichtlich. Im 2. Quartal gab es erneut keine Aktiendispositionen; die letzte Veränderung datiert aus dem 4. Quartal 2022, als der kleine 0,25%ige Depotanteil am südkoreanischen Stahlkonglomerat POSCO veräußert worden war.

Ende Juni bestand das Portfolio aus ganzen vier Aktienpositionen:

Die Sektorgewichtung dominieren Finanzwerte mit knapp 85 %, während es zyklische Konsumwerte auf gut 15 % bringen.

Den hohen Anteil des Finanzsektors könnte man als Klumpenrisiko bezeichnen, zumal es sich auch noch um eine Branche im Wandel handelt. Denn Onlinebanking und -brokerage, Fintechs, Filialsterben, der Abschwung am US-Immobilienmarkt, Kryptowährungen, Zinswende, die ‚kleine Finanzkrise‘ und immer stärkere staatliche Regulierung setzen den Banken zu.

Doch Munger rührt seine Bankaktien nicht an; sie befinden sich seit fast 15 Jahren und unverändert in seinem Depot. Da stellt sich die Frage: Warum?

Munger und die Banken

Zunächst einmal gehören Banken zu Mungers bevorzugtem Business. Sie erzeugen hohe Cashflows und bei einem grundsätzlich steigenden Weltwirtschaftswachstum und steigendem globalen Wohlstand boomt ihr Geschäft. In seiner positiven Einschätzung ist Munger sich mit Warren Buffett einig, der meint, Banking sei ein sehr gutes Business, solange man nicht irgendetwas Saudummes anstelle.

Aber das erklärt nur, weshalb Munger in Banken investiert ist, aber nicht ihre derart hohe Gewichtung. Die Erklärung hierfür ergibt sich aus Mungers Investmentphilosophie, nur und immer dann viel Geld einzusetzen, wenn sich eine außergewöhnliche Gelegenheit bietet,

Und diese "Once-in-a-Lifetime-Opportunity" bot sich auf dem Höhepunkt der Finanzkrise 2008/09, als Munger sich zu Spottpreisen in die Banken einkaufte. Als das Weltfinanzsystem vor dem Abgrund stand nach der Pleite von Lehman Brothers und dem darauf folgenden Zusammenbruch des weltgrößten Versicherungsunternehmens AIG, bei dem sich fast alle Banken der Welt gegen Kreditausfälle versichert hatten, war Munger der Überzeugung, dass es keinen Zusammenbruch geben würde. Deshalb investierte er in die solidesten Unternehmen der Branche und das zu minimalen Kursen.

Im Fokus: Wells Fargo

Anfang der 1990er-Jahre kaufte Berkshire Hathaway Aktien von Wells Fargo, während sich die Welt in einer durch Immobilienkredite ausgelösten Bankenpanik befand. Es waren die Nachwehen der großen Insiderskandale der 1980er-Jahre an der Wall Street, bei denen Investmentgrößen wie Martin Siegel, Ivan Boesky (der als Vorlage für den von Michael Douglas im Filmepos "Wall Street" verkörperten Bösewicht Gordon Gekko herhalten musste) sowie Junk-Bond-Papst Michael Milken involviert waren.

Am Ende wurde Milken zur Strecke gebracht und mit ihm brach das Bankhaus Drexel Burnham zusammen, welches mit ihren Junk-Bonds die Ära der Firmenübernahmen geprägt hatte. Und viele dieser kollabierenden Junk-Bonds fanden sich in den Portfolios von Sparkassen, denen unter Ronald Reagan die Ausweitung ihres Geschäfts in andere Bereiche erlaubt worden war. Schlussendlich musste der Steuerzahler mit vielen Milliarden die kollabierenden Sparkassen retten (klingt irgendwie bekannt aus der Globalen Finanzkrise 2008/09). Der Bankensektor lag am Boden und Berkshire kaufte Bankaktien, genauer gesagt Wells Fargo.

18 Jahre später war es wieder soweit und die Finanzbranche stand am Abgrund. Während Buffett Goldman Sachs mit einer Finanzspritze von 5 Mrd. USD neues Leben einhauchte und 2011 in ähnlicher Größenordnung auch der Bank of America, sammelte Munger 2009 die Aktien von Wells Fargo, BoA und U.S. Bancorp zu Schnäppchenpreisen ein.

Munger erklärte dieses Vorgehen und weshalb man sich gerade diese Banken herausgepickt hatte auf dem 2016er-Aktionärstreffen von Daily Journal: "Als Berkshire Wells Fargo kaufte, befand sich die Welt in einer durch Immobilienkredite ausgelösten Bankenpanik. Wir wussten, dass die Kreditsachbearbeiter der Bank nicht gewöhnlich waren. Sie (…) waren vorsichtig und besser als andere. Das war ein Informationsvorsprung, den wir hatten, dass Wells Fargo über diese besondere Fähigkeit verfügte. Als Daily Journal sich bei Wells Fargo zu 8 USD einkaufte, wussten wir, dass die Banker rationaler waren als gewöhnliche Banker. Niemand sollte eine Bank kaufen, ohne ein Gefühl dafür zu haben, wie scharfsinnig das Management ist. Es ist leicht, sich etwas vorzumachen, denn es ist sehr einfach, die wahren Zahlen zu verbergen. Investieren Sie nicht in Banken ohne wirkliches Wissen."

Banken sind ein lukratives Business und Munger kaufte sie, als sie in einer tiefen Krise steckten. Er kaufte die aus seiner Sicht besten Banken mit den seriösesten Managern und hält bis heute an diesem Investment fest. Es sind Multibagger in seinem Portfolio und die Dividenden spielen ihm jedes Jahr Millionen ein. In 2022 zahlt Wells Fargo eine Jahresdividende von 0,80 USD und bezogen auf seinen Einstiegskurs von 8 USD liegt seine Dividendenrendite bei 10 %. 2019 konnte Wells Fargo sogar 1,92 USD an Dividenden auskehren und damit beinahe wieder so viel wie vor der großen Finanzkrise. Auf 8 USD bezogen lag die Dividendenrendite vor drei Jahren bei 24 %.

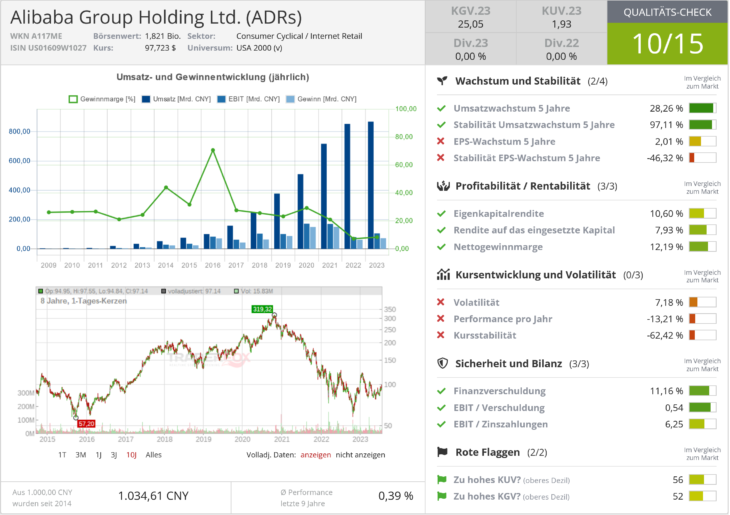

Quelle: Qualitäts-Check TraderFox

Er verkauft die Aktien nicht, denn sie "liefern permanent ab", allen Widrigkeiten zum Trotz. Sie sind wahre Cashmaschinen, was auch am extrem niedrigen Einstandspreis liegt, den Munger für die Aktien bezahlt hat.

"Die erste Regel beim Compounding ist, es nie unnötig zu unterbrechen."

(Charlie Munger)

Munger fließt jedes Quartal viel frisches Geld aus diesen Dividenden zu, das er hortet und nur dann investiert, wenn sich ihm eine dieser wenigen ganz besonderen Ausnahmesituationen bieten.

Mungers „schlimmer“ Alibaba-Irrtum

Doch selbst die großartigsten Investoren machen Fehler. Und Mungers Fehler war der chinesische Internetgigant Alibaba. Hier war Munger im Frühjahr 2021 eingestiegen und erregte damit großes Aufsehen. Mit seinem ersten Kauf kam Alibaba gleich auf 19 % des Depotvermögens, doch der Aktienkurs fiel weiter und Munger kaufte weiter zu. Im Herbst 2021 verdoppelte er seinen Bestand, doch wegen des stark gefallenen Aktienkurses machte die Position dennoch nur 20 % des Portfolios aus. Und der Kurs fiel weiter, während Munger nochmals aufstockte. Er verdoppelte im 4. Quartal 2021 nochmals seinen Aktienbestand und die Position wuchs auf 27,5 % des Depots an.

Im 2022er-Auftaktquartal kam dann die Kehrtwende, als Munger die Hälfte seiner Position veräußerte und den Alibaba-Anteil im Depot damit auf gut 15 % senkte. Dieser Schachzug dürfte auf einen steuerlichen Effekt zurückzuführen sein, denn die Verluste aus dem Geschäft konnte Munger mit anderen Kursgewinnen gegenrechnen. Ein durchaus übliches Verfahren.

Seitdem hat Munger seine Alibaba-Position nicht mehr angefasst und inzwischen hat sich das Klima in China wieder etwas entspannt, nachdem die Regierung zwei Jahre lang gegen die großen Internetkonzerne vorgegangen war. Auf der anderen Seite sind die Spannungen zwischen den USA und China immer stärker angewachsen, was viele westliche Investoren dazu veranlasst hat, ihr China-Engagement herunterzufahren.

Im Frühjahr äußerte sich Munger ausführlich zu seinem Alibaba-Investment. Chinas Wirtschaftswachstum habe Millionen von Menschen schnell aus der Armut befreit. Munger ist der Ansicht, dass China seine Wirtschaft geschickt gemanagt hat und dass der Aufschwung wahrscheinlich anhalten wird. Munger erkennt auch die geschickten Geschäftspraktiken chinesischer Hersteller und deren zunehmenden Einsatz von Automatisierungstechnologie. Alibaba sei ein Unternehmen, das vom Wachstum der chinesischen Wirtschaft profitiere. Die Dominanz von Alibaba auf dem chinesischen E-Commerce-Markt und seine expandierenden Geschäftsbereiche machten das Unternehmen für ihn zu einer attraktiven Investition.

Auf der Hauptversammlung von Daily Journal räumte er seine Fehleinschätzung unumwunden ein: "Ich halte Alibaba für einen der schlimmsten Fehler, die ich je gemacht habe. Als ich über Alibaba nachdachte, war ich von der Idee ihrer dominanten Position auf dem chinesischen Markt fasziniert. Ich habe nicht bedacht, dass es sich immer noch um einen simplen Einzelhändler handelt. Das Internet ist ein hart umkämpftes Geschäft, das nicht für jeden ein Kinderspiel sein wird.“

In Bezug auf geopolitische Ereignisse und deren Auswirkungen auf ausländische Investitionen sagte Munger, dass die Kommentare des Alibaba-Gründers Jack Ma die chinesische Regierung beleidigt hätten, was zu dessen Verschwinden aus der Öffentlichkeit und den anschließenden negativen Auswirkungen auf das Unternehmen geführt habe. Der Vorfall verdeutliche die potenziellen Risiken von Investitionen in Unternehmen, die in einem politisch sensiblen Umfeld tätig sind, und die Bedeutung der Berücksichtigung geopolitischer Faktoren bei Investitionsentscheidungen.

Munger räumte neben seiner Fehleinschätzung Alibabas aber noch einen zweiten gravierenden Fehler ein: Er hatte bei seinen Nachkäufen die Aktien mit der Hebelwirkung eines Kredits erworben, was seiner üblichen Anlagephilosophie, ohne Hebelwirkung zu agieren, widerspricht. Er begründete diese Entscheidung damit, dass er die sich bietenden Chancen als außerordentlich gut eingestuft hatte.

Dies war der zweite teure Fehler, den Munger bei seinem Alibaba-Engagement beging. Als er ihn erkannte, hat er ihn konsequent bereinigt – und das Ablösen der Kredite dürfte der zweite Grund für die deutliche Reduzierung seiner Position sein, neben den steuerlichen Effekten.

Am Ende bleibt die Frage, weshalb Munger nicht alle Alibaba-Aktien abgestoßen hat, wenn er seinen Einstieg doch auf eine Fehleinschätzung zurückführt. Hierfür könnte es mehrere Gründe geben. So kommt Alibaba zunehmend wieder in die Erfolgsspur und hat sich wieder das Wohlwollen der chinesischen Behörden gesichert. Das Unternehmen spaltet sich in mehrere Geschäftsbereiche auf und hat in den letzten beiden Jahren seine Expansion in andere Regionen der Welt massiv ausgebaut. Das China-Risiko ist also gesunken, während die Chancen dort wieder steigen. Zudem wird Alibaba trotz des inzwischen erfolgten Kurszuwachses bezogen auf den Gewinn so niedrig bewertet wie noch nie seit seinem Börsengang im Jahr 2014.

Diese Argumente und das Festhalten von Li Lu, einem der profundesten China-Kenner unter den Investoren, an seiner Alibaba-Position, dürften für Munger den Ausschlag gegeben haben. Und er setzt auf den Faktor Zeit – obwohl er bereits 99 Jahre alt ist, investiert er stets so, als hätte er noch mindestens weitere 50 Jahre vor sich und seine Investments diese Zeit, um sich erfolgreich zu entwickeln.

„Wenn man unsere fünfzehn wichtigsten Entscheidungen (bei Berkshire) ausklammert, hätten wir eine ziemlich durchschnittliche Bilanz. Es war keine Hyperaktivität, sondern verdammt viel Geduld. Wir haben an unseren Grundsätzen festgehalten und als sich Chancen ergaben, haben wir uns energisch auf sie gestürzt.“

(Charlie Munger)

Dabei kann nicht jedes Investment funktionieren und es kommt darauf an, an den besten festzuhalten und sich von den Lowperformern zu trennen. Bei Alibaba ist die Entscheidung noch nicht gefallen, zu welcher Kategorie es auf lange Sicht gehören wird.

Quelle: Qualitäts-Check TraderFox

Eigenpositionen des Redakteurs: Berkshire Hathaway, Costco

Bildherkunft: AdobeStock_488799577