Portfoliocheck: Chuck Akre investiert auf lange Sicht und noch mehr in American Tower

Chuck Akre ist ein Value Investor klassischer Prägung. Er investiert nach derselben Maxime wie Charlie Munger und hält nichts von hektischer Betriebsamkeit; er denkt lieber zweimal nach, bevor er nichts tut. Und wenn er kauft, dann auf lange Sicht und nur einige, wenige ausgesuchte Unternehmen.

Charles T. Akre gründete vor 30 Jahren seine eigene Investmentfirma, die Akre Capital Management. Seit dem ersten Tag ist er CEO und CIO seines Unternehmens und wird dabei unterstützt von seinem „Core-Team“, das sich seit einigen Jahren aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzt.

Und ihre Erfolge können sich sehen lassen. So können die Investoren seit der Gründung auf eine durchschnittliche Rendite in Höhe von 14,5 Prozent zurückblicken, wobei sie in den letzten drei Jahren sogar außergewöhnliche 24,3 Prozent betrug – ohne dass Akre etwa auf Technologiewerte gesetzt hätte, die machen nämlich nur einen verschwind geringen Teil seines Portfolios aus.

„Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest.“

(Charlie Munger)

Wenn Akre Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist seine Turnover-Rate, was bedeutet, dass er nur wenige Aktien handelt. Darüber hinaus konzentriert er sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Buffetts und Mungers Investmentphilosophie gemein.

„Warum sollte ich die zweitbeste Aktie kaufen, wenn ich auch die beste kaufen kann?“

(Warren Buffett)

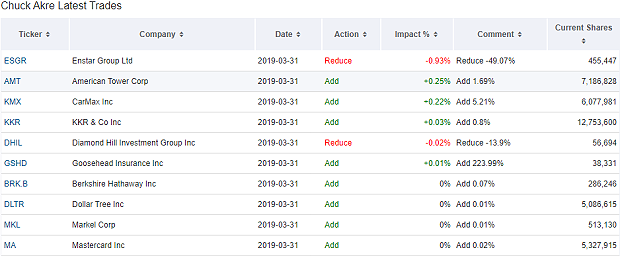

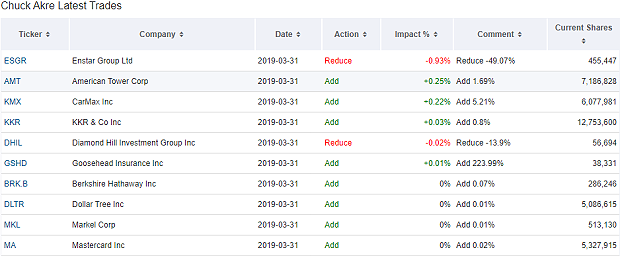

Chuck Akres Käufe und Verkäufe im ersten Quartal 2019

Doch damit sind die Parallelen zu Buffett noch nicht ausgereizt, denn auch Akre setzt bevorzugt auf Finanzwerte. Diese machen zum Ende des ersten Quartals mit 45 Prozent fast die Hälfte seines Portfolios von knapp 9,5 Milliarden Dollar aus, gefolgt von Communication Services mit 20 und zyklischen Konsumwerten mit 12 Prozent. Auf den Plätzen vier und fünf folgen Industriewerte mit neun und Zyklische Konsumwerte mit sechs Prozent.

Auch im volatilen ersten Quartal 2019 zeichneten sich Akres Aktivitäten übergeordnet durch Nichtstun aus und er nahm nur geringe Anpassungen an seinem Portfolio vor. Seine Turnover-Rate lag bei geradezu vernachlässigbaren 0,5 Prozent.

Akre hat überwiegend nur marginale Anpassungen an seinem Bestand durchgeführt. Am stärksten betroffen ist Enstar Group, die er nochmals um die Hälfte reduziert hat, nachdem er bereits im Vorquartal seinen Bestand um rund ein Viertel reduziert hatte. Des Weiteren verkaufte er 13 Prozent seiner Diamond Hill-Aktien.

Bei CarMac hat Akre um weitere 5,2 Prozent aufgestockt und bei Goosehead Insurance seinen Bestand sogar verdreifacht. Allerdings sind die Auswirkungen auf sein Portfolio bei diesem Zukauf kaum messbar, da die Position weiterhin sehr klein ist. Das ist bei American Tower völlig anders. Hier hat Chuck Akre seinen Bestand zwar nur um rund 1,7 Prozent aufgebaut, aber es handelt sich um die größte Position in seinem Portfolio und daher lässt das erneute Aufstocken aufhorchen.

Chuck Akres Portfolio zum Ende des ersten Quartals 2019

Genau wie Warren Buffett und Charlie Munger bei Berkshire Hathaway legt Chuck Akre seinen Schwerpunkt auf den Finanzsektor. Allerdings hat er keine Bankwerte in seinem Depot, sondern Zahlungsabwickler wie MasterCard und VISA, die Ratungagentur Moody’s sowie Beteiligungsgesellschaften wie KKR, Danaher und Buffetts Berkshire Hathaway. Und dann findet sich als achtgrößte Position noch die Markel Corp. in Akres Portfolio, ein Versicherungskonzern, der seinen Flow an Versicherungsprämien in überwiegend börsennotierte Gesellschaften investiert und damit die ganz ähnliche Strategie verfolgt wie Buffett bei Berkshire.

Akres größte Position ist mit fast 15 Prozent Depotanteil jedoch American Tower, ein REIT. Und mit diesem Spezial-Immobilien-Unternehmen setzt Akre auf einen starken Trend, der vor einem weiteren Boom stehen dürfte.

Aktie im Fokus: American Tower Corp.

Real Investment Trusts sind besondere Immobilienwerte, denn sie genießen erhebliche Steuervorteile, für die sie im Gegenzug mehr als 90 Prozent ihres Gewinns an die Aktionäre auskehren müssen. Damit bieten sie einerseits eine hohe Dividendenrendite und sind auf der anderen Seite doch verhältnismäßig schwankungsarm in der Kursentwicklung. Sie eignen sich daher besonders für Anleger, die einen stetigen Strom an Ausschüttungen generieren möchte, zum Beispiel für ihre Altersversorgung. Dieses frische Geld steht also ständig für neue Anlagemöglichkeiten zur Verfügung und füllt auch dann die Kassen, wenn die Börsenkurse mal deutlich nachgeben.

Dennoch kann man auch REITs natürlich nicht einfach blind kaufen, denn auch bei Immobilen trennt sich schnell die Spreu vom Weizen. Während man in den USA mit Investitionen in Shopping Malls und Einzelhandelsimmobilien in den letzten Jahren ziemlich Schiffbruch erlitten hat, waren Anlagen in Gesundheitszentren oder Datencenter-Immobilien durchaus einträglich. Ein Stock-Picker wie Chuck Akre, der sich nur ganz wenige Unternehmen heraussucht, wird also schon sehr gute Gründe dafür haben, weshalb er ausgerechnet American Tower gekauft hat – und als seine größte Position immer mal wieder weiter aufstockt.

Herrscherin der Funkmasten

Das Geheimnis ist schnell gelüftet, denn American Tower kauft Funkmästen bzw. errichtet solche auf eigenen Grundstücken oder solchen, die für einen längeren Zeitraum genau für diesen Zeitraum gepachtet werden. Diese Funkmasten werden dann an die großen Telekommunikationsunternehmen vermietet, die dort ihre Sende- und Empfangsstationen für ihr mobiles Kommunikationsnetz platzieren. Oder von American Tower im Auftrag dort platzieren lassen.

Und das ist ein sehr einträgliches Geschäft für American Tower, denn die Nachfrage steigt stark an. Denn das Datenvolumen explodiert weltweit, weil immer mehr Geräte immer mehr Daten untereinander austauschen. Es geht um das „Internet of Things“, den vernetzten Kühlschrank oder die zeitaktuelle Verfügbarkeitsanzeige von Parkplätzen. Und natürlich um alle möglichen Körperfunktionen, die Wearables so messen und in Echtzeit in die Welt verteilen.

Des Weiteren ist die Datenwolke, das Cloud-Computing, in aller Munde. Anstatt die Daten auf dem heimischen PC oder auf dem eigenen Server im Keller zu speichern, erspart man dem Nutzer diese Hardwarekosten und baut stattdessen zentrale Datenzentren auf. Und an diese werden die Nutzerdaten verschickt, um dort dann verarbeitet und gespeichert zu werden. Der ohnehin stark zunehmende Datenverkehr, der früher zuhause über ein Kabel abgewickelt wurde, wird nun über Glasfaserkabel und Funkwellen übertragen, was die Netze zusätzlich fordert. Daher werden imemr schnellere und größere Bandbreiten erforderlich, um auf der Datenautobahn keinen Totalstau auszulösen.

Und dann gibt es da noch Megatrends wie das autonome Fahren, das eine weitere Datenflut auslösen wird und eine Technik benötigt, die nicht nur mehr Volumen verkraftet, sondern vor allem viel schnellere Antwortzeiten („Latenz“) der Sende- und Empfangsstationen bietet. Um diesen neuen und viel höheren Ansprüchen gerecht werden zu können, müssen flächendeckend Glasfasernetze „ausgerollt“ werden. Und die mobilen Netze müssen einen Evolutionssprung machen, was mit dem neuen Mobilfunkstandard 5G erreicht werden soll, der inzwischen fünften Generation.

5G soll LTE ersetzen (4G) oder auf absehbare Zeit zunächst einmal ergänzen. Denn die Möglichkeiten von LTE sind heute noch gar nicht alle ausgeschöpft und gerade in Deutschland ist fast zehn Jahre nach dem Start noch nicht einmal LTE flächendeckend verfügbar.

Die neue 5G-Technik soll ein Vielfaches der Datenübertragungsrate bieten und dabei mehr Nutzer in einer Zelle versorgen. Zudem soll es nur noch kaum merkliche Latenzzeiten aufweisen und dabei auch noch weniger Strom benötigen. Die neuen Lizenzen werden in 2019 vergeben und es kommt auf die Netzanbieter eine enorme Investitionswelle zu. Und wie da nun ausgerechnet ein Immobilienunternehmen profitieren soll, ist schnell erklärt.

Denn 5G wird eine viel größere Dichte an Funkzellen benötigen und damit eine viel höhere Zahl an Sende- und Empfangsstationen. Nun möchte jeder Mensch das schnelle und mobile Internet nutzen, aber natürlich möchte niemand einen Sendemast direkt in seinem Garten stehen haben. Das macht die Suche nach geeigneten Standorten gerade in den dicht besiedelten Ballungszentren zu einer echten Herausforderung. American Tower verfügt nun bereits über viele geeignete und genehmigte Standorte und kann daher schnell Lösungen anbieten. Des Weiteren bietet sich für American Tower die Möglichkeit, jeden dieser Standorte nicht nur mit den Sende- und Empfangsstationen eines Telekomunternehmens zu bestücken, sondern es können verschiedene Geräte auch miteinander konkurrierender Unternehmen platziert werden. Die Kosten für den Mast und ggf. die Pacht für das Grundstück sind annähernd gleich, ob American Tower nun einen oder vier Kunden an diesem einen Mast „beglückt“.

Dieser Aspekt ist ein ganz wesentlicher. Denn auch bisher schon bestand natürlich diese Option, doch da die Funkzellen in Zukunft viel kleiner werden, steigt auf der anderen Site die Notwendigkeit, viel mehr Geräte zu platzieren. Und damit steigt die Auslastung der noch freien Plätze bei American Tower sprunghaft an, sobald die Telekomunternehmen mit dem Ausbau der 5G-Netzinfrastruktur loslegen.

Das klingt wie eine Lizenz zum Gelddrucken und das trifft es ziemlich genau. Logisch, dass American Tower nicht das einzige Unternehmen ist, dass sich in diesem Markt tummelt. Und mit Crown Castle steht ein weiterer REIT parat, der ebenso geschickt agiert. Allerdings fokussiert sich Crown Castle ganz überwiegend auf die USA, während American Tower sich international ausgerichtet hat. Mit entsprechenden Vor- und Nachteilen.

Denn den höheren Wachstumsraten und üppigeren Margen stehen erhöhte Risiken gegenüber. Die politische Lage in einigen Ländern Süd- und Mittelamerikas sowie in Asien und Afrika weist wesentlich weniger Stabilität auf als in Nordamerika oder Europa. Und wenn es zu einem Regierungswechsel oder gar einem Putsch kommt, kann dies unter Umständen auch zu Enteignungen führen und damit zu einem Totalverlust der getätigten Investitionen. Wie dies vor einigen Jahren in Venezuela passierte mit der Ölindustrie oder gerade in Südafrika im Wahlkampf diskutiert wird, wo der regierende ANC weiße Großfarmer enteignen will. Das abschreckende Beispiel Rhodesiens (Simbabwe) mit wirtschaftlichem Niedergang, Massenverelendung und Hyperinflation scheint nicht abschreckend genug zu sein. Es trifft allerdings ja auch selten die Herrschenden und das erklärt vielleicht, weshalb das Modell Enteignungen nicht endgültig totzukriegen ist. Wird ja sogar in Deutschland neuerdings wieder diskutiert…

Von diesen erhöhten Chancen und Risiken in instabileren Weltregionen abgesehen, weist das Geschäftsmodell von American Tower unbestreitbare Vorteile auf. Es ist nämlich bis zu einem gewissen Grad sehr leicht skalierbar, eben weil man jeden Standort mehrfach nutzen kann und auch mit konkurrierenden Telekomanbietern.

Hieraus ergibt sich ein gut zu kalkulierender Cashflow, dem natürlich der Aufwand für die Investitionen gegenübersteht. Vor allem für Zinsen und Abschreibungen. Allerdings können die Mobilfunkmasten auch nach ihrer völligen Abschreibung noch viele Jahre weiter genutzt werden und ohne die Abschreibungen bleibt unterm Strich dann sehr schnell sehr viel Geld als Gewinn hängen. Doch das ist noch Zukunftsmusik, denn momentan investiert auch American Tower den Großteil seines Cashflows in neue Standorte und Sendemasten. Der Gewinn ist daher vergleichsweise niedrig und muss am Ende größtenteils an die Aktionäre ausgeschüttet werden. Andererseits erzielt man seine Erlöse zuvor auch, ohne Ertragssteuern abführen zu müssen.

Die hohen Investitionen erzeugen auf der Seite der Telekommunikationsunternehmen Einspardruck und so versuchen sie, über Kooperationen und Zusammenschlüsse Kosten zu sparen. Wie T-Mobile USA gerade zum dritten Mal versucht, den Konkurrenten Sprint aus dem Hause Softbank zu übernahmen. Auf der anderen Seite ist in Deutschland mit United Internet ein neuer, vierter Player auf den Plan getreten, der neben Telekom, Vodafone und O2 um die 5G-Lizenzen mitbietet. Das Argument ist, dass United Internet inzwischen so viel an Netznutzungsgebühren an die Netzbetreiber bezahlen muss, dass diese Summen auch für den Ausbau und Betrieb eines eigenen Netzes genutzt werden könnten. Solche Überlegungen wird es auch anderorts auf der Welt geben und an dem zugrundeliegenden „Problem“ ändert es auch nichts: immer mehr Daten sind auf der Suche nach immer schnelleren und breiteren Autobahnen, um an ihren Zielort zu gelangen. Und diese Autobahnen, diese Infrastruktur, die stellt American Tower zur Verfügung. Gegen ein fürstliches Entgelt. Und genau deshalb findet Value Investor Chuck Akre dieses Unternehmen so klasse und kauft weiterhin fleißig dessen Aktien.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Charles T. Akre gründete vor 30 Jahren seine eigene Investmentfirma, die Akre Capital Management. Seit dem ersten Tag ist er CEO und CIO seines Unternehmens und wird dabei unterstützt von seinem „Core-Team“, das sich seit einigen Jahren aus den drei Partnern Tom Saberhagen, Chris Cerrone und John Neff zusammensetzt.

Und ihre Erfolge können sich sehen lassen. So können die Investoren seit der Gründung auf eine durchschnittliche Rendite in Höhe von 14,5 Prozent zurückblicken, wobei sie in den letzten drei Jahren sogar außergewöhnliche 24,3 Prozent betrug – ohne dass Akre etwa auf Technologiewerte gesetzt hätte, die machen nämlich nur einen verschwind geringen Teil seines Portfolios aus.

„Du machst kein Geld, wenn du Aktien kaufst. Du machst kein Geld, wenn Du Aktien verkaufst. Du verdienst Geld, wenn Du abwartest.“

(Charlie Munger)

Wenn Akre Aktien kauft, dann mit sehr langem Anlagehorizont. Entsprechend niedrig ist seine Turnover-Rate, was bedeutet, dass er nur wenige Aktien handelt. Darüber hinaus konzentriert er sich auf einige wenige Werte und auch diesen Focus Investing genannten Stil hat er mit Buffetts und Mungers Investmentphilosophie gemein.

„Warum sollte ich die zweitbeste Aktie kaufen, wenn ich auch die beste kaufen kann?“

(Warren Buffett)

Chuck Akres Käufe und Verkäufe im ersten Quartal 2019

Doch damit sind die Parallelen zu Buffett noch nicht ausgereizt, denn auch Akre setzt bevorzugt auf Finanzwerte. Diese machen zum Ende des ersten Quartals mit 45 Prozent fast die Hälfte seines Portfolios von knapp 9,5 Milliarden Dollar aus, gefolgt von Communication Services mit 20 und zyklischen Konsumwerten mit 12 Prozent. Auf den Plätzen vier und fünf folgen Industriewerte mit neun und Zyklische Konsumwerte mit sechs Prozent.

Auch im volatilen ersten Quartal 2019 zeichneten sich Akres Aktivitäten übergeordnet durch Nichtstun aus und er nahm nur geringe Anpassungen an seinem Portfolio vor. Seine Turnover-Rate lag bei geradezu vernachlässigbaren 0,5 Prozent.

Akre hat überwiegend nur marginale Anpassungen an seinem Bestand durchgeführt. Am stärksten betroffen ist Enstar Group, die er nochmals um die Hälfte reduziert hat, nachdem er bereits im Vorquartal seinen Bestand um rund ein Viertel reduziert hatte. Des Weiteren verkaufte er 13 Prozent seiner Diamond Hill-Aktien.

Bei CarMac hat Akre um weitere 5,2 Prozent aufgestockt und bei Goosehead Insurance seinen Bestand sogar verdreifacht. Allerdings sind die Auswirkungen auf sein Portfolio bei diesem Zukauf kaum messbar, da die Position weiterhin sehr klein ist. Das ist bei American Tower völlig anders. Hier hat Chuck Akre seinen Bestand zwar nur um rund 1,7 Prozent aufgebaut, aber es handelt sich um die größte Position in seinem Portfolio und daher lässt das erneute Aufstocken aufhorchen.

Chuck Akres Portfolio zum Ende des ersten Quartals 2019

Genau wie Warren Buffett und Charlie Munger bei Berkshire Hathaway legt Chuck Akre seinen Schwerpunkt auf den Finanzsektor. Allerdings hat er keine Bankwerte in seinem Depot, sondern Zahlungsabwickler wie MasterCard und VISA, die Ratungagentur Moody’s sowie Beteiligungsgesellschaften wie KKR, Danaher und Buffetts Berkshire Hathaway. Und dann findet sich als achtgrößte Position noch die Markel Corp. in Akres Portfolio, ein Versicherungskonzern, der seinen Flow an Versicherungsprämien in überwiegend börsennotierte Gesellschaften investiert und damit die ganz ähnliche Strategie verfolgt wie Buffett bei Berkshire.

Akres größte Position ist mit fast 15 Prozent Depotanteil jedoch American Tower, ein REIT. Und mit diesem Spezial-Immobilien-Unternehmen setzt Akre auf einen starken Trend, der vor einem weiteren Boom stehen dürfte.

Aktie im Fokus: American Tower Corp.

Real Investment Trusts sind besondere Immobilienwerte, denn sie genießen erhebliche Steuervorteile, für die sie im Gegenzug mehr als 90 Prozent ihres Gewinns an die Aktionäre auskehren müssen. Damit bieten sie einerseits eine hohe Dividendenrendite und sind auf der anderen Seite doch verhältnismäßig schwankungsarm in der Kursentwicklung. Sie eignen sich daher besonders für Anleger, die einen stetigen Strom an Ausschüttungen generieren möchte, zum Beispiel für ihre Altersversorgung. Dieses frische Geld steht also ständig für neue Anlagemöglichkeiten zur Verfügung und füllt auch dann die Kassen, wenn die Börsenkurse mal deutlich nachgeben.

Dennoch kann man auch REITs natürlich nicht einfach blind kaufen, denn auch bei Immobilen trennt sich schnell die Spreu vom Weizen. Während man in den USA mit Investitionen in Shopping Malls und Einzelhandelsimmobilien in den letzten Jahren ziemlich Schiffbruch erlitten hat, waren Anlagen in Gesundheitszentren oder Datencenter-Immobilien durchaus einträglich. Ein Stock-Picker wie Chuck Akre, der sich nur ganz wenige Unternehmen heraussucht, wird also schon sehr gute Gründe dafür haben, weshalb er ausgerechnet American Tower gekauft hat – und als seine größte Position immer mal wieder weiter aufstockt.

Herrscherin der Funkmasten

Das Geheimnis ist schnell gelüftet, denn American Tower kauft Funkmästen bzw. errichtet solche auf eigenen Grundstücken oder solchen, die für einen längeren Zeitraum genau für diesen Zeitraum gepachtet werden. Diese Funkmasten werden dann an die großen Telekommunikationsunternehmen vermietet, die dort ihre Sende- und Empfangsstationen für ihr mobiles Kommunikationsnetz platzieren. Oder von American Tower im Auftrag dort platzieren lassen.

Und das ist ein sehr einträgliches Geschäft für American Tower, denn die Nachfrage steigt stark an. Denn das Datenvolumen explodiert weltweit, weil immer mehr Geräte immer mehr Daten untereinander austauschen. Es geht um das „Internet of Things“, den vernetzten Kühlschrank oder die zeitaktuelle Verfügbarkeitsanzeige von Parkplätzen. Und natürlich um alle möglichen Körperfunktionen, die Wearables so messen und in Echtzeit in die Welt verteilen.

Des Weiteren ist die Datenwolke, das Cloud-Computing, in aller Munde. Anstatt die Daten auf dem heimischen PC oder auf dem eigenen Server im Keller zu speichern, erspart man dem Nutzer diese Hardwarekosten und baut stattdessen zentrale Datenzentren auf. Und an diese werden die Nutzerdaten verschickt, um dort dann verarbeitet und gespeichert zu werden. Der ohnehin stark zunehmende Datenverkehr, der früher zuhause über ein Kabel abgewickelt wurde, wird nun über Glasfaserkabel und Funkwellen übertragen, was die Netze zusätzlich fordert. Daher werden imemr schnellere und größere Bandbreiten erforderlich, um auf der Datenautobahn keinen Totalstau auszulösen.

Und dann gibt es da noch Megatrends wie das autonome Fahren, das eine weitere Datenflut auslösen wird und eine Technik benötigt, die nicht nur mehr Volumen verkraftet, sondern vor allem viel schnellere Antwortzeiten („Latenz“) der Sende- und Empfangsstationen bietet. Um diesen neuen und viel höheren Ansprüchen gerecht werden zu können, müssen flächendeckend Glasfasernetze „ausgerollt“ werden. Und die mobilen Netze müssen einen Evolutionssprung machen, was mit dem neuen Mobilfunkstandard 5G erreicht werden soll, der inzwischen fünften Generation.

5G soll LTE ersetzen (4G) oder auf absehbare Zeit zunächst einmal ergänzen. Denn die Möglichkeiten von LTE sind heute noch gar nicht alle ausgeschöpft und gerade in Deutschland ist fast zehn Jahre nach dem Start noch nicht einmal LTE flächendeckend verfügbar.

Die neue 5G-Technik soll ein Vielfaches der Datenübertragungsrate bieten und dabei mehr Nutzer in einer Zelle versorgen. Zudem soll es nur noch kaum merkliche Latenzzeiten aufweisen und dabei auch noch weniger Strom benötigen. Die neuen Lizenzen werden in 2019 vergeben und es kommt auf die Netzanbieter eine enorme Investitionswelle zu. Und wie da nun ausgerechnet ein Immobilienunternehmen profitieren soll, ist schnell erklärt.

Denn 5G wird eine viel größere Dichte an Funkzellen benötigen und damit eine viel höhere Zahl an Sende- und Empfangsstationen. Nun möchte jeder Mensch das schnelle und mobile Internet nutzen, aber natürlich möchte niemand einen Sendemast direkt in seinem Garten stehen haben. Das macht die Suche nach geeigneten Standorten gerade in den dicht besiedelten Ballungszentren zu einer echten Herausforderung. American Tower verfügt nun bereits über viele geeignete und genehmigte Standorte und kann daher schnell Lösungen anbieten. Des Weiteren bietet sich für American Tower die Möglichkeit, jeden dieser Standorte nicht nur mit den Sende- und Empfangsstationen eines Telekomunternehmens zu bestücken, sondern es können verschiedene Geräte auch miteinander konkurrierender Unternehmen platziert werden. Die Kosten für den Mast und ggf. die Pacht für das Grundstück sind annähernd gleich, ob American Tower nun einen oder vier Kunden an diesem einen Mast „beglückt“.

Dieser Aspekt ist ein ganz wesentlicher. Denn auch bisher schon bestand natürlich diese Option, doch da die Funkzellen in Zukunft viel kleiner werden, steigt auf der anderen Site die Notwendigkeit, viel mehr Geräte zu platzieren. Und damit steigt die Auslastung der noch freien Plätze bei American Tower sprunghaft an, sobald die Telekomunternehmen mit dem Ausbau der 5G-Netzinfrastruktur loslegen.

Das klingt wie eine Lizenz zum Gelddrucken und das trifft es ziemlich genau. Logisch, dass American Tower nicht das einzige Unternehmen ist, dass sich in diesem Markt tummelt. Und mit Crown Castle steht ein weiterer REIT parat, der ebenso geschickt agiert. Allerdings fokussiert sich Crown Castle ganz überwiegend auf die USA, während American Tower sich international ausgerichtet hat. Mit entsprechenden Vor- und Nachteilen.

Denn den höheren Wachstumsraten und üppigeren Margen stehen erhöhte Risiken gegenüber. Die politische Lage in einigen Ländern Süd- und Mittelamerikas sowie in Asien und Afrika weist wesentlich weniger Stabilität auf als in Nordamerika oder Europa. Und wenn es zu einem Regierungswechsel oder gar einem Putsch kommt, kann dies unter Umständen auch zu Enteignungen führen und damit zu einem Totalverlust der getätigten Investitionen. Wie dies vor einigen Jahren in Venezuela passierte mit der Ölindustrie oder gerade in Südafrika im Wahlkampf diskutiert wird, wo der regierende ANC weiße Großfarmer enteignen will. Das abschreckende Beispiel Rhodesiens (Simbabwe) mit wirtschaftlichem Niedergang, Massenverelendung und Hyperinflation scheint nicht abschreckend genug zu sein. Es trifft allerdings ja auch selten die Herrschenden und das erklärt vielleicht, weshalb das Modell Enteignungen nicht endgültig totzukriegen ist. Wird ja sogar in Deutschland neuerdings wieder diskutiert…

Von diesen erhöhten Chancen und Risiken in instabileren Weltregionen abgesehen, weist das Geschäftsmodell von American Tower unbestreitbare Vorteile auf. Es ist nämlich bis zu einem gewissen Grad sehr leicht skalierbar, eben weil man jeden Standort mehrfach nutzen kann und auch mit konkurrierenden Telekomanbietern.

Hieraus ergibt sich ein gut zu kalkulierender Cashflow, dem natürlich der Aufwand für die Investitionen gegenübersteht. Vor allem für Zinsen und Abschreibungen. Allerdings können die Mobilfunkmasten auch nach ihrer völligen Abschreibung noch viele Jahre weiter genutzt werden und ohne die Abschreibungen bleibt unterm Strich dann sehr schnell sehr viel Geld als Gewinn hängen. Doch das ist noch Zukunftsmusik, denn momentan investiert auch American Tower den Großteil seines Cashflows in neue Standorte und Sendemasten. Der Gewinn ist daher vergleichsweise niedrig und muss am Ende größtenteils an die Aktionäre ausgeschüttet werden. Andererseits erzielt man seine Erlöse zuvor auch, ohne Ertragssteuern abführen zu müssen.

Die hohen Investitionen erzeugen auf der Seite der Telekommunikationsunternehmen Einspardruck und so versuchen sie, über Kooperationen und Zusammenschlüsse Kosten zu sparen. Wie T-Mobile USA gerade zum dritten Mal versucht, den Konkurrenten Sprint aus dem Hause Softbank zu übernahmen. Auf der anderen Seite ist in Deutschland mit United Internet ein neuer, vierter Player auf den Plan getreten, der neben Telekom, Vodafone und O2 um die 5G-Lizenzen mitbietet. Das Argument ist, dass United Internet inzwischen so viel an Netznutzungsgebühren an die Netzbetreiber bezahlen muss, dass diese Summen auch für den Ausbau und Betrieb eines eigenen Netzes genutzt werden könnten. Solche Überlegungen wird es auch anderorts auf der Welt geben und an dem zugrundeliegenden „Problem“ ändert es auch nichts: immer mehr Daten sind auf der Suche nach immer schnelleren und breiteren Autobahnen, um an ihren Zielort zu gelangen. Und diese Autobahnen, diese Infrastruktur, die stellt American Tower zur Verfügung. Gegen ein fürstliches Entgelt. Und genau deshalb findet Value Investor Chuck Akre dieses Unternehmen so klasse und kauft weiterhin fleißig dessen Aktien.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street.

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten