Portfoliocheck: General Electric setzt Stanley Druckenmiller unter Strom

Ausnahme-Investor Stanley Druckenmiller erzielt eine durchschnittliche Rendite von mehr als 30 Prozent pro Jahr und hat seit 30 Jahren kein einziges Jahr mit Verlust abgeschlossen. Mit solch einer unglaublichen Erfolgsrendite kann kaum ein anderer Investor glänzen, schon gar nicht über so einen langen Zeitraum hinweg. Dennoch ist Druckenmiller in der Öffentlichkeit weitgehend unbekannt, selbst in Finanzkreisen.

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

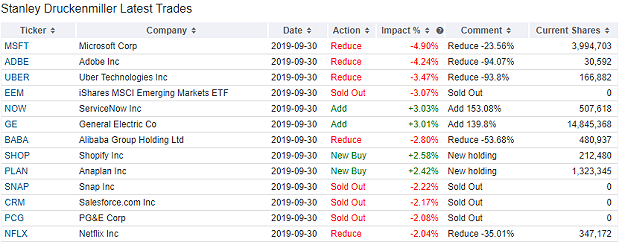

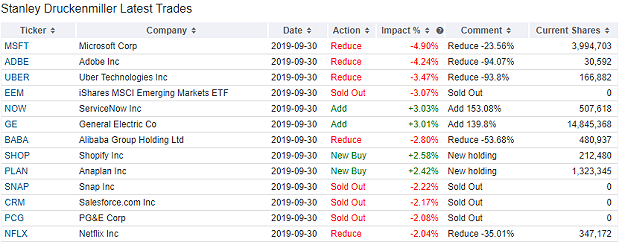

Top Transaktionen im dritten Quartal 2019

Auch im dritten Quartal 2019 hat Druckenmiller sein stark fokussiertes Portfolio wieder erheblich umgekrempelt und kam auf eine Turnoverrate von 29 Prozent; dabei hat er eine ganze Reihe von Positionen abgestoßen und unter den nur noch 43 Werten finden sich wieder 13 neue Aktien.

Die größte Auswirkung auf seinen Depotbestand hat wohl die Reduzierung bei Microsoft um fast ein Viertel, was sich in 4,9 Prozent Depotbewegung niederschlägt. Mit gut 21 Prozent bleibt Microsoft Druckenmillers mit Abstand größte Einzelposition und diesen Depotanteil hatten die Redmonder auch zum Ende des zweiten Quartals. Druckenmiller hat insgesamt Geld vom Tisch genommen, denn trotz gleichbleibendem Depotanteil ist der Wert seiner Microsoft-Position von 700 Millionen auf 555 Millionen Dollar zurückgegangen. Und das bei einem gestiegenen Aktienkurs im letzten Quartal.

Allgemein scheut sich Druckenmiller nicht, Aktien mit einigem Gewicht in sein Depot zu nehmen und diese dann innerhalb weniger Monate wieder vollständig abzustoßen. So wie den Fahrdienstleister Uber, bei dem Druckenmiller aufgrund des anhaltenden Kursrutsches nach dem IPO die Reißleine gezogen hat. Und als wankelmütig könnte man Stanley Druckenmillers Verhalten gegenüber salesforce.com einstufen, denn diese ehemals sehr große Position hatte er über mehrere Quartale hinweg komplett abgebaut. Im ersten Quartal hatte er seinen Restbestand mit immerhin 8,5 Prozent Depotanteil restlos glattgestellt, um im zweiten Quartal wieder neu einzusteigen mit 2,17 Prozent Depotanteil. Doch schon im dritten Quartal stieg er wieder komplett aus.

Fast vollständig verkauft hat Druckenmiller auch seine Adobe-Position, ebenso Snap und PG&E; bei dem skandalträchtigen und von der Pleite bedrohten Energieversorger hatte er sich erst im letzten Quartal eingekauft. Alibaba reduzierte er um mehr als die Hälfte und Netflix um mehr als ein Drittel.

Eine völlige Abkehr von Technologiewerten sollte man ihm aber nicht unterstellen, denn neu an Bord sind Shopify mit 2,58 Prozent und Softwareschmiede Anaplan mit 2,42 Prozent. Darüber hinaus hat er seine Position bei ServiceNow um 153 Prozent ausgebaut, was eine Auswirkung von gut 3 Prozent auf sein Gesamtportfolio hatte.

Und dann baute Druckenmiller noch seine Position bei General Electric deutlich aus. Dort gab es eine Short-Attacke mit der Behauptung, GE würde Milliardenrisiken in seiner Bilanz verschleiern. GE-CEO Larry Culp widersprach und verwies darauf, dass der „Ermittler“ mit einem Hedge Fonds zusammen arbeite, der auf fallende GE-Kurse spekuliere und ihm die Hälfte der Profite versprochen hätte. Druckenmiller erklärte auf CNBC, er glaube den Ausführungen Culps und hätte daher in den zweistelligen Kursabsturz hinein seinen GE-Bestand aufgestockt. Und das um 140 Prozent mit einer Auswirkung von 3 Prozent auf das Gesamtdepot.

Top Portfolio-Positionen Ende des dritten Quartals 2019

Auch im dritten Quartal bleibt Stanley Druckenmillers größte Position die von Microsoft mit einem Anteil von 21,6 Prozent. Auf Platz zwei folgt weiterhin Amazon, die nach dem Aufstocken um rund ein Fünftel nun 10,23 Prozent Depotanteil ausmachen. Auf Platz drei folgt nun General Electric mit 5,16 Prozent von ServiceNow, die 5 Prozent auf die Waagschale bringen vor Workday mit 4,5 Prozent.

Interessanterweise hat er seine ehemals große MasterCard-Position inzwischen fast vollständig abgebaut, im Gegenzug jedoch seine VISA-Position um 50 Prozent ausgebaut, so dass sie nun mit 3,65 Prozent den achten Rang in seinem Portfolio einnimmt.

Netflix-Aktien ist durch den erneuten Aktienverkauf weiter gefallen in der Rangliste auf den neunte Platz und auch dem chinesischen Internetgiganten Alibaba ging es so, der nun nur noch auf dem elften Platz liegt.

Aktie im Fokus: General Electric

General Electric ist eines der bekanntesten Unternehmen der Welt und vor 20 Jahren war es auch das wertvollste, gemessen an seiner Börsenkapitalisierung. Unter dem legendären Firmenchef Jack Welch dominierte General Electric den Industriesektor wie kein zweiter.

Doch diese Zeiten sind lange vorbei. „Software eats the world“ war eine Prophezeiung, die kurz nach der Finanzkrise vom ehemaligen Netscape-Mitgründer und heutigen Venture Capital-Investor Marc Andreessen aufgestellt wurde und die sich vollauf bewahrheitet hat. Der Industriesektor hat im Zuge des software- und cloudbasierten Revolution der Welt immer mehr an Bedeutung verloren und die zunehmende Erkenntnis über die dramatischen Folgen des vom Menschen mitverursachten Klimawandels haben zu weitreichenden Umwälzungen in der Energiebranche geführt. In der ist General Electric der Tonangeber und konkurriert mit Siemens oder ABB.

Aber es sind nicht nur äußere widrige Umstände, die General Electric straucheln ließen. Das Konglomerat fiel in der Finanzkrise über seine Finanzsparte, als reihenweise Autokredite notleidend wurden. Und auch die Versicherungssparte mit den Longtime Care-Produkten (LTC), den Pflege- und Rentenversicherungen geriet in immer schwerere Turbulenzen. Zwar hatte GE bereits einen Teil in Form von Genworth Financial abgespalten und selbstständig an die Börse geführt, aber die Vergangenheit holt GE auch an dieser Stelle wieder ein. Während andere Unternehmen bereits vor zwanzig Jahren aufgrund des seit Jahrzehnten fallenden Zinsniveaus und der immer älter werdenden Gesellschaft damit anfingen, sich um die Altersversorgung ihrer Angestellten zu sorgen – genauer gesagt um die immer stärker steigenden Vorsorgeaufwendungen, die die Unternehmen trafen – witterte Jack Welsch hier ein gutes Geschäft und General Electric kaufte derartige Versicherungen anderer Unternehmen zusätzlich zu seinem eigenen Bestand auf. Das erzeugte anfangs positive Effekte in der GE-Bilanz, aber irgendwann kippte dies, als immer häufiger die Leistungen auch ausgezahlt werden mussten. Steigende Kosten bei steigender Leistungsdauer waren und sind ein Groschengrab. In GEs Fall geht es hier allerdings um Milliarden.

Neben der strauchelnden Kraftwerkssparte kamen auch noch Probleme bei Windturbinen hinzu und Ausfälle bei Flugzeugtriebwerken. Kurzum: bei GE stotterte der Motor so richtig und von den zwölf Zylindern lief die Mehrheit unrund oder bewegte sich gar nicht mehr.

Neue Besen kehren richtig (gut)

Zwei Chefs versuchten sich an der Sanierung, zwei Eigengewächse, und beide scheiterten. Am Ende holte man einen externen Manager, um das Unternehmen vor der drohenden Insolvenz zu retten. Mit Larry Culp hat dafür man vor gut einem Jahr einen Experten verpflichten können, denn er war lange Jahre der CEO der Danaher Corp. einer Industriebeteiligungsgesellschaft, die führende Unternehmen aufkaufte und durch ein eigens entwickeltes Traineeprogramm besonders fit gemacht hat. Mit dieser Methode hat Danaher über Jahrzehnte hinweg jährliche Rendite von deutlich über 20 Prozent erwirtschaftet und damit sogar Warren Buffetts Erfolge in den Schatten gestellt.

Als erstes kaufte Larry Culp für mehr als 2,2 Millionen Dollar GE-Aktien für Kurse um 9,7 Dollar. Ein absoluter Vertrauensbeweis in das Unternehmen und in seine eigenen Fähigkeiten, dieses wieder in die Erfolgsspur bringen zu können.

Culp machte anfangs, was jeder neue Chef tut: er kam, sah und berichtigte. Genauer gesagt ging es um Wertberichtigungen, um Abschreibungen. Culp machte eine Bestandsaufnahme, einen Kassensturz, und vor allem die Kraftwerkssparte als sinkendes Flaggschiff musste erheblich Federn lassen und so vermeldete GE für das dritte Quartal 2018 einen Verlust von sage und schreibe 22,8 Milliarden Dollar. Dabei hat der Konzern im Verlauf der letzten zwölf Monate schon Unternehmensteile für mehr als 10 Milliarden Dollar verkauft.

Allgemein wurde erwartet, dass der neue Chef einfach nur das Tafelsilber verkauft und dann am Ende schaut, was übrig bleibt. Diese Annahme traf der Markt nicht ohne Grund, denn General Electric trägt eine enorme Verschuldungslast, die die strauchelnden Geschäftsbereiche kaum mehr finanzieren können. Und der Verkauf rentabler Sparten – und nur die bringen ja auch das dringend benötigte Geld in die Kasse – reduziert gleichzeitig auch wieder den Cashflow und die Gewinne, was den Schuldendienst schwieriger macht. Ein Teufelskreis und die Haie witterten Blut.

Doch Larry Culp blieb die Ruhe selbst und erteilte Notverkäufen eine klare Absage. Ebenso deutlich ist inzwischen die Kapitalmarktkommunikation, denn es werden keine Luftschlösser mehr versprochen, sondern mit aufgerollten Ärmeln wird solide Arbeit vorgeführt. Culp erklärte, die Kraftwerkssparte würde umstrukturiert und es würde mehrere Jahre dauern, bis sie wieder schwarze Zahlen abliefern werde.

Erste Erfolge zeichnen sich ab

Nach gut einem Jahr muss man sich die Frage stellen, ob und was der neue CEO Larry Culp denn bisher gerissen hat. Auf Jahressicht liegt der Aktienkurs um 35 Prozent vorne und damit hat er den S&P 500 oder den Dow Jones klar übertroffen. Allerdings stand der Kurs zu Jahresbeginn 2017 bei knapp 30 Dollar, während er aktuell um die elf Dollar notiert.

Larry Culp ist es gelungen, den Märkten wieder vertrauen in General Electrics Zukunft einzuhauchen. Die Bilanz sieht noch immer schrecklich aus, aber die Verschuldung stellt sich nicht mehr als unlösbares Problem dar. Die Kraftwerkssparte zeigt erste Erholungstendenzen und die weiteren Spartenverkäufe sind nicht zu Notverkaufspreisen erfolgt, sondern in etwa zu Marktpreisen. Dabei geht der größte Brocken, nämlich das Biopharma-Geschäft, ausgerechnet an Larry Culps ehemaligen Arbeitgeber, die Danaher Corp. Die übernimmt die Businesseinheit für 21,4 Milliarden Dollar und mit diesem Geld wird Larry Culp den Schuldenstand weiter reduzieren.

Während die Verschuldung Ende 2018 noch bei 55 Milliarden Dollar gelegen hatte, konnte GE zwischenzeitlich das Transport-Geschäft mit Wabtec fusionieren und dabei noch mehr als 3 Milliarden Dollar einstreichen. An der neuen Wabtec hält GE einen Minderheitsanteil von 24,9 Prozent.

Des Weiteren reduzierte man den Anteil am Ölfeldausrüster Baker Hughes um drei Milliarden Dollar und der restliche Anteil bringt noch gut neun Milliarden Dollar auf die Waagschale. Und der dürfte in den nächsten Jahren Stück für Stück weiter reduziert werden und mithelfen, die Schuldenlast weiter zu senken.

Alle drei Maßnahmen sollten die Schuldenlast Ende 2020 auf unter 30 Milliarden Dollar drücken. Was noch immer enorm ist angesichts einer aktuellen Börsenkapitalisierung von 95 Milliarden Dollar. Aber eben auch nicht mehr zwangsläufig existenzbedrohend.

Und GE hat durchaus weitere attraktive Zugpferde im Stall. Allen voran die Sparte GE Aviation, die vom Markt eigentlich als erstes Verkaufsobjekt galt. Weil sie Zuwächse aufweist beim Umsatz, operative Margen von 20 Prozent und steigende Cashflows. Und genau hieraus resultierten große Bedenken: wenn GE nämlich sein bestes Pferd im Stall verkaufen muss, woher sollen dann die Cashflows für den Schuldendienst erzielt werden? Doch diese Kuh ist vom Eis, GE muss die Sparte nicht versilbern, sondern kann sie als Basis nutzen, um den übrigen Bereichen die Zeit zu geben, die sie zur Gesundung benötigen. Mit etwas Glück dürfte sowohl die Kraftwerkssparte als auch bei den erneuerbaren Energien in 2012 der operative Turnaround gelingen, so dass diese beiden Einheiten dann kein Geld mehr verbrennen.

GE vor dem Turnaround?

Trotz aller Anfangserfolge ist der Turnaround für General Electric noch keine ausgemachte Sache. Der Dauer-Bär Stephen Tusa von JPMorgan Chase hält hartnäckig an seinem Kursziel von fünf Dollar fest und kommentiert jede kleine Kurserholung mit vernichtenden Worten. Zubilligen muss man ihm, dass er frühzeitig auf die enormen Probleme bei General Electric hinwies, als noch alle anderen vom Glanz der einstigen Industrie-Ikone geblendet waren.

Die anhaltenden Probleme bei Boeing leasten auch General Electric, denn viele der nicht verkauften Flugzeuge der vorübergehend stillgelegten Serien werden mit GE-Triebwerken ausgestattet. Und dann gab es hier auch noch Qualitätsprobleme, deren Behebung nicht nur kostspielig ist, sondern auch das Vertrauen potenzieller Neukunden beschädigt. Und natürlich darf die kraftwerkssparte nicht vergessen werden, das momentan noch größte Sorgenkind, sowie die weiterhin hohe Verschuldung.

Alles gute Argumente, weshalb General Electric ein risikobehaftetes Investment ist. Auf der anderen Seite sprechen auch viele Argumente dafür, dass die Risiken inzwischen beherrschbar sind und sich die Entwicklung langsam wieder zum Guten wendet.

„Turnarounds seldom turn.“

(Warren Buffett)

Warren Buffetts Warnung sollte man nicht ignorieren, denn er spricht aus Erfahrung. Doch anstelle der Eigengewächse setzt GE nun auf einen externen Sanierungsexperten. Und das Sanieren von angeschlagenen Unternehmen hat Larry Culp also von der Pike auf gelernt und über viele Jahre hinweg den Nachweis erbracht, dass er das hervorragend kann. Er scheint damit der beste Mann für den Job an der Spitze des wankenden Riesen General Electric sein. Und wenn er sagt, GE sei ein fundamental starkes Unternehmen und bleibe es, dann meint er es auch so. Und Stanley Druckenmiller hat ausdrücklich erklärt, er glaube an Larry Culp und dass er deshalb sein Engagement bei General Electric so stark ausgebaut hat. Vertrauen ist eine eigene Währung, die auch bei Warren Buffett ganz hoch im Kurs steht. Und genau dahin möchte Larry Culp General Electric wieder führen und Stanley Druckenmiller setzt darauf, dass ihm dies auch gelingt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 75678083

Dass seine Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 4,5 Milliarden Dollar schätzt.

Druckenmiller startete seine Karriere an den Finanzmärkten bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte und sein ausgeprägtes makroökonomisches Talent schnell positiv auffiel. Binnen eines Jahres stieg Druckenmiller vom Trainee zum Chef der Research-Abteilung auf und bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Größere Aufmerksamkeit erlangte Druckenmiller als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang. Soros verdiente hierbei Milliarden, was seinen Ruf als Star-Investor begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Seit 2012 managt Druckenmiller ausschließlich sein eigenes Kapital und schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

Top Transaktionen im dritten Quartal 2019

Auch im dritten Quartal 2019 hat Druckenmiller sein stark fokussiertes Portfolio wieder erheblich umgekrempelt und kam auf eine Turnoverrate von 29 Prozent; dabei hat er eine ganze Reihe von Positionen abgestoßen und unter den nur noch 43 Werten finden sich wieder 13 neue Aktien.

Die größte Auswirkung auf seinen Depotbestand hat wohl die Reduzierung bei Microsoft um fast ein Viertel, was sich in 4,9 Prozent Depotbewegung niederschlägt. Mit gut 21 Prozent bleibt Microsoft Druckenmillers mit Abstand größte Einzelposition und diesen Depotanteil hatten die Redmonder auch zum Ende des zweiten Quartals. Druckenmiller hat insgesamt Geld vom Tisch genommen, denn trotz gleichbleibendem Depotanteil ist der Wert seiner Microsoft-Position von 700 Millionen auf 555 Millionen Dollar zurückgegangen. Und das bei einem gestiegenen Aktienkurs im letzten Quartal.

Allgemein scheut sich Druckenmiller nicht, Aktien mit einigem Gewicht in sein Depot zu nehmen und diese dann innerhalb weniger Monate wieder vollständig abzustoßen. So wie den Fahrdienstleister Uber, bei dem Druckenmiller aufgrund des anhaltenden Kursrutsches nach dem IPO die Reißleine gezogen hat. Und als wankelmütig könnte man Stanley Druckenmillers Verhalten gegenüber salesforce.com einstufen, denn diese ehemals sehr große Position hatte er über mehrere Quartale hinweg komplett abgebaut. Im ersten Quartal hatte er seinen Restbestand mit immerhin 8,5 Prozent Depotanteil restlos glattgestellt, um im zweiten Quartal wieder neu einzusteigen mit 2,17 Prozent Depotanteil. Doch schon im dritten Quartal stieg er wieder komplett aus.

Fast vollständig verkauft hat Druckenmiller auch seine Adobe-Position, ebenso Snap und PG&E; bei dem skandalträchtigen und von der Pleite bedrohten Energieversorger hatte er sich erst im letzten Quartal eingekauft. Alibaba reduzierte er um mehr als die Hälfte und Netflix um mehr als ein Drittel.

Eine völlige Abkehr von Technologiewerten sollte man ihm aber nicht unterstellen, denn neu an Bord sind Shopify mit 2,58 Prozent und Softwareschmiede Anaplan mit 2,42 Prozent. Darüber hinaus hat er seine Position bei ServiceNow um 153 Prozent ausgebaut, was eine Auswirkung von gut 3 Prozent auf sein Gesamtportfolio hatte.

Und dann baute Druckenmiller noch seine Position bei General Electric deutlich aus. Dort gab es eine Short-Attacke mit der Behauptung, GE würde Milliardenrisiken in seiner Bilanz verschleiern. GE-CEO Larry Culp widersprach und verwies darauf, dass der „Ermittler“ mit einem Hedge Fonds zusammen arbeite, der auf fallende GE-Kurse spekuliere und ihm die Hälfte der Profite versprochen hätte. Druckenmiller erklärte auf CNBC, er glaube den Ausführungen Culps und hätte daher in den zweistelligen Kursabsturz hinein seinen GE-Bestand aufgestockt. Und das um 140 Prozent mit einer Auswirkung von 3 Prozent auf das Gesamtdepot.

Top Portfolio-Positionen Ende des dritten Quartals 2019

Auch im dritten Quartal bleibt Stanley Druckenmillers größte Position die von Microsoft mit einem Anteil von 21,6 Prozent. Auf Platz zwei folgt weiterhin Amazon, die nach dem Aufstocken um rund ein Fünftel nun 10,23 Prozent Depotanteil ausmachen. Auf Platz drei folgt nun General Electric mit 5,16 Prozent von ServiceNow, die 5 Prozent auf die Waagschale bringen vor Workday mit 4,5 Prozent.

Interessanterweise hat er seine ehemals große MasterCard-Position inzwischen fast vollständig abgebaut, im Gegenzug jedoch seine VISA-Position um 50 Prozent ausgebaut, so dass sie nun mit 3,65 Prozent den achten Rang in seinem Portfolio einnimmt.

Netflix-Aktien ist durch den erneuten Aktienverkauf weiter gefallen in der Rangliste auf den neunte Platz und auch dem chinesischen Internetgiganten Alibaba ging es so, der nun nur noch auf dem elften Platz liegt.

Aktie im Fokus: General Electric

General Electric ist eines der bekanntesten Unternehmen der Welt und vor 20 Jahren war es auch das wertvollste, gemessen an seiner Börsenkapitalisierung. Unter dem legendären Firmenchef Jack Welch dominierte General Electric den Industriesektor wie kein zweiter.

Doch diese Zeiten sind lange vorbei. „Software eats the world“ war eine Prophezeiung, die kurz nach der Finanzkrise vom ehemaligen Netscape-Mitgründer und heutigen Venture Capital-Investor Marc Andreessen aufgestellt wurde und die sich vollauf bewahrheitet hat. Der Industriesektor hat im Zuge des software- und cloudbasierten Revolution der Welt immer mehr an Bedeutung verloren und die zunehmende Erkenntnis über die dramatischen Folgen des vom Menschen mitverursachten Klimawandels haben zu weitreichenden Umwälzungen in der Energiebranche geführt. In der ist General Electric der Tonangeber und konkurriert mit Siemens oder ABB.

Aber es sind nicht nur äußere widrige Umstände, die General Electric straucheln ließen. Das Konglomerat fiel in der Finanzkrise über seine Finanzsparte, als reihenweise Autokredite notleidend wurden. Und auch die Versicherungssparte mit den Longtime Care-Produkten (LTC), den Pflege- und Rentenversicherungen geriet in immer schwerere Turbulenzen. Zwar hatte GE bereits einen Teil in Form von Genworth Financial abgespalten und selbstständig an die Börse geführt, aber die Vergangenheit holt GE auch an dieser Stelle wieder ein. Während andere Unternehmen bereits vor zwanzig Jahren aufgrund des seit Jahrzehnten fallenden Zinsniveaus und der immer älter werdenden Gesellschaft damit anfingen, sich um die Altersversorgung ihrer Angestellten zu sorgen – genauer gesagt um die immer stärker steigenden Vorsorgeaufwendungen, die die Unternehmen trafen – witterte Jack Welsch hier ein gutes Geschäft und General Electric kaufte derartige Versicherungen anderer Unternehmen zusätzlich zu seinem eigenen Bestand auf. Das erzeugte anfangs positive Effekte in der GE-Bilanz, aber irgendwann kippte dies, als immer häufiger die Leistungen auch ausgezahlt werden mussten. Steigende Kosten bei steigender Leistungsdauer waren und sind ein Groschengrab. In GEs Fall geht es hier allerdings um Milliarden.

Neben der strauchelnden Kraftwerkssparte kamen auch noch Probleme bei Windturbinen hinzu und Ausfälle bei Flugzeugtriebwerken. Kurzum: bei GE stotterte der Motor so richtig und von den zwölf Zylindern lief die Mehrheit unrund oder bewegte sich gar nicht mehr.

Neue Besen kehren richtig (gut)

Zwei Chefs versuchten sich an der Sanierung, zwei Eigengewächse, und beide scheiterten. Am Ende holte man einen externen Manager, um das Unternehmen vor der drohenden Insolvenz zu retten. Mit Larry Culp hat dafür man vor gut einem Jahr einen Experten verpflichten können, denn er war lange Jahre der CEO der Danaher Corp. einer Industriebeteiligungsgesellschaft, die führende Unternehmen aufkaufte und durch ein eigens entwickeltes Traineeprogramm besonders fit gemacht hat. Mit dieser Methode hat Danaher über Jahrzehnte hinweg jährliche Rendite von deutlich über 20 Prozent erwirtschaftet und damit sogar Warren Buffetts Erfolge in den Schatten gestellt.

Als erstes kaufte Larry Culp für mehr als 2,2 Millionen Dollar GE-Aktien für Kurse um 9,7 Dollar. Ein absoluter Vertrauensbeweis in das Unternehmen und in seine eigenen Fähigkeiten, dieses wieder in die Erfolgsspur bringen zu können.

Culp machte anfangs, was jeder neue Chef tut: er kam, sah und berichtigte. Genauer gesagt ging es um Wertberichtigungen, um Abschreibungen. Culp machte eine Bestandsaufnahme, einen Kassensturz, und vor allem die Kraftwerkssparte als sinkendes Flaggschiff musste erheblich Federn lassen und so vermeldete GE für das dritte Quartal 2018 einen Verlust von sage und schreibe 22,8 Milliarden Dollar. Dabei hat der Konzern im Verlauf der letzten zwölf Monate schon Unternehmensteile für mehr als 10 Milliarden Dollar verkauft.

Allgemein wurde erwartet, dass der neue Chef einfach nur das Tafelsilber verkauft und dann am Ende schaut, was übrig bleibt. Diese Annahme traf der Markt nicht ohne Grund, denn General Electric trägt eine enorme Verschuldungslast, die die strauchelnden Geschäftsbereiche kaum mehr finanzieren können. Und der Verkauf rentabler Sparten – und nur die bringen ja auch das dringend benötigte Geld in die Kasse – reduziert gleichzeitig auch wieder den Cashflow und die Gewinne, was den Schuldendienst schwieriger macht. Ein Teufelskreis und die Haie witterten Blut.

Doch Larry Culp blieb die Ruhe selbst und erteilte Notverkäufen eine klare Absage. Ebenso deutlich ist inzwischen die Kapitalmarktkommunikation, denn es werden keine Luftschlösser mehr versprochen, sondern mit aufgerollten Ärmeln wird solide Arbeit vorgeführt. Culp erklärte, die Kraftwerkssparte würde umstrukturiert und es würde mehrere Jahre dauern, bis sie wieder schwarze Zahlen abliefern werde.

Erste Erfolge zeichnen sich ab

Nach gut einem Jahr muss man sich die Frage stellen, ob und was der neue CEO Larry Culp denn bisher gerissen hat. Auf Jahressicht liegt der Aktienkurs um 35 Prozent vorne und damit hat er den S&P 500 oder den Dow Jones klar übertroffen. Allerdings stand der Kurs zu Jahresbeginn 2017 bei knapp 30 Dollar, während er aktuell um die elf Dollar notiert.

Larry Culp ist es gelungen, den Märkten wieder vertrauen in General Electrics Zukunft einzuhauchen. Die Bilanz sieht noch immer schrecklich aus, aber die Verschuldung stellt sich nicht mehr als unlösbares Problem dar. Die Kraftwerkssparte zeigt erste Erholungstendenzen und die weiteren Spartenverkäufe sind nicht zu Notverkaufspreisen erfolgt, sondern in etwa zu Marktpreisen. Dabei geht der größte Brocken, nämlich das Biopharma-Geschäft, ausgerechnet an Larry Culps ehemaligen Arbeitgeber, die Danaher Corp. Die übernimmt die Businesseinheit für 21,4 Milliarden Dollar und mit diesem Geld wird Larry Culp den Schuldenstand weiter reduzieren.

Während die Verschuldung Ende 2018 noch bei 55 Milliarden Dollar gelegen hatte, konnte GE zwischenzeitlich das Transport-Geschäft mit Wabtec fusionieren und dabei noch mehr als 3 Milliarden Dollar einstreichen. An der neuen Wabtec hält GE einen Minderheitsanteil von 24,9 Prozent.

Des Weiteren reduzierte man den Anteil am Ölfeldausrüster Baker Hughes um drei Milliarden Dollar und der restliche Anteil bringt noch gut neun Milliarden Dollar auf die Waagschale. Und der dürfte in den nächsten Jahren Stück für Stück weiter reduziert werden und mithelfen, die Schuldenlast weiter zu senken.

Alle drei Maßnahmen sollten die Schuldenlast Ende 2020 auf unter 30 Milliarden Dollar drücken. Was noch immer enorm ist angesichts einer aktuellen Börsenkapitalisierung von 95 Milliarden Dollar. Aber eben auch nicht mehr zwangsläufig existenzbedrohend.

Und GE hat durchaus weitere attraktive Zugpferde im Stall. Allen voran die Sparte GE Aviation, die vom Markt eigentlich als erstes Verkaufsobjekt galt. Weil sie Zuwächse aufweist beim Umsatz, operative Margen von 20 Prozent und steigende Cashflows. Und genau hieraus resultierten große Bedenken: wenn GE nämlich sein bestes Pferd im Stall verkaufen muss, woher sollen dann die Cashflows für den Schuldendienst erzielt werden? Doch diese Kuh ist vom Eis, GE muss die Sparte nicht versilbern, sondern kann sie als Basis nutzen, um den übrigen Bereichen die Zeit zu geben, die sie zur Gesundung benötigen. Mit etwas Glück dürfte sowohl die Kraftwerkssparte als auch bei den erneuerbaren Energien in 2012 der operative Turnaround gelingen, so dass diese beiden Einheiten dann kein Geld mehr verbrennen.

GE vor dem Turnaround?

Trotz aller Anfangserfolge ist der Turnaround für General Electric noch keine ausgemachte Sache. Der Dauer-Bär Stephen Tusa von JPMorgan Chase hält hartnäckig an seinem Kursziel von fünf Dollar fest und kommentiert jede kleine Kurserholung mit vernichtenden Worten. Zubilligen muss man ihm, dass er frühzeitig auf die enormen Probleme bei General Electric hinwies, als noch alle anderen vom Glanz der einstigen Industrie-Ikone geblendet waren.

Die anhaltenden Probleme bei Boeing leasten auch General Electric, denn viele der nicht verkauften Flugzeuge der vorübergehend stillgelegten Serien werden mit GE-Triebwerken ausgestattet. Und dann gab es hier auch noch Qualitätsprobleme, deren Behebung nicht nur kostspielig ist, sondern auch das Vertrauen potenzieller Neukunden beschädigt. Und natürlich darf die kraftwerkssparte nicht vergessen werden, das momentan noch größte Sorgenkind, sowie die weiterhin hohe Verschuldung.

Alles gute Argumente, weshalb General Electric ein risikobehaftetes Investment ist. Auf der anderen Seite sprechen auch viele Argumente dafür, dass die Risiken inzwischen beherrschbar sind und sich die Entwicklung langsam wieder zum Guten wendet.

„Turnarounds seldom turn.“

(Warren Buffett)

Warren Buffetts Warnung sollte man nicht ignorieren, denn er spricht aus Erfahrung. Doch anstelle der Eigengewächse setzt GE nun auf einen externen Sanierungsexperten. Und das Sanieren von angeschlagenen Unternehmen hat Larry Culp also von der Pike auf gelernt und über viele Jahre hinweg den Nachweis erbracht, dass er das hervorragend kann. Er scheint damit der beste Mann für den Job an der Spitze des wankenden Riesen General Electric sein. Und wenn er sagt, GE sei ein fundamental starkes Unternehmen und bleibe es, dann meint er es auch so. Und Stanley Druckenmiller hat ausdrücklich erklärt, er glaube an Larry Culp und dass er deshalb sein Engagement bei General Electric so stark ausgebaut hat. Vertrauen ist eine eigene Währung, die auch bei Warren Buffett ganz hoch im Kurs steht. Und genau dahin möchte Larry Culp General Electric wieder führen und Stanley Druckenmiller setzt darauf, dass ihm dies auch gelingt.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 75678083