Portfoliocheck: Ken Fisher kauft sich bei Brasiliens Finanz-Powerhouse NuBank ein

Starinvestor Ken Fisher gehört zu den profiliertesten Investoren der Welt. Er ist regelmäßig in den Börsenmedien präsent und seine Bücher erreichten Kultstatus. Sein Investmentstil wurde entscheidend geprägt durch seinen Vater, Investmentlegende Philip. A. Fisher, der sogar Börsenlegenden wie Charlie Munger und Warren Buffett maßgeblich beeinflusste. Dabei war Philip A. Fisher kein reiner Value Investor, sondern verband in seiner Anlagestrategie die Vorzüge von Value Investing und Growth Investing. Heute würde man diesen Stil GARP nennen, Growth at a reasonable Price.

Bereits 1979 machte sich Ken Fisher mit gerade einmal 250 USD Startkapital selbständig und gründete Fisher Investments. Heute ist er einer der erfolgreichsten Investoren der Welt und verwaltet für seine Mandanten mehr als 200 Mrd. USD. Ein besonderes Ereignis in eigener Sache hatte Ken Fisher kürzlich zu vermelden, denn das amerikanische Private-Equity-Unternehmen Advent International und eine Tochtergesellschaft der Abu Dhabi Investment Authority übernahmen von ihm eine Minderheitsbeteiligung in Höhe von knapp 3 Mrd. USD an Fisher Investments, wobei diese mit 12,75 Mrd. USD bewertet wurde. Ken Fisher hält aber weiterhin die Mehrheit des wirtschaftlichen Eigentums und der stimmberechtigten Anteile von über 70 % an Fisher Investments. Auf seine bewährte Anlagephilosophie hat die Beteiligung der Finanzinvestoren keine Auswirkung.

Und Fisher bleibt unbeirrt auf Erfolgskurs. In eigenen Studien hatte er herausgefunden, dass in unterschiedlichen Marktphasen verschiedene Anlagestrategien unterschiedlich gute Resultate abwerfen. Und das macht er sich zunutze, indem er zwischen den Investmentansätzen Value, Contrarian und Growth wechselt. Dazu zieht er Makroindikatoren zu Rate, die den groben Trend vorgeben.

So gelang es Fisher, das Platzen der Internetblase um die Jahrtausendwende durch rechtzeitiges Hochfahren seiner Cashquote zu antizipieren und rechtzeitig vor der breiten Markterholung stieg er Ende 2002 wieder in den Aktienmarkt ein. Und auch nach dem Coronacrash Anfang 2020 erkannte Fisher frühzeitig die Trendwende und als einer der ersten den neuen Bullenmarkt.

„Investieren ist ein Spiel der Wahrscheinlichkeiten, nicht der Gewissheiten.“

(Ken Fisher)

Für Fisher zählen Zahlen, Daten, Fakten; Emotionen schiebt er bewusst zur Seite. Und so steht er weiterhin unbeirrt im Lager der Bullen, trotz Inflations- und Zinssorgen und aller politischer Turbulenzen. Er verweist darauf, dass der Markt sehr kurzfristig agiert und auf die Zinsentwicklung schielt, aber es sei gar nicht so entscheidend, wann genau die Zinssenkungen kämen, sondern dass sie erfolgen. Zudem seien die Jahre, in denen US-Präsidentschaftswahlen stattfänden, immer gute Börsenjahre – damit liegt er ganz offensichtlich wieder einmal goldrichtig. Wobei die Unsicherheit im Vorfeld der Kandidatenkür sich zu legen beginne, wenn die beiden Kandidaten feststünden. Und ab dem Moment, wo der nächste Präsident feststehe, würden die Börsen in der Regel deutlich zulegen – unabhängig davon, wer gewonnen habe. Auch diese Aussage erweist sich bisher als Treffer.

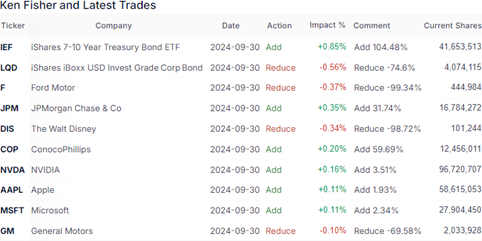

Transaktionen im 3. Quartal 2024

Ken Fishers Portfolio ist aufgrund seines hohen Anlagevolumens relativ breit aufgestellt. Da er nicht nur sein eigenes Vermögen verwaltet, sondern Einzeldepots tausender Mandanten, tauscht er auch auf Basis von deren individuellen Vorgaben und Vorlieben häufiger Positionen aus.

Das von Ken Fisher verwaltete Vermögen stieg im letzten Quartal um weitere 6 % auf 244 Mrd. USD an; es verteilte sich auf 920 Aktien, von denen 54 neu ins Depot aufgenommen wurden. Die Turnoverrate fiel leicht auf 4 %.

Die stärkste Auswirkung auf Fishers Portfolio hatte sein Tausch im Anleihebereich. So verkaufte er den iShares iBoxx USD Investment Grade Corporate Bond ETF, mit dem er zuvor auf besonders solide Unternehmensanleihen gesetzt hatte, und ersetzte ihn durch einen in langfristige US-Staatsanleihen investierenden ETF. Angesichts tendenziell sinkender Zinsen spekuliert Fisher hier nicht auf Kursgewinne der Staatsanleihen, sondern auf die Zinseinnahmen.

Autowerte stehen auf Fishers Abschussliste. Bei Ford hat er bereits fast alle Aktien auf den Markt geworfen, bei General Motors immerhin bereits 70 %. Und auch beim Unterhaltungskonzern Walt Disney hat er die Trennung beinahe vollständig vollzogen. Hier schießen aktuell die Spekulationen ins Kraut, wer denn diesmal den langjährigen und mehrfach zurückgekehrten Bob Iger an der Spitze ablösen könnte.

Im Bankensektor setzt er weiterhin auf den Branchenprimus und stockte seine Position bei JPMorgan Chase um knapp ein Drittel auf. Deren CEO Jamie Dimon wird von Warren Buffett als bester Banker unserer Zeit tituliert und auch Bald-wieder-US-Präsident Donald Trump lobte Dimon kürzlich – wird ihm aber keinen Posten in seiner neuen Administration anbieten.

Und auch im Energiesektor sieht Fisher angesichts des gewaltigen Energiehungers der KI-Rechenzentren weiter große Chancen. Sein Top-Pick in den letzten Monaten war ConocoPhillips, wo er seinen Aktienbestand um 60 % ausbaute.

Zu guter Letzt hat Fisher bei seinen Top-Positionen weiter aufgestockt und sich noch ein paar weitere Apple, Microsoft und Nvidia ins Depot gelegt.

Portfolio zum Ende des 3. Quartals 2024

In Fishers Depot dominieren weiterhin die Technologieaktien mit einem Anteil von 29,7 %. Auf dem zweiten Rang behaupteten sich die Finanzwerte mit 12,3 %, während sich Gesundheitswerte mit 9,9 % vor den zyklischen Konsumwerten mit 8,8 % behaupten konnten. Es schließen sich Industriewerte an mit einer Gewichtung von 8,1 % vor Kommunikationsdiensten mit 6,5 %. Seine fünf Top-Positionen stellen dabei rund 22 % seines Portfolios.

Nach einem halben Jahr muss Microsoft seine Spitzenposition wieder räumen, da Apple dank der zuletzt besseren Kursentwicklung wieder Oberwasser bekommen hat. Dahinter liegt erneut Nvidia, das inzwischen Apple und Microsoft als wertvollstes Unternehmen der Welt überholt hat. Auf den Plätzen vier und fünf gab es einen Tausch, nachdem Amazon Alphabet überholen konnte.

Den sechsten Rang hat weiterhin der Vanguard-Unternehmensanleihen-ETF inne, dahinter folgen unverändert Taiwan Semiconductor und Ely Lilly vor dem Staatsanleihen-ETF als Neueinsteiger, der sogar Fishers zweiten Chipfavoriten Broadcom überholen konnte.

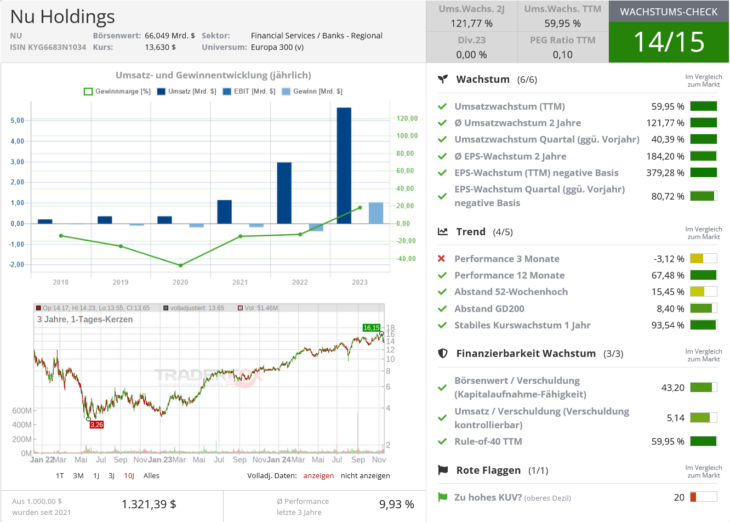

Im Fokus: Nu Holdings Ltd.

Die Nubank als maßgebliche Tochter von Nu Holdings Ltd., ist ein digitaler Bankdienstleister und die größte Fintech-Bank in Lateinamerika. Die Neobank arbeitet ausschließlich online ohne physisches Filialnetz. Sie hat ihren Hauptsitz in Brasilien und verfügt über Niederlassungen in weiteren Ländern wie Kolumbien, Argentinien und Mexiko.

Gegründet wurde das Unternehmen im Jahr 2013. Es begann mit dem Angebot einer gebührenfreien Kreditkarte, die über eine mobile App verwaltet wird. Im Laufe der Jahre ist die Nubank auf knapp 110 Mio. Kunden angewachsen. Ende 2021 erfolgte der Börsengang, also zu einem eher ungünstigen Zeitpunkt. In der letzten Finanzierungsrunde vor dem IPO hatte Nubank Anfang 2021 noch 400 Mio. USD eingeworben, anschließend noch mal weitere 750 Mio. Zu den führenden Investoren dieser letzten Runde gehörte mit 500 Mio. USD Warren Buffetts Berkshire Hathaway, wenngleich das Investment auf dessen „Leutnant“ Ted Weschler zurückzuführen ist. Zudem kaufte Berkshire beim Börsengang für 250 Mio. USD weitere Aktien.

Beim Börsengang im Dezember 2021 hatte Berkshire sein Investment bereits kräftig ins Plus geschoben, danach folgte im Zuge der allgemeinen Börsentristesse auch der Kursabsturz bei Nu Holdings. Doch 2023 drehte sich der Wind und mit einem Kurszuwachs von 93 % war sie die stärkste Aktie in Berkshires Portfolio. Und der Erfolg hält weiter an und so konnte die Aktie in 2024 bisher weitere 80 % draufsatteln und liegt nun um gut ein Drittel über seiner ersten Börsennotiz.

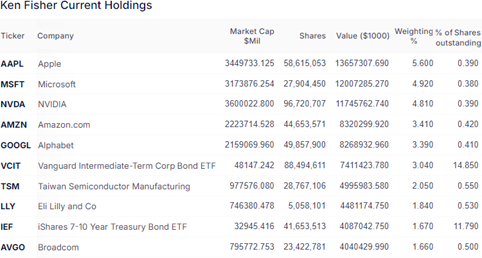

Doch Buffetts Erfolge mit Nu Holdings sind wohl kaum die Triebfeder für Ken Fishers neues Investment in Brasiliens Banking Powerhouse. Hier kommen eher die anhaltenden operativen Erfolge in Betracht. Nu Holdings konnte im 3. Quartal 2024 seine Erlöse gegenüber dem Vorjahresquartal um 37,4 % auf 2,94 Mrd. USD steigern, verfehlte damit die Markterwartungen aber ganz knapp. Beim bereinigten Gewinn je Aktie mit lag man mit 0,11 USD allerdings darüber.

Insgesamt konnte das Unternehmen seinen bereinigten Nettoertrag im Vorjahresvergleich auf 553 Mio. USD annähernd verdoppeln. Großen Anteil hieran hatten die um 63 % gestiegenen Zinserträge, die vor allem das Ergebnis deutlich erhöhter Kundeneinlagen sind. Diese kletterten währungsbereinigt um 60 % auf 28,3 Mrd. USD.

Erfolgreich blieb Nu Holdings auch bei der Kundenakquise. Dank der Expansion auch auf andere latein- und mittelamerikanische Märkte und einer nochmals höheren Durchdringung im Kernmarkt Brasilien legte die Zahl der Nutzer auf knapp 110 Mio. zu, angetrieben von 9 Mio. Neukunden in Mexiko und weiteren 2 Mio. in Kolumbien. Parallel hierzu nahm die Nutzeraktivität weiter zu und damit erhöhte sich der Betrag je Nutzer, den Nubank einstreichen konnte. Das Wachstum der Kundenanzahl gepaart mit einer Zunahme der Nutzung erhöht die Margen gleich doppelt und treibt die Profitabilität auf neue Höhen. Und sanken die Kosten von zuvor längerer Zeit stabilen 0,9 auf 0,8 USD je aktivem Nutzer, wohingegen klassische Banken in Brasilien hierfür das Sieben- bis Achtfache aufwenden müssen. In absoluten Zahlen stieg der durchschnittliche monatliche Umsatz je aktivem Kunden von 10 USD vor einem Jahr auf inzwischen 11 USD an. Für Nutzer, die schon länger auf der Finanzplattform aktiv sind, gibt Nu Holdings die monatlichen Erlöse sogar mit durchschnittlich 25 USD an.

David Vélez, Gründer und CEO, kommentierte das Zahlenwerk entsprechend erfreut: "Unser 3. Quartal unterstreicht die Stärke unseres Geschäftsmodells und zeigt Umsatzwachstum und anhaltende Profitabilität. Wir haben einen Umsatz von 2,9 Mrd. USD erzielt, was sowohl auf die Gewinnung von 110 Mio. Kunden weltweit als auch auf eine verstärkte Kundenbindung durch Cross- und Upselling-Initiativen sowie attraktive Produkteinführungen zurückzuführen ist. Dieses Wachstum ging einher mit nahezu stabilen Cost-to-Serve und einer Rekordrendite von 30 %, was zu einer Verdoppelung des Nettogewinns auf 553 Mio. USD im Vergleich zum Vorjahresquartal auf währungsneutraler Basis führte. Unsere Expansion in Mexiko und Kolumbien erzielt weiterhin beeindruckende Ergebnisse mit fast 9 Mio. Neukunden in Mexiko und über 2 Mio. in Kolumbien. Wir bereiten uns darauf vor, Nu als die weltweit führende digitale Dienstleistungsplattform zu etablieren, die über Finanzdienstleistungen hinausgeht.“

Inzwischen haben 59 % aller erwachsenen Brasilianer ein Konto bei Nubank und auch deshalb wird diese ihr Angebotsspektrum in neue Bereiche erweitern mit dem Ziel, die „weltweit führende Dienstleistungsplattform“ zu werden. Details gab man bisher nicht bekannt, aber möglicherweise will man künftig auch im Reisesektor mitverdienen. Der „adressierbare Markt“ wird künftig weiter ausgedehnt und verspricht starkes Wachstum bei vergleichsweise geringen Kosten. Und diese Skalierbarkeit ist einer der wichtigsten Faktoren für erfolgreiche Investments, erklärte einst Warren Buffetts vor einem Jahr verstorbener Partner Charlie Munger. Ein Erfolgspfad, dem auch Ken Fisher schon lange folgt. Und nun auch bei Nu Holdings…

target="_blank" rel="noopener noreferrer"> Quelle: Wachstums-Check TraderFox

Eigene Positionen: Nu Holdings

Bildherkunft: AdobeStock_725351218