Portfoliocheck: Mario Gabelli setzt bei Tiffany auf ein luxuriöses Endspiel

Mario Gabelli hat auf Basis den Lehren von Benjamin Graham und Roger Murray seinen ganz eigenen Value Investment-Ansatz entwickelt und bewertet Unternehmen aus Sicht eines strategischen Käufers.

Als Sohn italienische Einwanderer hat sich Mario Gabelli seinen Erfolg hart erarbeiten müssen. Während seiner Schulzeit jobbte er als Caddy und schnappte vieles über Aktien und die Börse auf; seine ersten Aktienmarktberichte las er mit 13 Jahren. Dank herausragender schulischer Leistungen erhielt er ein Stipendium und schloss an der Columbia Business School mit einem Master of Business Administration ab. Sein Lehrmeister war Roger Murray, der als ausgewiesener Fachmann für Value Investing den Lehrstuhl von niemand anderem als Benjamin Graham übernommen hatte, dem Ziehvater von Warren Buffett.

Direkt im Anschluss an sein Studium begann Gabelli als Analyst bei Loeb, Rhoades & Co., wo er seinen eigenen Bewertungsansatz für börsennotierte Unternehmen kreierte, basierend auf den Lehren von Graham und Murray. Hierbei bestimmt er zunächst den Marktwert eines Unternehmens aus Sicht eines strategischen Käufers. Gabelli ergänzte also den Zerschlagungswert eines Unternehmens um eine strategische Übernahmeprämie, die ein gut informierter Investor zahlen würde.

Die Schwäche dieses Ansatzes ist, dass nicht jedes Unternehmen zu jedem Zeitpunkt ein Übernahmeziel ist und daher zwischen Kaufzeitpunkt und Übernahme ein bisweilen langer Zeitraum liegen kann. Da für Gabellis Bewertungsansatz allerdings nicht eine reale Übernahme notwendig ist, sondern lediglich, dass die Bewertung durch den Markt die hierzu ermittelte Übernahmeprämie auf den intrinsischen Wert einpreist, hat Gabelli seinen Ansatz um eine Zeitkomponente erweitert, den Katalysator. Als Katalysator oder Trigger definiert er Ereignisse, die zu einem schnellen Anstieg des Marktpreises führen und so die Diskrepanz zwischen intrinsischen Unternehmenswert und Börsenpreis abbauen. Das können zum Beispiel Gesetzesänderungen sein, neue Technologien, der Einstieg aktivistischer Investoren oder der Spin Off von Unternehmenssparten.

1977 gründete Gabelli dann eine eigene Vermögensverwaltung namens Gabelli Investors, die später in GAMCO Investors umfirmierte. Seit 1986 ist GAMCO selbst börsennotiert und hat mehrere Fonds aufgelegt, in denen Gabelli sein eigenes und das Geld seiner Kunden anlegt.

Gabellis Zielunternehmen weisen bestimmte Merkmale auf: sie verfügen über einen hohen Geldbestand, große Vermögenswerte wie beispielsweise Grundstücke, einen ökonomischen Burggraben und möglichst einen großen Aktienblock in den Händen eines Gründers ohne Nachkommen. Darüber hinaus legt er sehr großen Wert auf einen hohen Cashflow, um Rückschlüsse auf die zukünftige Gewinnentwicklung zu ziehen. Seine These lautet: schrumpft der jährliche Free Cashflow, wird in den Folgejahren auch der Unternehmensgewinn zurückgehen.

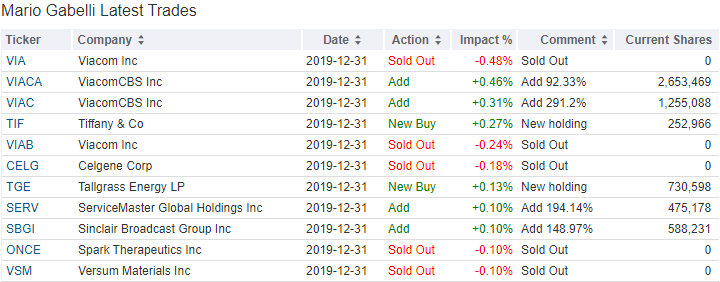

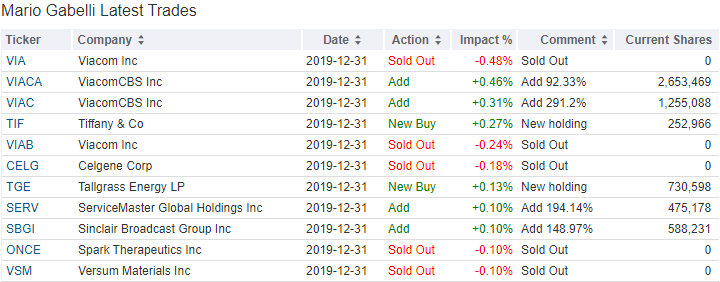

Mario Gabellis TOP Transaktionen im 4. Quartal 2019

In den Portfolios von GAMCO Investors gab es im vierten Quartal einige Bewegung, auch wenn sich die Turnoverrate mit 3 Prozent im Rahmen hielt.

Bei den Veränderungen mit den größten Auswirkungen auf Gabellis Portfolio war die Fusion von Viacom mit CBS. Dem entsprechend wurden Gabellis Viacom-Positionen ausgebucht und durch ViacomCBS ersetzt. Ebenso verabschiedet hat sich Celgene, deren Übernahme durch den Pharmariesen Bristol-Myers Squibb endlich in trockenen Tüchern ist. Bei Spark Therapeutics zog sich die Übernahme durch Roche aufgrund von Kartellprüfungen immer weiter in die Länge, bis sie dann am 19. Dezember endlich genehmigt wurde und noch am selben Tag ging Roche an die Umsetzung; daher finden sich nun auch keine Spark-Aktien mehr in Gabellis Depot. Zu guter Letzt kam Merck bei seiner feindlichen Übernahme von Versum Materials zum Abschluss und somit verließen auch deren Aktien Gabellis Portfolio.

Neu positioniert hat sich Gabelli bei Sinclair Broadcast, die im Sommer eine Reihe von Sportsendern von Disney übernommen hatten und nun vielleicht selbst das Interesse größerer Anbieter wecken könnten, und bei ServiceMaster. Und auch bei Tiffany’s mischt Gabelli nun kräftig mit.

Mario Gabellis Top-Positionen zum Ende des 4. Quartals 2019

Im 4. Quartal 2019 blieb der Industriesektor mit 31,5 Prozent der am stärksten gewichtete Sektor in den Fonds von GAMCO. Auf Platz zwei folgen Communication Services mit 15,4 Prozent vor zyklischen Konsumwerten mit 10,7 Prozent, Financial Services mit gut 10,4 Prozent und defensiven Konsumwerten mit 7,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bei den größten Positionen hat sich in Gabellis Portfolio nicht viel getan.

Sony ist inzwischen zu Gabellis größter Position angewachsen gefolgt von The Madison Square Garden und Ryman Hospitality Porperties. Mit Amercian Express und dem Asset Manager Bank of New York Mellon hat er zwei Finanzwerte hoch gewichtet, die sich auch bei Warren Buffett hoher Gunst erfreuen und schon viele Jahre fester Bestandteil des Depots von Berkshire Hathaway sind. American Express hielt sich auf dem vierten Rang, während sich die Bank of New York wieder auf den achten Platz vorgearbeitet hat.

Unter seinen größten Positionen findet sich Gabellis neuste Übernahme-Spekulationen Tiffany nicht, aber sie dürfte eine der interessantesten sein.

Aktie im Fokus: Tiffany & Co.

Firmenübernahmen können lukrativ sein für die Aktionäre des übernommenen Unternehmens. Denn Käufer sind oftmals bereit, eine stattliche Prämie auf den aktuellen Aktienkurs zu bezahlen, um den Altaktionären ihr Übernahmeangebot schmackhaft zu machen. Im Gegenzug geben die Aktien des Käufers oft erstmal nach, denn der Aufpreis wirkt sich im Erfolgsfall in dessen Bilanz als höherer Goodwill aus, der gegebenenfalls in den nächsten Jahren abgeschrieben wird und so die Gewinne belastet.

Mario Gabelli liebt solche Situationen und Teil seines Investmentansatzes ist ja gerade, Unternehmen aus Sicht eines strategischen Käufers zu betrachten und dabei zu erkennen, was dieser wohl bei einer Übernahme zu zahlen bereit wäre. Doch da auch Gabellis nicht über endlos viel Kapital verfügt, setzt er dabei zusätzlich auf den sogenannten Katalysator, mit dem er den Faktor Zeit begrenzen will. Er kauft sich also nicht in jedes potenzielle Übernahmeziel ein, sondern vor allem in diejenigen, wo eine Übernahme in absehbarer Zeit wahrscheinlich scheint.

Am meisten Profit ist einzustreichen, wenn man Aktien kauft, bevor es ein konkretes Übernahmeangebot gibt. Dann kann es allerdings auch passieren, dass man sehr viel Geduld mitbringen muss, da eine Übernahmeofferte ja keinesfalls sicher ist.

Daneben gibt es die Situation, dass eine Übernahmeofferte im Markt ist und der Kurs bereits reagiert hat. Der erste, größte Gewinn ist damit passé, doch das bedeutet nicht, dass es hier nichts mehr zu holen gibt.

Denn Übernahme brauchen ihre Zeit. Zunächst befassen sich die Gremien des Zielunternehmens mit dem Angebot, wobei Vorstand und Aufsichtsrat eine Empfehlung abgeben, ob sie das Angebot für angemessen oder zu niedrig oder völlig unerwünscht halten. Nicht selten melden sich auch bestehende Großaktionäre zu Wort mit ihren Einschätzungen und geben eine grobe Richtung vor. Dabei haben sie natürlich das Interesse, den Kaufpreis und damit ihre Rendite möglichst hoch zu treiben.

Tiffany im Fokus von LVMH

Ähnlich lief es auch bei Tiffany & Co., dem wohl bekanntesten Diamentenhändler der Welt. Ende letzten Jahres platzte die Bombe, als Tiffany bekanntgab, man habe ein verbindliches Übernahmeangebot vom weltgrößten Luxusmarkenkonzern erhalten, der französischen Moët Hennessy Louis Vuitton SE, kurz LVMH. Der von Bernard Arnault, dem reichsten Europäer, geführte Luxuskonzern wächst seit Jahren durch Übernahmen und ist bekannt für seine Marken Luis Vuitton, Hennessy, Givenchy, Kenzo, Guerlain, Bvlgari, TAG Heuer, Zenith oder Hublot. Und demnächst auch Tiffany, das das bestehende Joint Venture mit deBeers ergänzen wird.

Tiffany hat seit einiger Zeit zu kämpfen, denn es ist zunehmend abhängig geworden von chinesischen Käufern. Und diese blieben immer öfter aus und sorgten für Umsatztristesse. Denn die gewalttätigen Unruhen in Hong Kong setzten dem Absatz zu und auch der US-China-Handelskrieg belastete den Absatz zusätzlich. Hinzu kam, dass weniger Chinesen nach New York zum Shoppen kamen und damit auch am Stammsitz von Tiffany & Co. weniger Nachfrage entstand.

In dieser Lage stellte sich Tiffany quasi selbst ins Schaufenster und selbst Warren Buffett schaute sich den Konzern an. Interessiert war er durchaus, aber er war nicht bereit, einen überbordenden Preis zu bezahlen. Insofern kam das Angebot von LVMH, Tiffany & Co. für 120 Dollar je Aktie zu übernehmen, gerade recht.

LVMH erzielt einen Großteil seiner Umsätze in Asien, möchte jedoch insbesondere sein USA-Geschäft erweitern. Des Weiteren möchte LVMH seine Uhren- und Schmucksparte ausbauen, da man in diesem Sektor langsamer wächst als in anderen Sparten. Wie passend, dass Tiffany gleich auf beide Ziele einzahlt.

Nun gab es Spekulationen, die Anteilseigner von Tiffany könnten sich zieren und auf einen höheren Preis aus sein. Doch das ist inzwischen Geschichte, auch dank des Corona-Virus. Da in China das öffentliche Leben und die Geschäftstätigkeit zum Erliegen gekommen sind und auch die Reisen innerhalb Chinas und von Chinesen ins Ausland drastisch eingeschränkt sind, muss man kein Prophet sein um zu erahnen, dass die Geschäfte von Tiffany & Co. im ersten Quartal 2020 erheblich schlechter laufen dürften als ursprünglich geplant. Daher verwundert es auch nicht, dass die Aktionäre kürzlich mit gr0ßer Mehrheit grünes Licht für die mehr als 16 Milliarden Dollar schwere Übernahme gegeben haben. Der Abschluss der Transaktion wird bis zur Jahresmitte erwartet.

Allerdings wurde vor Ausbruch des Corona-Virus von Marktbeobachtern noch Preise von bis zu 160 Dollar ins Gespräch gebracht und das dürfte auch Mario Gabelli gereizt haben, um sich Tiffany-Aktien ins Depot zu legen. Und diese Überlegungen sind noch nicht vom Tisch, denn mit wärmeren Temperaturen dürfte auch die Panik um das Virus und seine Verbreitung zurückgehen und in China beginnen die Geschäfte und Fabriken wieder, ihre Arbeit auf zunehmen. Insofern dürfte auch bei der Bewertung von Assets bald wieder Normalität einkehren und geduldige Tiffany-Aktionäre auf einen lukrativen Squeeze-out setzen zu dann vermutlich höheren Kursen.

Für Mario Gabelli und die Investoren von GAMCO haben sich seine Übernahmespekulationen ausgezahlt und er verfolgt weiter seinen besonderen Investmentstil. Der immer öfter auch von anderen Value Investoren adaptiert wird, denn damit sind insbesondere bei fortgeschrittenen Übernahmeofferten oft kleine Gewinne zu realisieren, die aber mit wenig Risiko einhergehen und das eingesetzte Kapital nur für einen begrenzten Zeitraum binden. Und anhaltend niedrige Zinsen bei überschaubaren Investitionsmöglichkeiten lassen Unternehmen immer öfter nach geeigneten Übernahezielen Ausschau halten. Bei denen nicht selten Mario Gabelli schon einen Fuß in der Tür hat…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 272788905

Als Sohn italienische Einwanderer hat sich Mario Gabelli seinen Erfolg hart erarbeiten müssen. Während seiner Schulzeit jobbte er als Caddy und schnappte vieles über Aktien und die Börse auf; seine ersten Aktienmarktberichte las er mit 13 Jahren. Dank herausragender schulischer Leistungen erhielt er ein Stipendium und schloss an der Columbia Business School mit einem Master of Business Administration ab. Sein Lehrmeister war Roger Murray, der als ausgewiesener Fachmann für Value Investing den Lehrstuhl von niemand anderem als Benjamin Graham übernommen hatte, dem Ziehvater von Warren Buffett.

Direkt im Anschluss an sein Studium begann Gabelli als Analyst bei Loeb, Rhoades & Co., wo er seinen eigenen Bewertungsansatz für börsennotierte Unternehmen kreierte, basierend auf den Lehren von Graham und Murray. Hierbei bestimmt er zunächst den Marktwert eines Unternehmens aus Sicht eines strategischen Käufers. Gabelli ergänzte also den Zerschlagungswert eines Unternehmens um eine strategische Übernahmeprämie, die ein gut informierter Investor zahlen würde.

Die Schwäche dieses Ansatzes ist, dass nicht jedes Unternehmen zu jedem Zeitpunkt ein Übernahmeziel ist und daher zwischen Kaufzeitpunkt und Übernahme ein bisweilen langer Zeitraum liegen kann. Da für Gabellis Bewertungsansatz allerdings nicht eine reale Übernahme notwendig ist, sondern lediglich, dass die Bewertung durch den Markt die hierzu ermittelte Übernahmeprämie auf den intrinsischen Wert einpreist, hat Gabelli seinen Ansatz um eine Zeitkomponente erweitert, den Katalysator. Als Katalysator oder Trigger definiert er Ereignisse, die zu einem schnellen Anstieg des Marktpreises führen und so die Diskrepanz zwischen intrinsischen Unternehmenswert und Börsenpreis abbauen. Das können zum Beispiel Gesetzesänderungen sein, neue Technologien, der Einstieg aktivistischer Investoren oder der Spin Off von Unternehmenssparten.

1977 gründete Gabelli dann eine eigene Vermögensverwaltung namens Gabelli Investors, die später in GAMCO Investors umfirmierte. Seit 1986 ist GAMCO selbst börsennotiert und hat mehrere Fonds aufgelegt, in denen Gabelli sein eigenes und das Geld seiner Kunden anlegt.

Gabellis Zielunternehmen weisen bestimmte Merkmale auf: sie verfügen über einen hohen Geldbestand, große Vermögenswerte wie beispielsweise Grundstücke, einen ökonomischen Burggraben und möglichst einen großen Aktienblock in den Händen eines Gründers ohne Nachkommen. Darüber hinaus legt er sehr großen Wert auf einen hohen Cashflow, um Rückschlüsse auf die zukünftige Gewinnentwicklung zu ziehen. Seine These lautet: schrumpft der jährliche Free Cashflow, wird in den Folgejahren auch der Unternehmensgewinn zurückgehen.

Mario Gabellis TOP Transaktionen im 4. Quartal 2019

In den Portfolios von GAMCO Investors gab es im vierten Quartal einige Bewegung, auch wenn sich die Turnoverrate mit 3 Prozent im Rahmen hielt.

Bei den Veränderungen mit den größten Auswirkungen auf Gabellis Portfolio war die Fusion von Viacom mit CBS. Dem entsprechend wurden Gabellis Viacom-Positionen ausgebucht und durch ViacomCBS ersetzt. Ebenso verabschiedet hat sich Celgene, deren Übernahme durch den Pharmariesen Bristol-Myers Squibb endlich in trockenen Tüchern ist. Bei Spark Therapeutics zog sich die Übernahme durch Roche aufgrund von Kartellprüfungen immer weiter in die Länge, bis sie dann am 19. Dezember endlich genehmigt wurde und noch am selben Tag ging Roche an die Umsetzung; daher finden sich nun auch keine Spark-Aktien mehr in Gabellis Depot. Zu guter Letzt kam Merck bei seiner feindlichen Übernahme von Versum Materials zum Abschluss und somit verließen auch deren Aktien Gabellis Portfolio.

Neu positioniert hat sich Gabelli bei Sinclair Broadcast, die im Sommer eine Reihe von Sportsendern von Disney übernommen hatten und nun vielleicht selbst das Interesse größerer Anbieter wecken könnten, und bei ServiceMaster. Und auch bei Tiffany’s mischt Gabelli nun kräftig mit.

Mario Gabellis Top-Positionen zum Ende des 4. Quartals 2019

Im 4. Quartal 2019 blieb der Industriesektor mit 31,5 Prozent der am stärksten gewichtete Sektor in den Fonds von GAMCO. Auf Platz zwei folgen Communication Services mit 15,4 Prozent vor zyklischen Konsumwerten mit 10,7 Prozent, Financial Services mit gut 10,4 Prozent und defensiven Konsumwerten mit 7,6 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bei den größten Positionen hat sich in Gabellis Portfolio nicht viel getan.

Sony ist inzwischen zu Gabellis größter Position angewachsen gefolgt von The Madison Square Garden und Ryman Hospitality Porperties. Mit Amercian Express und dem Asset Manager Bank of New York Mellon hat er zwei Finanzwerte hoch gewichtet, die sich auch bei Warren Buffett hoher Gunst erfreuen und schon viele Jahre fester Bestandteil des Depots von Berkshire Hathaway sind. American Express hielt sich auf dem vierten Rang, während sich die Bank of New York wieder auf den achten Platz vorgearbeitet hat.

Unter seinen größten Positionen findet sich Gabellis neuste Übernahme-Spekulationen Tiffany nicht, aber sie dürfte eine der interessantesten sein.

Aktie im Fokus: Tiffany & Co.

Firmenübernahmen können lukrativ sein für die Aktionäre des übernommenen Unternehmens. Denn Käufer sind oftmals bereit, eine stattliche Prämie auf den aktuellen Aktienkurs zu bezahlen, um den Altaktionären ihr Übernahmeangebot schmackhaft zu machen. Im Gegenzug geben die Aktien des Käufers oft erstmal nach, denn der Aufpreis wirkt sich im Erfolgsfall in dessen Bilanz als höherer Goodwill aus, der gegebenenfalls in den nächsten Jahren abgeschrieben wird und so die Gewinne belastet.

Mario Gabelli liebt solche Situationen und Teil seines Investmentansatzes ist ja gerade, Unternehmen aus Sicht eines strategischen Käufers zu betrachten und dabei zu erkennen, was dieser wohl bei einer Übernahme zu zahlen bereit wäre. Doch da auch Gabellis nicht über endlos viel Kapital verfügt, setzt er dabei zusätzlich auf den sogenannten Katalysator, mit dem er den Faktor Zeit begrenzen will. Er kauft sich also nicht in jedes potenzielle Übernahmeziel ein, sondern vor allem in diejenigen, wo eine Übernahme in absehbarer Zeit wahrscheinlich scheint.

Am meisten Profit ist einzustreichen, wenn man Aktien kauft, bevor es ein konkretes Übernahmeangebot gibt. Dann kann es allerdings auch passieren, dass man sehr viel Geduld mitbringen muss, da eine Übernahmeofferte ja keinesfalls sicher ist.

Daneben gibt es die Situation, dass eine Übernahmeofferte im Markt ist und der Kurs bereits reagiert hat. Der erste, größte Gewinn ist damit passé, doch das bedeutet nicht, dass es hier nichts mehr zu holen gibt.

Denn Übernahme brauchen ihre Zeit. Zunächst befassen sich die Gremien des Zielunternehmens mit dem Angebot, wobei Vorstand und Aufsichtsrat eine Empfehlung abgeben, ob sie das Angebot für angemessen oder zu niedrig oder völlig unerwünscht halten. Nicht selten melden sich auch bestehende Großaktionäre zu Wort mit ihren Einschätzungen und geben eine grobe Richtung vor. Dabei haben sie natürlich das Interesse, den Kaufpreis und damit ihre Rendite möglichst hoch zu treiben.

Tiffany im Fokus von LVMH

Ähnlich lief es auch bei Tiffany & Co., dem wohl bekanntesten Diamentenhändler der Welt. Ende letzten Jahres platzte die Bombe, als Tiffany bekanntgab, man habe ein verbindliches Übernahmeangebot vom weltgrößten Luxusmarkenkonzern erhalten, der französischen Moët Hennessy Louis Vuitton SE, kurz LVMH. Der von Bernard Arnault, dem reichsten Europäer, geführte Luxuskonzern wächst seit Jahren durch Übernahmen und ist bekannt für seine Marken Luis Vuitton, Hennessy, Givenchy, Kenzo, Guerlain, Bvlgari, TAG Heuer, Zenith oder Hublot. Und demnächst auch Tiffany, das das bestehende Joint Venture mit deBeers ergänzen wird.

Tiffany hat seit einiger Zeit zu kämpfen, denn es ist zunehmend abhängig geworden von chinesischen Käufern. Und diese blieben immer öfter aus und sorgten für Umsatztristesse. Denn die gewalttätigen Unruhen in Hong Kong setzten dem Absatz zu und auch der US-China-Handelskrieg belastete den Absatz zusätzlich. Hinzu kam, dass weniger Chinesen nach New York zum Shoppen kamen und damit auch am Stammsitz von Tiffany & Co. weniger Nachfrage entstand.

In dieser Lage stellte sich Tiffany quasi selbst ins Schaufenster und selbst Warren Buffett schaute sich den Konzern an. Interessiert war er durchaus, aber er war nicht bereit, einen überbordenden Preis zu bezahlen. Insofern kam das Angebot von LVMH, Tiffany & Co. für 120 Dollar je Aktie zu übernehmen, gerade recht.

LVMH erzielt einen Großteil seiner Umsätze in Asien, möchte jedoch insbesondere sein USA-Geschäft erweitern. Des Weiteren möchte LVMH seine Uhren- und Schmucksparte ausbauen, da man in diesem Sektor langsamer wächst als in anderen Sparten. Wie passend, dass Tiffany gleich auf beide Ziele einzahlt.

Nun gab es Spekulationen, die Anteilseigner von Tiffany könnten sich zieren und auf einen höheren Preis aus sein. Doch das ist inzwischen Geschichte, auch dank des Corona-Virus. Da in China das öffentliche Leben und die Geschäftstätigkeit zum Erliegen gekommen sind und auch die Reisen innerhalb Chinas und von Chinesen ins Ausland drastisch eingeschränkt sind, muss man kein Prophet sein um zu erahnen, dass die Geschäfte von Tiffany & Co. im ersten Quartal 2020 erheblich schlechter laufen dürften als ursprünglich geplant. Daher verwundert es auch nicht, dass die Aktionäre kürzlich mit gr0ßer Mehrheit grünes Licht für die mehr als 16 Milliarden Dollar schwere Übernahme gegeben haben. Der Abschluss der Transaktion wird bis zur Jahresmitte erwartet.

Allerdings wurde vor Ausbruch des Corona-Virus von Marktbeobachtern noch Preise von bis zu 160 Dollar ins Gespräch gebracht und das dürfte auch Mario Gabelli gereizt haben, um sich Tiffany-Aktien ins Depot zu legen. Und diese Überlegungen sind noch nicht vom Tisch, denn mit wärmeren Temperaturen dürfte auch die Panik um das Virus und seine Verbreitung zurückgehen und in China beginnen die Geschäfte und Fabriken wieder, ihre Arbeit auf zunehmen. Insofern dürfte auch bei der Bewertung von Assets bald wieder Normalität einkehren und geduldige Tiffany-Aktionäre auf einen lukrativen Squeeze-out setzen zu dann vermutlich höheren Kursen.

Für Mario Gabelli und die Investoren von GAMCO haben sich seine Übernahmespekulationen ausgezahlt und er verfolgt weiter seinen besonderen Investmentstil. Der immer öfter auch von anderen Value Investoren adaptiert wird, denn damit sind insbesondere bei fortgeschrittenen Übernahmeofferten oft kleine Gewinne zu realisieren, die aber mit wenig Risiko einhergehen und das eingesetzte Kapital nur für einen begrenzten Zeitraum binden. Und anhaltend niedrige Zinsen bei überschaubaren Investitionsmöglichkeiten lassen Unternehmen immer öfter nach geeigneten Übernahezielen Ausschau halten. Bei denen nicht selten Mario Gabelli schon einen Fuß in der Tür hat…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Adobe Stock: 272788905