Portfoliocheck: Microsoft ist Jeremy Granthams stärkstes Investment

Jeremy Grantham gehört zu den erfolgreichsten Investoren der Welt. Er ist überzeugt davon, dass Gewinnmargen und dem entsprechend auch Preise langfristig immer zu ihrem Mittelwert zurückkehren. Im Kapitalismus ziehen überdurchschnittliche Gewinnmargen zwangsläufig Wettbewerber an, so dass diese Margen durch die zunehmende Konkurrenz unter Druck geraten. Sinkende Margen lassen perspektivisch die Gewinne sinken und hierdurch reduziert sich der Wert des Unternehmens in der Zukunft. Was die Bewertung des Unternehmens an der Börse und damit seinen Aktienkurs unter Druck setzt. Dieser Mechanismus funktioniert in umgekehrt auch für ehemalige Underperformer, wenn diese ihre Wettbewerbssituation verbessern und steigende Margen und Gewinne aufweisen können.

Daher misst Grantham dem Konzept des ökonomischen Burggrabens hohe Bedeutung zu. Denn dauerhafte und starke Wettbewerbsvorteile sich ein Garant für hohe Margen und Gewinne und je länger diese Wettbewerbsvorteile aufrechterhalten werden können, desto länger kann sich das Unternehmen über dem Mittelwert halten und der Kurs weiter steigen.

Vom Value zum Quality Investor

Im Jahr 2017 sorgte Jeremy Grantham für Aufsehen, als er sich vom Deep Value-Ansatz nach Benjamin Graham abwandte, dem Investoren wie Seth Klarman oder Howard Marks anhängen, und sich stattdessen dem Quality Investing zuwandte, dem auch Philip A. Fisher, Warren Buffett, Charlie Munger und Tom Russo folgen.

Grantham erklärte, das KGV läge seit 20 Jahren signifikant oberhalb seiner langjährigen Durchschnittswerte. Anstelle der früher üblichen 14 notiere es seit mehr als 20 Jahren im Mittel bei 23. Daher sei die Zeit reif für eine Anpassung der eigenen Überlegungen getreu dem Leitsatz John Maynard Keynes, der sagte: "Wenn sich die Fakten ändern, ändere ich meine Meinung".

Die Hauptursache der neuen Wirklichkeit ist schnell gefunden. Neben dem schnellen technologischen Wandel ist es vor allem das dauerhaft niedrige Zinsniveau, denn es ließ und lässt die Gewinnmargen der Unternehmen dauerhaft ansteigen; Sie liegt seit 1997 bei durchschnittlich 7 %, während sie vorher bei 5 % lag. Und ein nachhaltiges Umkehren von den niedrigen Zinsniveaus ist nicht abzusehen, so dass sich Anleger an die neue Wirklichkeit anpassen müssten, um erfolgreich zu bleiben.

"Du wirst nicht dafür belohnt, Risiken einzugehen. Du wirst dafür belohnt, günstige Vermögenswerte einzukaufen."

(Jeremy Grantham)

Dominierende Geschäftsmodelle sind der Schlüssel

Folgerichtig vertritt Jeremy Grantham daher die Auffassung, auch Value Investoren sollten nicht sklavisch nach KGVs im niedrigen zweistelligen oder gar einstelligen Bereich suchen, sondern auch höhere KGVs bis 20 in Kauf nehmen. Er zielt vielmehr auf dominierende Geschäftsmodelle ab, auf die marktbeherrschende Stellung der Unternehmen im Wettbewerb, auf ihren ökonomischen Burggraben ("Moat"). Marktdominanz bietet die Aussicht auf steigende Gewinnmargen und daher sollten Anleger auch bereit sein, diesen Unternehmen höhere Bewertungen zuzugestehen.

Der Prophet der Blasen

Grantham gewann große Popularität, weil er das Platzen von Blasen korrekt vorausgesagt hat. So prophezeite er den Zusammenbruch am japanischen Aktien- und Häusermarkt in den späten 1980er Jahren, das Platzen der Internetblase in den späten 1990ern, sowie das Platzen der Blase am Häusermarkt 2007 und der sich anschließenden weltweite Kreditkrise 2007.

Seit einiger Zeit warnt Grantham wieder verstärkt vor einer "epischen Blase", in der sich die Märkte befänden, weitaus schlimmer als 1929. Praktisch jede Assetklasse sei in einer Spekulationsblase gefangen, die unweigerlich platzen werde. Seine Empfehlung, um diesen Crash halbwegs gut zu überstehen: Grüne Investments und Venture Capital.

"Das Problem in einer breit gefächerten, überteuerten Welt wie dieser ist die Frage, was zum Teufel man besitzen soll. Ich würde versuchen, mich ein wenig in der grünen Welt und der VC-Welt zu engagieren - nicht, dass sie komplett unbeschadet bleiben werden, aber sie werden sich so viel stärker und besser erholen als fast alles andere. Die grüne Seite des Universums hat einen unglaublichen Rückenwind, also sollten Sie etwas davon besitzen und die USA ansonsten meiden wie die Pest... Risikokapital ist bei weitem der gesündeste Teil des modernen Kapitalismus. Es macht wirklich etwas Sinnvolles. Es ist in vollem Gange, überall werden Unternehmen gegründet."

(Jeremy Grantham im September 2021)

Seit Mitte November sind die Märkte ins Trudeln geraten. Die globalen Lieferketten sind weiterhin stark angespannt und führen zu Liefer- und Produktionsausfällen und damit einhergehenden Preissteigerungen. Die Inflation schießt parallel zu den sich deutlich verteuernden Energiepreisen in die Höhe und die Notenbanken leiten die Zinsende ein und reduzieren ihre Anleihekäufe. Gleichzeitig hält die Corona-Pandemie die Welt und unser Leben noch immer im Würgegriff und Chinas Non-COVID-Strategie mit rigorosen Lockdowns bringt die Weltwirtschaft ins Stottern. Den Ausbruch des Ukrainekriegs konnte Grantham natürlich nicht vorhersehen, aber dessen Auswirkungen verstärken die übrigen negativen Aspekte noch zusätzlich.

„The Turn in Value Is Just Getting Started.“

(Jeremy Grantham im April 2022)

In seinem Investorenbrief von Anfang April 2022 erklärte Grantham, dass die seit Ende der Finanzkrise 2009 währende Dominanz der Growth-Aktien über die Value-Aktien zu Ende sei. Angesichts steigender Zinsen werde Profitabilität wieder zu einem ganz entscheidenden Faktor bei der Unternehmensbewertung.

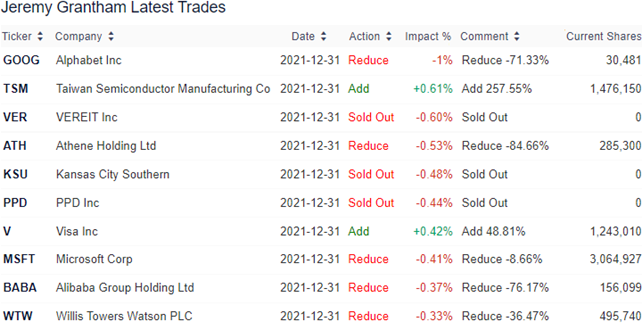

Jeremy Granthams Käufe und Verkäufe im 4. Quartal 2021

Grantham setzt weiterhin konsequent auf Aktien mit dominierendem Geschäftsmodell und Preissetzungsmacht. Im letzten Quartal schichtete er 8 % seines Portfolios um und hielt am Ende 677 Werte, darunter 97 Neuaufnahmen.

Die größte Auswirkung hatte seine Reduzierung Alphabet um 71 %; die Google-Mutter hat soeben nicht wirklich überzeugende Zahlen für das 1. Quartal 2022 vorgelegt, die durch eine Eintrübung im Werbegeschäft zustande kam.

Athene Holdings reduzierte Grantham sogar um 85 %; hier stand die Übernahme mit Mehrheitsaktionär Apollo Global Management an, die zum 31.12.2021 erfolgreich abgeschlossen wurde.

Microsoft baute Grantham um 8,7 % ab, bei Alibaba waren es mehr als drei Viertel seines Bestands und bei Willis Towers Watson PLC mehr als ein Drittel. Chinas Internetgigant Alibaba hatte er bereits im Vorquartal um 36 % reduziert.

Komplett verkauft hat Grantham seinen Bestand bei PPD und auch VEREIT sowie Kansas City Southern sind völlig aus seinem Depot verschwunden. Hier erfolgten allerdings Übernahmen gegen Barzahlung durch Realty Income bzw. Canadian Pacific Railway.

Massiv aufgestockt hat Jeremy Grantham bei Taiwan Semiconductor um 257 % und bei Visa um 49 %.

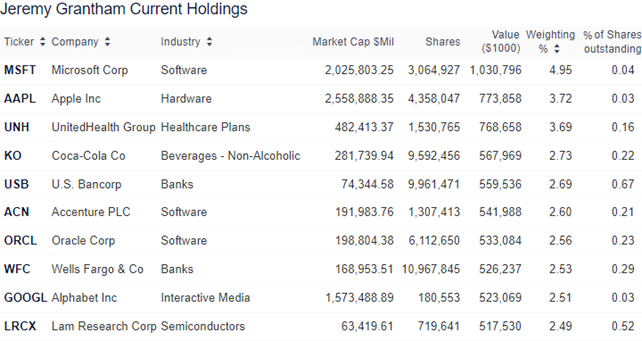

Jeremy Granthams Portfolio zum Ende des 4. Quartals 2021

Der Wert der von Jeremy Grantham bei GMO verwalteten Kundenportfolios lag Ende des Quartals um eine halbe Milliarde höher bei 20,8 Mrd. USD. Mit 30,0 % gewichtet er Technologiewerte weiterhin am stärksten vor Gesundheitsaktien mit 18,9 % und Finanzwerten mit 13,5 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Trotz der leichten Reduzierung bleibt Microsoft unangefochtener Spitzenreiter in Granthams Depot. Die Gewichtung legte sogar von 4,7 % auf 4,95 % zu. Auf Platz 2 rangiert weiterhin Apple und dahinter folgt immer noch UnitedHealth.

Neuer vierter ist Coca-Cola vor U.S. Bancorp, die ihren fünften Platz behaupten konnten. Accenture PLC verbesserte sich um drei Positionen auf den sechsten Rang und liegt nun vor Oracle, die drei Plätze abrutschten. Wells Fargo und Alphabet folgen dahinter, bevor mit Lam Research ein Neuling in der Top 10 auftaucht.

Aktie im Fokus: Microsoft

Seine Beteiligung an Microsoft begründete Jeremy Grantham bereits zwischen 2007 und 2008, als er seinen Anfangsbestand von 5,6 Mio. Aktien auf über 59 Mio. Aktien aufstockte. Und das zu Kursen zwischen 19 und 35 USD. Die Positionsgröße erreichte 2011 mit 68 Mio. Aktien ihren Höhepunkt und in den folgenden vier Jahren wurde der Anteil um 80 % zu Preisen zwischen 28 und 56 USD verkauft. Bis zum 3. Quartal 2020 veräußerte er weitere 70 % zu Preisen zwischen 88 und 232 USD., so dass die Gewichtung in seinem Portfolio selten deutlich über 5 % lag.

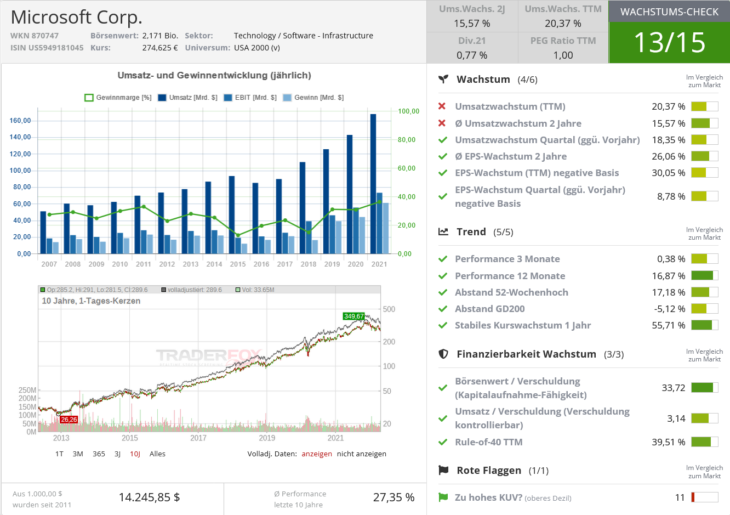

Quelle: Wachstums-Check TraderFox

Rückwirkend betrachtet wäre Grantham wohl wesentlich besser damit gefahren, hätte er seinen Aktienbestand einfach behalten. Denn Microsoft hat seit der Übernahme des CEO-Postens durch Satya Nadella im Jahr 2014 eine enorme positive Entwicklung durchgemacht und sein Geschäftsmodell völlig umgekrempelt. Nadellas Motto „Mobile first. Cloud first.“ war mehr als ein hohler Slogan, es wurde zur neuen Microsoft-DNA. Und seinem unschlagbaren Erfolgsrezept.

Längst beschränkt sich Microsoft nicht mehr auf Windows und auf Office, auch wenn die beiden Produkte nach wie vor wesentlich zum Umsatz und Gewinn des Konzerns beitragen. Im Jahr 2021 erwirtschaftete Microsoft 168 Mrd. USD an Umsatz und erzielte dabei einen Nettogewinn von 61,3 Mrd. USD.

Die Cloudsparte Azure steuerte 31,3 % zum Umsatz bei, Office 23,7 %, Windows 13,8 %. Dahinter folgten bereits die Gamingsparte mit 9,1 % und das Karrierenetzwerk LinkedIn mit 6,1 %. Die Search Ads (Bing) brachten es auf einen Anteil von 5,1 %, die Enterprise Services auf 4,1 % und die Devices (Surface) auf 4,0 %.

Azure dominiert nicht nur bei den Umsätzen, sondern ist auch der große Wachstums- und Gewinntreiber im Konzern. Beim globalen Marktanteil liegt Azure mit 22 % deutlich auf dem zweiten Platz hinter Amazons AWS mit 36 %. Google Cloud als drittplatzierte bringt es lediglich auf 9 % - und das, obwohl sie mit Kampfpreisen versucht, Marktanteile zu gewinnen, und weiterhin nicht profitabel ist.

Wachstum durch Übernahmen

Microsoft wächst dabei auch durch Übernahmen. Im März konnte die Übernahme des KI- und Spracherkennungs-Spezialisten Nuance Communications abgeschlossen werden. Mit einem Kaufpreis von knapp 19,7 Mrd. USD war dies nach dem Kauf von LinkedIn im Jahr 2016 Microsofts zweitgrößte Übernahme in der Firmengeschichte.

Beide würden allerdings in den Schatten gestellt, wenn Microsoft auch die Übernahme des Spieleproduzenten Activision Blizzard durchbringen würde, für den man 68,7 Mrd. USD bietet. Hier stehen noch einige Genehmigungen aus, doch im Erfolgsfall wäre Microsoft dann der nach Umsatz drittgrößte Spieleproduzent der Welt.

Operativ läuft es bei Activision allerdings aktuell nicht so gut. Im Vergleich zum Vorjahr verzeichnete das Unternehmen im 1. Quartal einen Umsatzrückgang von 22,3 %, was auf sinkende Verkaufszahlen des neuesten Titels des beliebten Franchise Call of Duty: Vanguard zurückzuführen ist. Und auch das Interesse am Free-to-Play-Spiel Call of Duty: Warzone ist zurückgegangen. Activision verzeichnete für das am 31. März endende Quartal einen Gewinn von 395 Mio. USD im Vergleich zu 619 MIO. USD im entsprechenden Vorjahresquartal.

Starke Quartalszahlen

Microsoft hingegen weiß mit seinen Quartalszahlen restlos zu überzeugen. So stieg der Umsatz um 18 % auf 49,36 Mrd. USD und der Gewinn je Aktie lag bei 2,22 USD. Microsoft konnte damit die Erwartungen der Analysten zum dreizehnten Mal infolge übertreffen.

Das wachstumsstarke „Intelligent Cloud“-Segment legte um 26 % auf 19,05 Mrd. USD zu. Die Cloud-Umsätze legten dabei um 32 % auf 23,4 Mrd. USD zu, während Azure um 46 % wuchs. Das stärkste Wachstum seit vielen Jahren.

Obwohl zum Jahresbeginn vor sinkenden PC-Verkäufen ausgegangen wurde, auch wegen der weiterhin gestörten Lieferketten und des anhaltenden Chipmangels, konnte Microsoft in der Windows-Sparte überzeugen. Hier stiegen die Einnahmen um 11 %.

Linkedin steigerte seine Erlöse um 34 % und setzte damit das Ausrufezeichen im Segment „Productivity and Business Processes“. Insgesamt legte die Sparte, zu der auch Office oder Dynamics gehören, um 17 % auf 15,79 Mrd. USD zu.

Das Geschäft rund um die Spielkonsole Xbox sowie mit Hardware-Produkten wie den Surface-Rechnern verzeichnete ein Wachstum von 6 %, wobei das Xbox-Segment am schwächsten abschnitt.

Microsoft-CEO Satya Nadella betonte angesichts der sich abzeichnenden Wirtschaftseintrübung die Stärke des Digitalisierungstrends auch in unsicheren Zeiten:

„In der Zukunft werden digitale Technologien die wichtigste Triebfeder für die weltweite Wirtschaftsleistung sein“.

(Satya Nadella)

Microsoft hat einen gewaltigen Burggraben, denn viele seiner Produkte sind aus dem Leben der Menschen und der Unternehmen nicht wegzudenken. Sie können gar nicht einfach so ersetzt werden. Das zeigt sich auch an den jüngsten Preiserhöhungen, die kaum zu Kundenverlusten geführt, aber die Ergebnisse von Microsoft verbessert haben. Microsoft besitzt Preissetzungsmacht und das ist die stärkste Waffe in einem wirtschaftlichen Umfeld, das von erhöhter Inflation dominiert wird.

Darüber hinaus ist Microsoft in seinen wesentlichen Sparten immer Marktführer oder unter den Top 3 Unternehmen der Welt. Sein Business ist wachstumsstark und in weiten Teilen skalierbar, so dass weitere Margenausweitungen absehbar sind.

Die Aktie hat von ihrem Höchstkurs bei 340 USD, der fast zum Jahresschluss markiert wurde, im allgemeinen Kursabschwung rund 20 % verloren. Zu Unrecht, wie die starken Zahlen zeigen. Microsoft ist ein Garant in schwierigen Zeiten und verwöhnt seine Aktionäre neben überdurchschnittlichen Kursgewinnen mit Dividenden und massiven Aktienrückkäufen. Die Dividendenrendite ist zwar wegen der Kurssteigerungen auf unter 1 % gefallen, aber sofern Microsoft seiner jährlichen Erhöhungstradition treu bleibt, dürfte für das nächste Quartal wieder eine deutliche Anpassung nach oben anstehen.

Mit Microsoft-Aktien konnte man in den letzten Jahren nichts falsch machen. Und je mehr man davon im Depot hatte, umso besser. Die Aussichten darauf, dass dies auch in Zukunft so bleibt, stehen gut.

Bildherkunft: AdobeStock_481866165