Portfoliocheck: Sherwin-Williams bringt Farbe in Joel Greenblatts Depot

Value Investor Joel Greenblatt setzt auf ein regelbasiertes System, das nur wenige Bilanz- und Wirtschaftskenntnisse voraussetzt und somit für den Privatanleger einfach anzuwenden ist. Mit seinr „Börsenzauberformel“ wurde er einem breiten Publikum bekannt.

Der 1957 geborene Greenblatt studierte an der University of Pennsylvania und schloss sein Studium mit dem Bachelor of Science und dem Master of Business Administration ab. 1985 startete er seinen eigenen Hedgefonds Gotham Capital mit sieben Millionen Dollar.

Die Zauberformel

Klassische Value-Ansätze sind Greenblatt zu kompliziert und setzen zu viele Bilanz- und Wirtschaftskenntnisse voraus. Daher entwickelte er ein regelbasiertes Auswahlsystem für die aussichtsreichsten Aktien. In seinem Buch „The Little Book that Beats the Market“ belegte er den überragenden Erfolg dieser Strategie und das Buch schaffte es auf die Bestsellerliste der New York Times.

Greenblatt begrenzt für seine „Börsenzauberformel“ von vornherein die Aktienauswahl. So müssen sie untersuchten Werte eine Mindestmarktkapitalisierung aufweisen, in den USA beheimatet sein und nicht dem Energie- oder Finanzsektor angehören. Entscheidend sind dann lediglich zwei Kennzahlen und zwar die Kapitalrendite (ROIC, Return on Invested Capital), und die Gewinnrendite.

Zur Ermittlung der Gewinnrendite wird der operative Gewinn eines Unternehmens ins Verhältnis zum Gesamtunternehmenswert („Enterprise Value“) gesetzt. Je höher die Gewinnrendite ist, desto günstiger ist das Unternehmen bewertet.

Die Kapitalrendite ist im Gegensatz zur Gewinnrendite eine Qualitätskennzahl und wird von Greenblatt als Verhältnis aus EBIT zu den materiellen Nettovermögenswerten definiert. Je höher die Gewinnrendite desto mehr Gewinn wird im Vergleich zum eingesetzten Kapital erzielt.

Und diese Zauberformel funktioniert. Zwischen 1985 und 2006 erzielte Greenblatt eine durchschnittliche Rendite von 40 Prozent und verwaltet heute knapp sechs Milliarden Dollar.

Top Transaktionen im 4. Quartal

Im 4. Quartal hatte Joel Greenblatts Gotham Capital 985 Werte mit einem Gesamtwert von 3,02 Milliarden Dollar im Portfolio, darunter 129 Neuaufnahmen. Seine Turnover-Rate lag bei für seine Verhältnisse moderaten 11 Prozent.

Die größte Auswirkung auf Greenblatts Portfolio hat der fast 90-prozentige Ausverkauf von Intuit. Beinahe ebenso schwer wiegt der Verkauf von 72 Prozent an EOG Ressources. Beide Positionen hatte Greenblatt im Vorquartal noch massiv aufgestockt, nämlich um 390 und 470 Prozent.

Auch bei Ecolab reduzierte Greenblatt seine Position um 79 Prozent, bei Automatic Data Processing um 82 Prozent, bei Tractor Supply um 64 Prozent und PPL Corp stieß er komplett ab.

Massiv aufgestockt hat er hingegen bei Qualcom mit mehr als 1.500 Prozent Zuwachs und bei Ford mit knapp 6.200 Prozent. Beim Farbenhersteller Sherwin-Williams stieg er neu ein.

Top Positionen zum Ende des 4. Quartals

In Greenblatts breit gestreutem Portfolio haben die großen Technologiewerte weiterhin die ersten sechs Positionen inne, dennoch kommen Technologiewerte auf lediglich 19,1 Prozent Gewichtung, gefolgt von defensiven Konsumwerten mit 16,9 Prozent und Industriewerten mit 16,4 Prozent.

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Auf den ersten sieben Positionen gab es keine Veränderungen. Apple führt vor Amazon, Microsoft, Alphabet, Facebook, Oracle und Walmart.

Howmet Aerospace ist neu in den TOP 10 und hat dabei Berkshire Hathaway und Ebay überholt. Die ehemalige Nummer acht Johnson & Johnson fiel dafür aus der Liste der Topwerte heraus.

Im Fokus: Sherwin-Williams

Das Unternehmen Sherwin-Williams ist hierzulande kaum bekannt. Dabei ist man Weltmarktführer im Bereich Farben und Lacke. Darüber hinaus stellt das Unternehmen Beschichtungen, Bodenbeläge und eine Vielzahl verwandter Produkte her, die es vor allem über sein eigenes Filialnetz von knapp 4.800 Filialen weltweit vertreibt.

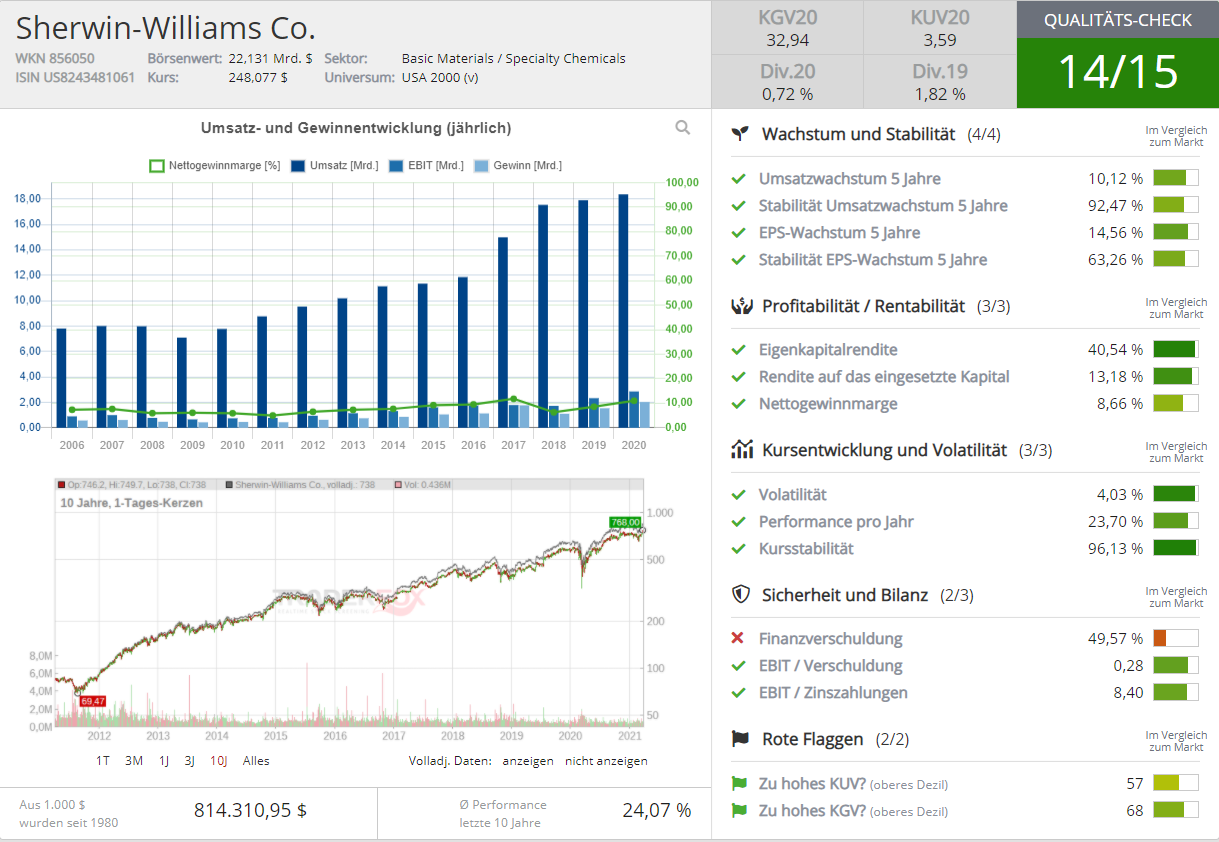

Quelle: Qualitäts-Check TraderFox

Quelle: Qualitäts-Check TraderFox

Das Unternehmen geht auf den Kauf eines Farbbetriebs durch Henry Sherwin im Jahr 1866 zurück. Zur heutigen Größe wuchs das Unternehmen auch durch eine Vielzahl von Übernahme, wovon die letzte herausragte: 2016 kaufte man den Wettbewerber Valspar für 8,9 Milliarden Dollar und wurde so zum unangefochtenen Weltmarktführer. Die Akquisition war kostspielig, doch inzwischen zahlt sie sich aus, da das Unternehmen seine Marktstellung in den Regionen Asien, Europa, Nahost und Afrika deutlich ausbauen konnte und sich inzwischen die erhofften Synergieeffekte einstellten.

Profiteur des DIY-Booms

Sherwin-Williams ist zweifelsohne ein großer Profiteur des Do-it-yourself-Booms. Gerade während der Coronazeit haben die Menschen ihre eigenen vier Wände mit ganz neuen Augen gesehen, da sie sich auch tagsüber viel häufiger und länger dort aufhalten. „Cocooning“ wird das Phänomen genannt, dass Möbel und Accessoires, aber auch Heimwerkerbedarf und Gartenzubehör so starke Nachfrage verzeichnet.

Um dieser höheren Nachfrage nachkommen und noch mehr Produkte absetzen zu können, plant Sherwin-Williams alleine für 2021 mehr als 50 neue Läden zu eröffnen. Dabei stammen 81 Prozent des Umsatzes aus Nordamerika und nur 19 Prozent aus dem Rest der Welt. Hier gibt es also noch viel Raum für weiteres Wachstum und auch Übernahmen dürften weiterhin eine große Rolle bei der Expansion spielen.

Sherwin-Williams gliedert sein Geschäft in drei Bereiche. Bei „The Americas“ geht es um den Vertrieb von Eigenmarken und zugehörigen Equipment über die eigenen Läden und neuerdings auch über den Onlinestore. The Americas erwirtschaftet 57 Prozent der Umsätze. Das zweitgrößte Segment ist „Performance Coating“. Hier werden Lacke und Beschichtungen an gewerbliche Großkunden verkauft und damit erzielt man 27 Prozent der Umsatzerlöse. Die verbleibenden 16 Prozent werden im Bereich „Consumer Brands“ umgesetzt. Hierunter sind überwiegend die Marken gebündelt, die aus den zahlreichen Akquisitionen stammen. So hat Sherwin-Williams inzwischen ein breit gefächertes Markenportfolio im Angebot.

Wachstum und Wettbewerb

Sherwin-Williams ist kein Wachstumswert, wie die Branche schon vermuten lässt. Aber mit einem prognostizierten Wachstum von 4,3 Prozent bei Farben und Lacken in den nächsten Jahren ist die Branche auch weit entfernt von Stagnation.

Der Markt ist eher fragmentiert und mit einem Weltmarktanteil von 18 Prozent dominiert hier Sherwin-Williams deutlich. Dahinter folgt die ebenfalls amerikanische PPG Industries mit 13 Prozent vor der niederländischen Akzo Nobel mit 10 Prozent. Erst auf dem siebten Rang taucht der deutsche Primus BASF auf und bringt es auf einen Anteil nicht einmal 4 Prozent.

Da nur etwas mehr als ein Viertel der Kunden von Sherwin-Williams gewerbliche Abnehmer sind, zeigt sich die große Abhängigkeit von privaten Verbrauchern. Die anhaltend starke Baukonjunktur in den USA spielt dem Unternehmen in die Karten, aber vor allem das Cocooning während der Corona-Lockdowns sorgte für zusätzliche Nachfrageeffekte.

Sherwin-Williams zählt daher zweifelsfrei zu den Corona-Gewinnern. Der Aktienkurs hat sich nach dem ersten Corona-Schock auch dem entsprechend schnell wieder erholt und markierte nach einer Konsolidierungsphase kürzlich sogar ein neues Allzeithoch. Da uns die Zukunft wohl einen deutlich höheren Anteil an Home-Working bieten wird, dürfte die Nachfrage auch mit einem Abflauen der Corona-Ansteckungen und einer weitgehenden Normalisierung unseres Lebens nicht völlig abreißen. Hier sollte eher wieder der normale Wachstumspfad eingeschlagen werden, wenn auch von erhöhtem Niveau.

Dividendenaristokrat

Die Aktionäre werden nicht nur durch das stetige Ansteigen des Kurses verwöhnt, sondern auch durch die Dividende. Die erste Dividendenzahlung geht zwar bereits auf das Jahr 1886 zurück, die Quartalsdividenden führte die seit 1964 börsennotierte Sherwin-Williams allerdings „erst“ 1979 ein. Und seitdem hat man nicht nur in jedem Jahr eine Dividende gezahlt, selbst in härtesten Krisenzeiten, sondern diese Dividende auch in jedem Jahr gesteigert. Was Sherwin-Williams zu einem waschechten Dividendenaristokraten macht. Allerdings löst die Dividendenrendite mit unter einem Prozent keine große Jubelstürme aus; anders die Kursentwicklung, denn innerhalb der letzten fünf Jahre hat sich der Kurs mehr als verdoppelt. Beeindruckend für ein Unternehmen aus einer so langweiligen Branche.

Doch langweilig ist gut, langweilig ist sexy. Auf lange Sicht fahren Anleger mit Value-Aktien, zu denen Sherwin-Willaims zählt, nämlich höhere Renditen ein als mit Wachstumsaktien. Allerdings lagen diese seit der Finanzkrise deutlich vorn und haben Value-Aktien mehr als zehn Jahre lang outperformt. Daher nehmen nicht nur viele neue Aktionäre, dies würde ewig so weitergehen. Wir Menschen neigen dazu, aktuelle Gegebenheiten einfach in die Zukunft fortzuschreiben. Doch nichts ist so beständig wie der Wechsel, das gilt auch an der Börse.

Die wieder anziehenden Zinsen benachteiligen Wachstumsaktien und geben Value-Aktien wieder Auftrieb. Dem entsprechend schichten Anleger ihr Geld um, heraus aus den Wachstumswerten hinein in Zykliker und Valuetitel. Die Konjunkturaussichten hellen sich ebenfalls weiter auf und US-Präsident Joe Biden will nach seinem ersten Stimuluspaket nun mit Billioneninvestitionen in die Infrastruktur zusätzliche Impulse für Wirtschaft und Arbeitsplätze setzen. Auch das richtet den Fokus stärker auf die „Old Economy“ aus, so dass Joel Greenblatt mit seinem Einstieg bei Sherwin-Williams wieder einmal ein glückliches Händchen bewiesen haben sollte.

Bildherkunft: mavoimages - stock.adobe.com