Portfoliocheck: Stanley Druckenmillers Rohstoffwette Freeport-McMoRan zahlt sich richtig aus

Stanley Druckenmiller glänzt mit einer durchschnittlichen Rendite von mehr als 30 % pro Jahr. Der Ausnahme-Investor schloss seit 30 Jahren in fast keinem Jahr mit einem Verlust ab. Eine solche atemberaubende Erfolgsrendite hat kaum ein anderer Investor vorzuweisen, schon gar nicht über so einen langen Zeitraum hinweg. Dass Druckenmillers Anlageentscheidungen mehr als einen Blick wert sind, liegt auch daran, dass es der Uni-Abbrecher geschafft hat, aus ärmlichsten Verhältnissen heraus ein enormes Vermögen anzuhäufen, das Forbes auf mehr als 3,5 Mrd. USD Dollar schätzt.

Seine Karriere an den Finanzmärkten startete Stanley Druckenmiller ganz klassisch bei der Pittsburgh National Bank, wo er 1977 als Öl-Analyst anheuerte. Sein makroökonomisches Talent fiel dort schnell positiv auf und binnen eines Jahres stieg er vom Trainee zum Chef der Research-Abteilung auf. Bereits 1981 gründete der damals 28-jährige seinen eigenen Hedge Funds Duquesne Capital, den er neben seinen Tätigkeiten bei der Pittsburgh National Bank leitete.

Als rechte Hand von Wall Street-Legende George Soros, mit dem er gemeinsam gegen das britische Pfund wettete und am Ende die britische Notenbank in die Knie zwang, erlangte Druckenmiller besondere Aufmerksamkeit. Soros verdiente hierbei Milliarden, was dessen Ruf als Star-Investor mit begründete.

Wie Soros auch, verfolgt Stanley Druckenmiller einen sehr fokussierten Investmentansatz. Er platziert nur einige wenige Wetten, aber wenn er sich sicher ist, dann setzt er in großem Stil.

Druckenmiller verließ Soros Team 2010 und managt seitdem ausschließlich sein eigenes Kapital; er schloss seinen Hedgefonds für Außenstehende. Zu unserem Vorteil ist er nach den Regeln der amerikanischen Börse dennoch weiterhin dazu verpflichtet, vierteljährlich über die 13-F-Formulare seinen Bestand an amerikanischen Wertpapieren offenzulegen.

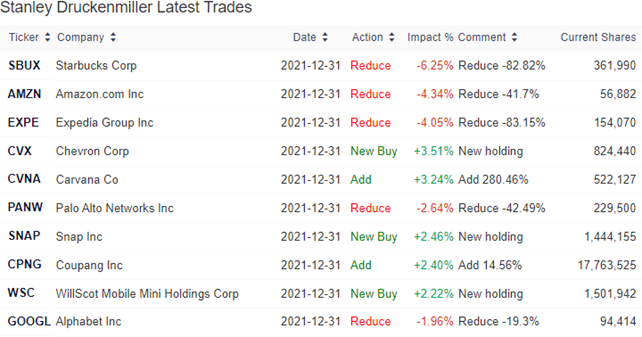

Top Transaktionen im 4. Quartal 2021

Stanley Druckenmiller war wieder sehr aktiv und kommt auf eine Turnoverrate von 21 %. Unter seinen nun 49 Positionen finden sich 15 Neuaufnahmen. Er steht dem Gesamtmarkt weiterhin skeptisch gegenüber und geht von einer bevorstehenden starken Korrektur aus. Seinen Portfoliowert hat er daher sukzessive weiter reduziert und Cash aufgebaut. Ende des Quartals lagen seine Aktienpositionen noch bei 2,75 Mrd. USD, vor einem Jahr waren es noch beinahe 4,0 Mrd.

Starbucks stand ganz oben auf Druckenmillers Verkaufsliste; hier reduzierte er seine Position um 83 %. Bei Amazon verkaufte er 42 %, bei Expedia 83 %, bei Palo Alto Networks 42,5 % und bei Alphabet rund 19 %.

Aufgestockt hat Druckenmiller wieder bei Carvana und zwar um 280 %. Seine Position passte er in den letzten Quartalen immer wieder deutlich an, sowohl auf der Kauf- wie auch auf der Verkaufsseite. Aufgestockt hat er auch nochmals um 14,5 % bei Coupang.

Ganz neu an Bord genommen hat er Chevron, Snap und WillScot Mobile Mini Holdings.

Top Portfolio-Positionen Ende des 4. Quartals 2021

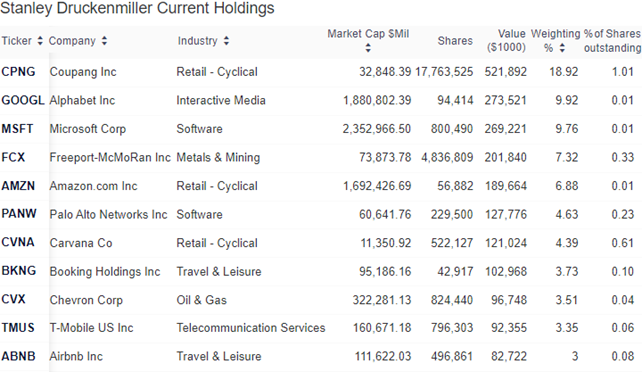

Der „digitale Fußabdruck“ in Druckenmillers Portfolio ist stark geschrumpft; inzwischen sind die Technologiewerte mit einem Anteil von 20,8 % auf Rang zwei zurückgefallen. Die zyklischen Konsumwerte stellen mit einem Gewicht von 39,8 % inzwischen den mit Abstand stärksten Sektor vor Communication Services mit 18,6 %, Basic Materials mit 7,3 % und Industrials mit 5,0 %.

Tipp: In der Rubrik "Guru-Investing" im aktien Magazin schauen wir uns die

Portfolios der reichsten und erfolgreichsten Anleger und

Hedgefonds-Manager der Gegenwart an. Nicht zögern, jetzt bestellen!

aktien Magazin bestellen und Zugriff auf Guru-Investing erhalten

Die weiteren Aufstockungen bei Coupang haben trotz fallender Kurse den südkoreanische Onlinehändler zu einer Depotgewichtung von beinahe 19 % verholfen. Die Google-Mutter Alphabet liegt mit knapp 10 % deutlich dahinter und Microsoft, die jahrelang Druckenmillers größte Depotposition waren, liegen mit 9,8 % auf dem dritten Rang.

Auf dem vierten Platz liegt Kupfer-König Freeport-McMoran, deren Gewichtung sich durch den starken Kursanstieg deutlich erhöht hat. Amazon liegt mit 6,9 % nur um ein halbes Prozent dahinter.

Auf Rang sechs rangiert Palo Alto Networks, gefolgt von Carvana und Booking Holdings. Der Energieriese Chevorn liegt mit 3,5 % knapp vor T-Mobile US und dahinter folgt der zweite Reise- und Urlaubswert Airbnb.

Im Fokus: Freeport-McMoRan

Freeport-McMoRan war 1967 das erste ausländische Bergbauunternehmen, das in Indonesien vom damals neuen Machthaber Suharto eine Lizenz erhielt. Seitdem betreibt das in Phoenix, Arizona beheimatete Bergbauunternehmen in Westguinea die größte Goldmine und eine der einträglichsten Kupferminen der Welt.

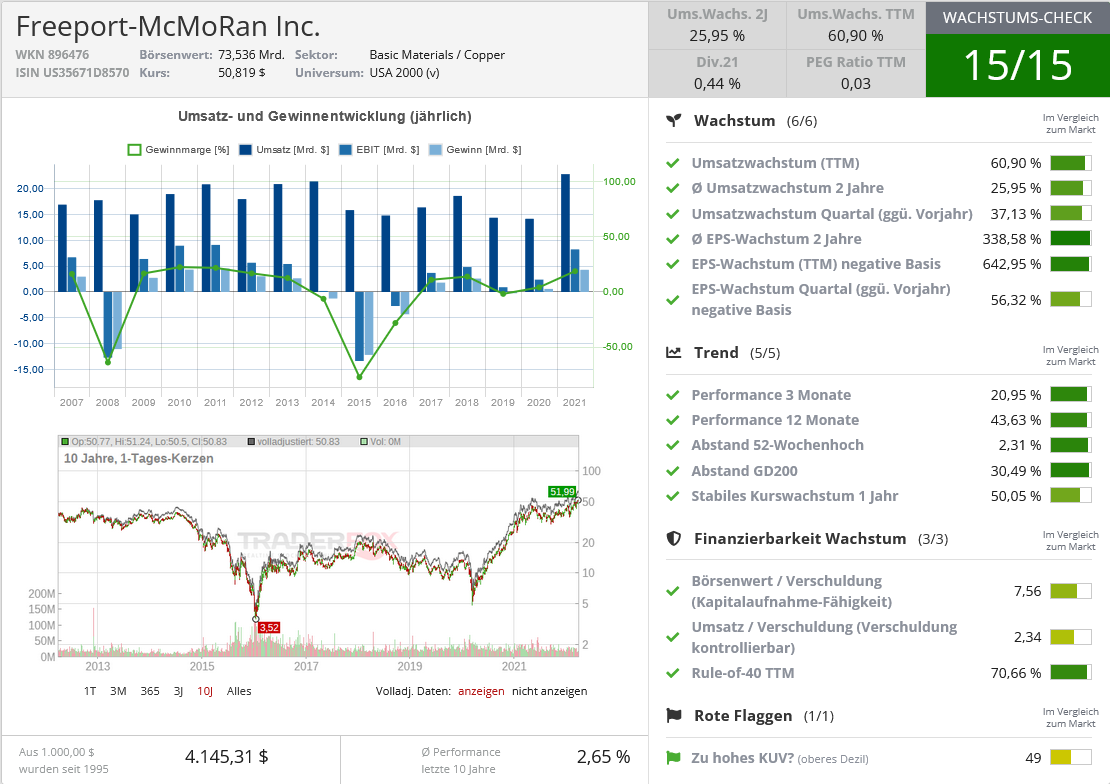

Quelle: Qualitäts-Check TraderFox

Welttreibstoff Kupfer

Als schwach reaktives Schwermetall gehört Kupfer zu den Halbedelmetallen. Es ist relativ weich, gut formbar und zäh. Aufgrund seiner Vielseitigkeit findet es nicht nur als Wärme- und Stromleiter Verwendung, sondern auch als Münzmetall oder beim Leitungsbau. Besonders bekannt ist es bei uns im Bereich der Telekommunikation, da es jahrzehntelang das Maß der Dinge war, bevor es inzwischen nach und nach von Glasfaserkabeln ersetzt wird.

Kupfer besitzt nach Silber, aber noch vor Gold, die zweithöchste elektrische Leitfähigkeit aller Stoffe und wird daher oft eingesetzt für elektrische Leitungen, Schaltdrähte und Stromkabel geringen Querschnitts, Oberleitungen, Leiterbahnen auf Leiterplatten und teilweise in integrierten Schaltkreisen, für Drahtwicklungen in Transformatoren, Spulen und Elektromotoren.

Kupfer findet in vielen High-Tech-Geräten Verwendung und ohne Kupfer würden die meisten unserer modernen Kommunikationsgeräte nicht funktionieren. Daher gilt Kupfer auch als Wirtschaftsindikator, denn eine steigende Kupfernachfrage signalisiert eine höhere Produktion, während fallende Kupferpreise eher in wirtschaftlich schwachen Zeiten zu verzeichnen sind.

Corona, Ukrainekrieg und die Folgen

Kupfer ist ein relativ teures Metall und sein Preis unterliegt bisweilen heftigen Schwankungen. Auf dem Coronatief im Frühjahr 2020 brach der Preis bis auf 4.800 Dollar ein, erholte sich seitdem jedoch wieder und pendelt seit einem Jahr in einer Spannbreite zwischen 8.750 und 10.750 USD. Das klingt nicht spektakulär, aber auf Sicht von drei Jahren liegt der Preiszuwachs bei immerhin rund 60 %.

Der Aktienkurs von FreeportMcMoRan ist ein Spiegelbild der Kupferpreisentwicklung, allerdings mit einem enormen Hebeleffekt. Nach dem Absturz auf 5 USD, dem Coronatiefpunkt, katapultierten die Anleger den Kurs kräftig nach oben. Ende 2020 lag er bei 30 USD, Ende 2021 bei 40 USD und aktuell sind es bereits 50 USD, die man für eine Aktie bezahlen muss. Das ist innerhalb von nur zwei Jahren eine Verfünffachung.

Ursächlich für den starken Anstieg waren vor allem die positiven Aussichten auf einen Nach-Corona-Wirtschaftsboom. Unterstützend wirken sich dabei die Probleme bei den globalen Lieferketten aus, denn die steigenden Frachtraten und geringeren Verfügbarkeiten bei den Containerschiffen halten auch den Preis für die wichtigen Industriemetalle hoch.

Mitte Februar begann der Angriffskrieg Russlands gegen die Ukraine und das hat auch Auswirkungen auf die Rohstoffpreise. Denn Russland ist reich an Rohstoffen und viele Basismetalle kommen von dort. Da der Westen nie dagewesene Wirtschaftssanktionen gegen Russland verhängt hat und Russland im Gegenzug mit Lieferstopps reagiert, werden die Preise für Rohstoffe weiter in die Höhe getrieben. Selbst bei einem baldigen Ende des Ukrainekriegs dürfte sich an der angespannten Rohstofflage nicht so schnell etwas ändern.

Psychologisch würden die Preise sicherlich nachgeben, denn auch die aktuellen Preise sind stärker emotional getrieben als von der realen wirtschaftlichen Lage her. Dennoch kann man wohl davon ausgehen, dass die Preise vieler Rohstoffe dauerhaft höher liegen werden als im Durchschnitt der letzten 10 Jahre.

Minen sind teuer in der Unterhaltung und im Erschließen noch viel mehr. Kurzfristige Preisanstiege sind daher ein zweischneidiges Schwert. Die dauerhaft höheren Preise hingegen lassen die Unternehmen besser planen und auch bisher nicht ganz so attraktive Minen wieder profitabel erscheinen. Damit stehen potenziell dauerhaft höhere Produktionsvolumina an und das ohne den dadurch üblicherweise zu befürchtenden Preisrückgang aufgrund des ausgeweiteten Angebots. Der Russland-Bann könnte dem „Schweinezyklus“ einen Strich durch die Rechnung machen, zumindest ein bisschen. Manche Marktbeobachter rufen denn auch schon einen Superzyklus bei Rohstoffen aus.

Es läuft einfach gut

Kupfer und Freeport-Mc-MoRan sind konjunktursensibel. Und obwohl aktuell weltweit Bremsspuren bei der Konjunktur zu verzeichnen sind, steigen die Rohstoffpreise weiter. Das ist keine gesunde Entwicklung. Bisher hat Freeport-McMoRan sehr davon profitiert und möchte seine Aktionäre am Erfolg teilhaben lassen.

Die Quartalsdividende soll daher verdoppelt werden auf 0,15 USD je Aktie. Wegen des stark gestiegenen Aktienkurses bringt es die Dividenden aber dennoch nur auf magere 1,2 % Rendite. Das ist für Neueinsteiger sicherlich kein Kaufargument. Doch Stanley Druckenmiller hatte seine Aktienposition im Frühjahr 2020 massiv hochgefahren auf fast 6,5 Mio. Anteile und hält nach einigen Gewinnmitnahmen bei steigenden Kursen seit Sommer 2021 immer noch gut 4,8 Mio. Aktien. Er sitzt auf großen Kursgewinnen und kann die schmale Dividendenrendite sicherlich gut verkraften. Obwohl 720.000 USD an Bruttodividendenzufluss auch von einem Milliardär sicher nicht verachtet werden, wenn die Dividende Mitte April auf seinem Konto eintrudelt.

Mit Freeport-McMoRan hat Stanley Druckenmiller jedenfalls ein gutes Händchen bewiesen und alles richtig gemacht. Bei seiner zunehmenden Skepsis hinsichtlich der Konjunktur und der Aktienmärkte dürfte es interessant werden, ob und wann er auch beim Kupfer-King seine Gewinne einsacken möchte.

Bildherkunft: AdobeStock_27274820