Portfoliocheck: Wird Frank Sands vom Liebes-Aus von IAC und Match Group profitieren?

Frank Sands ist ein überaus erfolgreicher Investor, der sich bevorzugt in dominierende Wachstumsunternehmen engagiert mit langfristig profitablen Aussichten. Er leitet die gleichnamige Anlagegesellschaft Sands Capital Management seit mehr als 25 Jahren, inzwischen gemeinsam mit seinem Sohn Frank Sands Jr.

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht. Er hält es hier wie Warren Buffett, der bereits vor vielen Jahren meinte, er sähe diesen Zwiespalt auch nicht mehr. Obwohl er zwischen beiden Ansätzen in seinen jungen Jahren auch eine strikte Trennung gesehen habe, sei er inzwischen längst der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor, sondern man müsse jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Auf der anderen Seite führt Wachstum um jeden Preis zur Katastrophe; es muss auch profitabel sein. Für überschaubare Zeiträume kann man Gewinn für Wachstum opfern, wenn man z.B. einen neuen Markt erobern will. Aber eben nur vorübergehend; am Ende muss wieder die Gewinnerzielung stehen. Nur so funktioniert das Wirtschaftsleben.

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

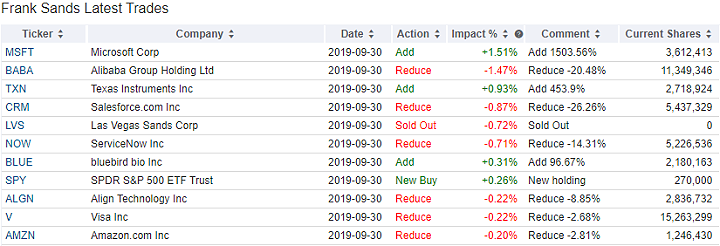

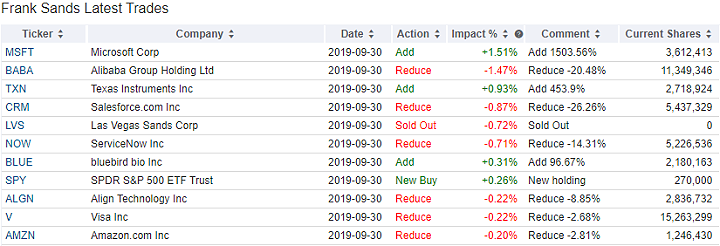

Im dritten Quartal hielt Frank Sands 78 Werte im Portfolio im Gesamtwert von 31,11 Milliarden Dollar und seine Turnover-Rate lag bei überschaubaren 4 Prozent.

Die größten Auswirkungen auf sein Depot hatte die massive Aufstockung bei Microsoft mit 1,5 Prozent. Allerdings bringen es die Redmonder nun insgesamt auch nur auf einen Depotanteil von etwas mehr als 1,6 Prozent und damit rangieren sie nicht unter den 20 größten Positionen.

Bei Texas Instruments baute Frank Sands seine Position um mehr als 450 Prozent aus und bei bluebird bio verdoppelte er seinen Bestand annähernd.

Abgebaut hat er im Gegenzug bei einer ganzen Reihe seiner Top-Depotwerte, wie Alibaba, ServiceNow, VISA und Amazon, aber auch bei Salesforce.com und Align Technology.

Top Positionen zum Ende des dritten Quartals 2019

Der Schwerpunkt in Frank Sands stark fokussiertem Portfolio liegt auf Internet- und Technologiewerten. Mit knapp achteinhalb Prozent nimmt Zahlungsdienstleister VISA weiterhin die Spitzenposition ein, trotz der moderaten Reduzierung. Dahinter folgen Amazon mit sieben Prozent und Alibaba mit sechs Prozent. Aufgrund der rasanten Kurssteigerungen konnte sich Edwards Lifesciences sich auf den vierten Platz vorarbeiten und steht nun für einen Depotanteil von 5,23 Prozent. Die weiteren Spitzenpositionen werden von Technologie- und Medienwerten dominiert, wie ServiceNow, Alphabet, Netflix, Facebook, Workday und Adobe.

Aktien im Fokus: Match Group und IAC InterActiveCorp.

Die Match Group ist der weltweit führenden Anbieter für Online-Single-Börsen und Dating Apps. Gestartet war die Tinder-Mutter mit seiner Plattform Match.com, doch über die letzten Jahre ist man stark gewachsen, so dass die Match Group heute rund 45 Internetseiten bzw. Apps betreibt. Etwa 20 von ihnen sind Eigengründungen, die restlichen 25 wurden zugekauft.

Zu den Angeboten gehören heute neben Match.com, OKCupid, Plenty of Fish, neu.de, LoveScout24 und Tinder. Relativ frisch an Bord ist Hinge, eine App, die als „Anti-Tinder“ gilt, da sie nicht auf Seitensprünge spezialisiert ist, sondern sich ganz klar für dauerhafte Partnerschaften positioniert hat. Und dieser Trend zur Spezialisierung trägt weitere Blüten. So gibt es BlackPeopleMeet für Afroamerikaner, Chispa für Latinos oder OurTime für Menschen ab 50. Die früher üblichen Alles-in-einem-Angebote weichen zunehmend diesen Spezialangeboten und die Match Group profitiert nicht nur von diesen Trend, sondern sie befeuert ihn noch selbst durch entsprechende Zukäufe und weitere Eigengründungen. Dabei kann man sagen, dass es eines der Erfolgsgeheimnisse ist, dass man immer wieder die aktuellen Trends aufspürt und bedient, wodurch man die potenziell gefährlichsten Konkurrenten für bestehende Angebote zu eigenen Diensten macht und somit seine Kundenbasis ständig ausbauen kann.

Das Businessmodell ist dabei recht simpel: es gibt ein Gratisangebot oder ein sehr kostengünstiges Basispaket, um die Menschen in die Welt des Online-Datings zu ziehen. Auf der Reeperbahn nannte man das früher „Ankobern“, denn ergänzend gibt es eine Reihe von Zusatzangeboten, die die Suche und das Gefundenwerden vereinfachen und die Qualität der Match-Ergebnisse erhöhen. Und diese Zusatzangebote kosten natürlich einen Aufpreis. Den die Leute zu zahlen bereit sind, sei es für den Kinderwunsch oder politische Präferenzen, Rauchen, Alkoholkonsum oder was auch immer sonst noch relevant sein könnte.

Trotz aller Erfolge, vor allem in Asien, weht der Match Group seit einiger Zeit nicht unerheblicher Gegenwind ins Gesicht. Einerseits gibt es zunehmend Konkurrenz und spätestens seit dem Markteintritt von Facebook beäugen Anleger die Entwicklung der vierteljährlichen Zahlenwerke mit Argusaugen, vor allem dem Kundenwachstum und dem Average Return Per User (ARPU). Denn Facebook ist ja nicht irgendwer, sondern das weltgrößte Social Network mit mehr als zwei Milliarden Nutzern und jeder Menge Cash.

Und dann sieht sich die Match Group in den USA einer Klage ausgesetzt, weil man angeblich Fake-Profile eingesetzt hat. Das klingt zunächst nicht besonders aufregend, denn Anonymität der Nutzer ist im Internet in vielen Bereichen nicht nur geduldet, sondern sogar gewollt. Aber bei der Partnersuche, die irgendwann in eine reale Beziehung münden soll, da sind Fake-Profile nicht nur hinderlich und abschreckend, sondern nicht selten auch Mittel zur Abzocke. Und wenn nun ein Anbieter, der von seinen Kunden Geld für die Partnervermittlung verlangt, vorsätzlich selbst Fake-Profile erstellt und diese gezielt für die Neukundengewinnung einsetzt, dann kann hieraus durchaus ein ernsthaftes Problem erwachsen.

Die Zeichen stehen auf Trennung

Unabhängig vom Ausgang dieses Verfahrens bewegt sich die Match Group in einem boomenden Markt und dominiert das Angebot souverän. Umso erstaunter war die Öffentlichkeit, als der Gründer und Großaktionär der Match Group, die Beteiligungsgesellschaft IAC InterActive Corp., kürzlich mitteilte, er würde sich von seinem 81-prozentigen Mehrheitsanteil vollständig trennen wollen.

Das löste zunächst Befürchtungen aus, dass nun die Börse mit Match-Aktien überschwemmt würde, doch IAC schob hier schnell einen Riegel vor, indem man klar machte, dass es nicht um einen Verkauf geht, sondern um eine Spin-off-Transaktion. Allerdings keine gewöhnliche, bei der Aktionäre der Mutter einfach die Aktien der Tochter ins Depot eingebucht bekommen.

IAC möchte die Transaktion steuerunschädlich gestalten und dabei am Ende auch noch Cash einstecken, wenn die Transaktion im zweiten Quartal 2020 abgeschlossen ist. Daher soll der Spin-off-Deal so ablaufen, dass die Aktionäre der Match Group eine Aktie des neuen Unternehmens sowie drei Dollar in bar für jede ihrer bisherigen Match-Aktien erhalten, und IAC bekommt ebenfalls drei Dollar in bar für ihren Match-Aktien. IAC-Aktionäre erhalten für ihre alte IAC-Aktie eine neue IAC-Aktie sowie Aktien der neuen Match Group entsprechend des Eigentumsanteils von IAC (81 Prozent). Die Match Group wird die gesamte Barabfindung rund 840 Millionen Dollar aufwenden müssen.

Das ist aber noch nicht alles, denn IAC überträgt Schuldtitel im Volumen von rund 1,7 Milliarden Dollar aus seiner Bilanz in die Bilanz der Match Group, was deren langfristigen Schulden von 1,6 Milliarden Dollar zum Ende des dritten Quartals als verdoppelt. Da die Match Group einen enormen Cashflow erzeugt und ihr Geschäftsmodell ja sehr gut skalierbar ist und wächst, sollte sie die Schulden gut bedienen können, aber eine Belastung stellen sie natürlich dar, vor allem im Hinblick auf künftige Dividendenzahlungen.

Was verspricht sich IAC von dem Spin-off?

IAC hat bis zuletzt betont, wie zufrieden sie mit der Entwicklung der Match Group sind und dass sie weiterhin vorbehaltlos an das Business glauben. Klingt zunächst verwunderlich, wenn man sich dann von so einem Erfolgsunternehmen trennen will. Aber dieses Vorgehen hat Tradition bei IAC. Das Unternehmen versteht sich nicht als Beteiligungsgesellschaft, sondern als Inkubator für neue Geschäftsmodelle in der Online- und Mobilwelt. Die Match Group stellt den mit weitem Abstand größten Brocken im IAC-Portfolio dar und daher kommen die übrigen Beteiligungen und Ventures kaum zur Geltung. Abgesehen von ANGI Homeservices, der zweitgrößten Beteiligung, die aber ebenfalls abgespalten werden soll.

Der Weg, den IAC nun beschreitet, ist nicht neu für das Unternehmen, denn schon früher hat man sich so von namhaften Töchtern bzw. Beteiligungen getrennt. Dazu gehören HSN, Ticketmaster, Interval, LendingTree und Expedia.

IAC trennt sich von seinen erfolgreichsten Gründungen, um einerseits seine Aktionäre damit zu belohnen, da die IAC-Aktien zumeist mit deutlichem Abschlag zum Wert ihrer börsennotierten Beteiligungen notieren, und durch den Spin-off diese Diskrepanz aufgeholt wird, und andererseits will IAC sich wieder viel intensiver auf seine vielen anderen Online-Beteiligungen konzentrieren.

Die weiteren Aussichten

Für IAC stellt die Trennung von der Match Group und auch der dann folgende Spin-off von ANGI Homeservices einen weiteren Neuanfang dar. Die neue IAC ist dann wieder viel kleiner und mit reichlich Barmitteln ausgestattet, um ihren Erfolgsweg ein weiteres Mal beschreiten zu können. Die einzelnen Aktivitäten haben künftig wieder ein ganz anderes Gewicht im IAC-Portfolio und können mittels der bewährten Gründen- und Zukaufen-Strategie von IAC zu neuen Marktführern auf- und ausgebaut werden.

IAC untergliedert sein Beteiligungsportfolio bisher in sechs Segmente, wovon am Ende der Spin-offs nur noch vier übrig bleiben.

Der Vorteil der Trennung für die Match Group liegt darin, dass man keinen Mehrheitsaktionär mehr hat, sondern sich fast alle Aktien im Streubesitz befinden werden. Damit wird die Aktie auch für viele Fonds interessant und niemand muss mehr fürchten, dass der Großaktionär sein Aktienpaket über die Börse versilbern und so den Kurs auf lange Sicht unter Druck setzen wird. Darüber hinaus kann das Management sich ohne Rücksicht auf die Befindlichkeiten eines bestimmenden Großaktionärs um sein originäres Business kümmern.

Und das bedeutet, dass am Ende alle Beteiligten von der Trennung im Hause IAC profitieren können. Auch Match Group-Aktionäre wie Frank Sands…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Pixel-Shot - stock.adobe.com

Der klassische Konflikt zwischen Value und Groth, also bei der Auswahl zwischen unterbewerteten Buchwert-Schnäppchen oder Wachstumsaktien, beschäftigt Frank Sands nicht. Er hält es hier wie Warren Buffett, der bereits vor vielen Jahren meinte, er sähe diesen Zwiespalt auch nicht mehr. Obwohl er zwischen beiden Ansätzen in seinen jungen Jahren auch eine strikte Trennung gesehen habe, sei er inzwischen längst der Auffassung, Wachstum sei ein Bestandteil des Value-Ansatzes und daher liege hier kein grundsätzlicher Konflikt vor, sondern man müsse jeweils den Einzelfall betrachten: ein Wachstumsunternehmen, das keinen nachhaltigen Wert schafft, ist kein gutes Investment. Ein Value-Unternehmen ohne Wachstum reduziert das Anlagespektrum auf die berühmten Zigarrenstummel nach Benjamin Graham. Buffett hingegen bevorzugt Unternehmen mit solidem Wachstum zu einem attraktiven Preis.

Auf der anderen Seite führt Wachstum um jeden Preis zur Katastrophe; es muss auch profitabel sein. Für überschaubare Zeiträume kann man Gewinn für Wachstum opfern, wenn man z.B. einen neuen Markt erobern will. Aber eben nur vorübergehend; am Ende muss wieder die Gewinnerzielung stehen. Nur so funktioniert das Wirtschaftsleben.

Dieses Verständnis ist auch die Grundlage der Investmentphilosophie von Frank Sands. Er ist auf der Suche nach dominierenden Wachstumsunternehmen und geht nach einem strikten Katalog mir sechs Kriterien vor:

- nachhaltiges überdurchschnittliches Gewinnwachstum

- Marktführerschaft in ihrer jeweiligen Branche

- Burggraben; also bedeutende Wettbewerbsvorteile sowie ein einzigartiges Geschäftsmodell

- eine klare Philosophie sowie einen wertschöpfenden Fokus

- Finanzstärke

- angemessene Bewertung im Hinblick auf Markt- und Geschäftsaussichten

Im dritten Quartal hielt Frank Sands 78 Werte im Portfolio im Gesamtwert von 31,11 Milliarden Dollar und seine Turnover-Rate lag bei überschaubaren 4 Prozent.

Die größten Auswirkungen auf sein Depot hatte die massive Aufstockung bei Microsoft mit 1,5 Prozent. Allerdings bringen es die Redmonder nun insgesamt auch nur auf einen Depotanteil von etwas mehr als 1,6 Prozent und damit rangieren sie nicht unter den 20 größten Positionen.

Bei Texas Instruments baute Frank Sands seine Position um mehr als 450 Prozent aus und bei bluebird bio verdoppelte er seinen Bestand annähernd.

Abgebaut hat er im Gegenzug bei einer ganzen Reihe seiner Top-Depotwerte, wie Alibaba, ServiceNow, VISA und Amazon, aber auch bei Salesforce.com und Align Technology.

Top Positionen zum Ende des dritten Quartals 2019

Der Schwerpunkt in Frank Sands stark fokussiertem Portfolio liegt auf Internet- und Technologiewerten. Mit knapp achteinhalb Prozent nimmt Zahlungsdienstleister VISA weiterhin die Spitzenposition ein, trotz der moderaten Reduzierung. Dahinter folgen Amazon mit sieben Prozent und Alibaba mit sechs Prozent. Aufgrund der rasanten Kurssteigerungen konnte sich Edwards Lifesciences sich auf den vierten Platz vorarbeiten und steht nun für einen Depotanteil von 5,23 Prozent. Die weiteren Spitzenpositionen werden von Technologie- und Medienwerten dominiert, wie ServiceNow, Alphabet, Netflix, Facebook, Workday und Adobe.

Aktien im Fokus: Match Group und IAC InterActiveCorp.

Die Match Group ist der weltweit führenden Anbieter für Online-Single-Börsen und Dating Apps. Gestartet war die Tinder-Mutter mit seiner Plattform Match.com, doch über die letzten Jahre ist man stark gewachsen, so dass die Match Group heute rund 45 Internetseiten bzw. Apps betreibt. Etwa 20 von ihnen sind Eigengründungen, die restlichen 25 wurden zugekauft.

Zu den Angeboten gehören heute neben Match.com, OKCupid, Plenty of Fish, neu.de, LoveScout24 und Tinder. Relativ frisch an Bord ist Hinge, eine App, die als „Anti-Tinder“ gilt, da sie nicht auf Seitensprünge spezialisiert ist, sondern sich ganz klar für dauerhafte Partnerschaften positioniert hat. Und dieser Trend zur Spezialisierung trägt weitere Blüten. So gibt es BlackPeopleMeet für Afroamerikaner, Chispa für Latinos oder OurTime für Menschen ab 50. Die früher üblichen Alles-in-einem-Angebote weichen zunehmend diesen Spezialangeboten und die Match Group profitiert nicht nur von diesen Trend, sondern sie befeuert ihn noch selbst durch entsprechende Zukäufe und weitere Eigengründungen. Dabei kann man sagen, dass es eines der Erfolgsgeheimnisse ist, dass man immer wieder die aktuellen Trends aufspürt und bedient, wodurch man die potenziell gefährlichsten Konkurrenten für bestehende Angebote zu eigenen Diensten macht und somit seine Kundenbasis ständig ausbauen kann.

Das Businessmodell ist dabei recht simpel: es gibt ein Gratisangebot oder ein sehr kostengünstiges Basispaket, um die Menschen in die Welt des Online-Datings zu ziehen. Auf der Reeperbahn nannte man das früher „Ankobern“, denn ergänzend gibt es eine Reihe von Zusatzangeboten, die die Suche und das Gefundenwerden vereinfachen und die Qualität der Match-Ergebnisse erhöhen. Und diese Zusatzangebote kosten natürlich einen Aufpreis. Den die Leute zu zahlen bereit sind, sei es für den Kinderwunsch oder politische Präferenzen, Rauchen, Alkoholkonsum oder was auch immer sonst noch relevant sein könnte.

Trotz aller Erfolge, vor allem in Asien, weht der Match Group seit einiger Zeit nicht unerheblicher Gegenwind ins Gesicht. Einerseits gibt es zunehmend Konkurrenz und spätestens seit dem Markteintritt von Facebook beäugen Anleger die Entwicklung der vierteljährlichen Zahlenwerke mit Argusaugen, vor allem dem Kundenwachstum und dem Average Return Per User (ARPU). Denn Facebook ist ja nicht irgendwer, sondern das weltgrößte Social Network mit mehr als zwei Milliarden Nutzern und jeder Menge Cash.

Und dann sieht sich die Match Group in den USA einer Klage ausgesetzt, weil man angeblich Fake-Profile eingesetzt hat. Das klingt zunächst nicht besonders aufregend, denn Anonymität der Nutzer ist im Internet in vielen Bereichen nicht nur geduldet, sondern sogar gewollt. Aber bei der Partnersuche, die irgendwann in eine reale Beziehung münden soll, da sind Fake-Profile nicht nur hinderlich und abschreckend, sondern nicht selten auch Mittel zur Abzocke. Und wenn nun ein Anbieter, der von seinen Kunden Geld für die Partnervermittlung verlangt, vorsätzlich selbst Fake-Profile erstellt und diese gezielt für die Neukundengewinnung einsetzt, dann kann hieraus durchaus ein ernsthaftes Problem erwachsen.

Die Zeichen stehen auf Trennung

Unabhängig vom Ausgang dieses Verfahrens bewegt sich die Match Group in einem boomenden Markt und dominiert das Angebot souverän. Umso erstaunter war die Öffentlichkeit, als der Gründer und Großaktionär der Match Group, die Beteiligungsgesellschaft IAC InterActive Corp., kürzlich mitteilte, er würde sich von seinem 81-prozentigen Mehrheitsanteil vollständig trennen wollen.

Das löste zunächst Befürchtungen aus, dass nun die Börse mit Match-Aktien überschwemmt würde, doch IAC schob hier schnell einen Riegel vor, indem man klar machte, dass es nicht um einen Verkauf geht, sondern um eine Spin-off-Transaktion. Allerdings keine gewöhnliche, bei der Aktionäre der Mutter einfach die Aktien der Tochter ins Depot eingebucht bekommen.

IAC möchte die Transaktion steuerunschädlich gestalten und dabei am Ende auch noch Cash einstecken, wenn die Transaktion im zweiten Quartal 2020 abgeschlossen ist. Daher soll der Spin-off-Deal so ablaufen, dass die Aktionäre der Match Group eine Aktie des neuen Unternehmens sowie drei Dollar in bar für jede ihrer bisherigen Match-Aktien erhalten, und IAC bekommt ebenfalls drei Dollar in bar für ihren Match-Aktien. IAC-Aktionäre erhalten für ihre alte IAC-Aktie eine neue IAC-Aktie sowie Aktien der neuen Match Group entsprechend des Eigentumsanteils von IAC (81 Prozent). Die Match Group wird die gesamte Barabfindung rund 840 Millionen Dollar aufwenden müssen.

Das ist aber noch nicht alles, denn IAC überträgt Schuldtitel im Volumen von rund 1,7 Milliarden Dollar aus seiner Bilanz in die Bilanz der Match Group, was deren langfristigen Schulden von 1,6 Milliarden Dollar zum Ende des dritten Quartals als verdoppelt. Da die Match Group einen enormen Cashflow erzeugt und ihr Geschäftsmodell ja sehr gut skalierbar ist und wächst, sollte sie die Schulden gut bedienen können, aber eine Belastung stellen sie natürlich dar, vor allem im Hinblick auf künftige Dividendenzahlungen.

Was verspricht sich IAC von dem Spin-off?

IAC hat bis zuletzt betont, wie zufrieden sie mit der Entwicklung der Match Group sind und dass sie weiterhin vorbehaltlos an das Business glauben. Klingt zunächst verwunderlich, wenn man sich dann von so einem Erfolgsunternehmen trennen will. Aber dieses Vorgehen hat Tradition bei IAC. Das Unternehmen versteht sich nicht als Beteiligungsgesellschaft, sondern als Inkubator für neue Geschäftsmodelle in der Online- und Mobilwelt. Die Match Group stellt den mit weitem Abstand größten Brocken im IAC-Portfolio dar und daher kommen die übrigen Beteiligungen und Ventures kaum zur Geltung. Abgesehen von ANGI Homeservices, der zweitgrößten Beteiligung, die aber ebenfalls abgespalten werden soll.

Der Weg, den IAC nun beschreitet, ist nicht neu für das Unternehmen, denn schon früher hat man sich so von namhaften Töchtern bzw. Beteiligungen getrennt. Dazu gehören HSN, Ticketmaster, Interval, LendingTree und Expedia.

IAC trennt sich von seinen erfolgreichsten Gründungen, um einerseits seine Aktionäre damit zu belohnen, da die IAC-Aktien zumeist mit deutlichem Abschlag zum Wert ihrer börsennotierten Beteiligungen notieren, und durch den Spin-off diese Diskrepanz aufgeholt wird, und andererseits will IAC sich wieder viel intensiver auf seine vielen anderen Online-Beteiligungen konzentrieren.

Die weiteren Aussichten

Für IAC stellt die Trennung von der Match Group und auch der dann folgende Spin-off von ANGI Homeservices einen weiteren Neuanfang dar. Die neue IAC ist dann wieder viel kleiner und mit reichlich Barmitteln ausgestattet, um ihren Erfolgsweg ein weiteres Mal beschreiten zu können. Die einzelnen Aktivitäten haben künftig wieder ein ganz anderes Gewicht im IAC-Portfolio und können mittels der bewährten Gründen- und Zukaufen-Strategie von IAC zu neuen Marktführern auf- und ausgebaut werden.

IAC untergliedert sein Beteiligungsportfolio bisher in sechs Segmente, wovon am Ende der Spin-offs nur noch vier übrig bleiben.

- Vimeo umfasst IACs Sammlung erstklassiger digitalen Videogeschäfte und -plattformen, wie Vimeo, Electus (einschließlich CollegeHumor) und IAC Films.

- Das Segment Applications umfasst Desktop- und mobile Anwendungen, die direkt vom Verbraucher heruntergeladen werden können; darunter der Top-iOS-Entwickler Apalon und Daily Burn.

- Dotdash (Publishing) bringt einige der vertrauenswürdigsten Publisher des Webs zusammen, darunter die Premium-Marken Dotdash, Investopedia und The Daily Beast. Zu diesem Segment gehört auch die Ask Media Group mit der Suchmaschine Ask.com und MyDomaine.

- In Other Groups bündelt IACs Frühphaseninvestitionen wie in BlueCrew, ein on-Demand-Markt für leichte industrielle Jobs, oder Honcker, eine on-demand-Plattform für das Leasing von Autos oder JoyRun, ein On-Demand-Markt für crowdbasierte Lieferungen.

Der Vorteil der Trennung für die Match Group liegt darin, dass man keinen Mehrheitsaktionär mehr hat, sondern sich fast alle Aktien im Streubesitz befinden werden. Damit wird die Aktie auch für viele Fonds interessant und niemand muss mehr fürchten, dass der Großaktionär sein Aktienpaket über die Börse versilbern und so den Kurs auf lange Sicht unter Druck setzen wird. Darüber hinaus kann das Management sich ohne Rücksicht auf die Befindlichkeiten eines bestimmenden Großaktionärs um sein originäres Business kümmern.

Und das bedeutet, dass am Ende alle Beteiligten von der Trennung im Hause IAC profitieren können. Auch Match Group-Aktionäre wie Frank Sands…

Tipp: Im Kundenbereich des aktien Magazins kommentieren wir die Portfolios und Transaktionen der erfolgreichsten Portfolio-Manager der Wall Street. Nicht zögern, jetzt bestellen!

> aktien Magazin bestellen und Zugriff auf die Guru-Portfolio erhalten

Bildherkunft: Pixel-Shot - stock.adobe.com